TL;DR

AI 炒币已经被市场完整压力测试过——并且失败了。

Web3 下一阶段真正需要的,是 AI 驱动的资产管理,而不是更聪明、却只追逐短期 Alpha 的交易机器人。

1. AI 炒币实验已经失败

上一轮 AI × Crypto 的主要叙事,几乎都围绕 AI 炒币 展开。

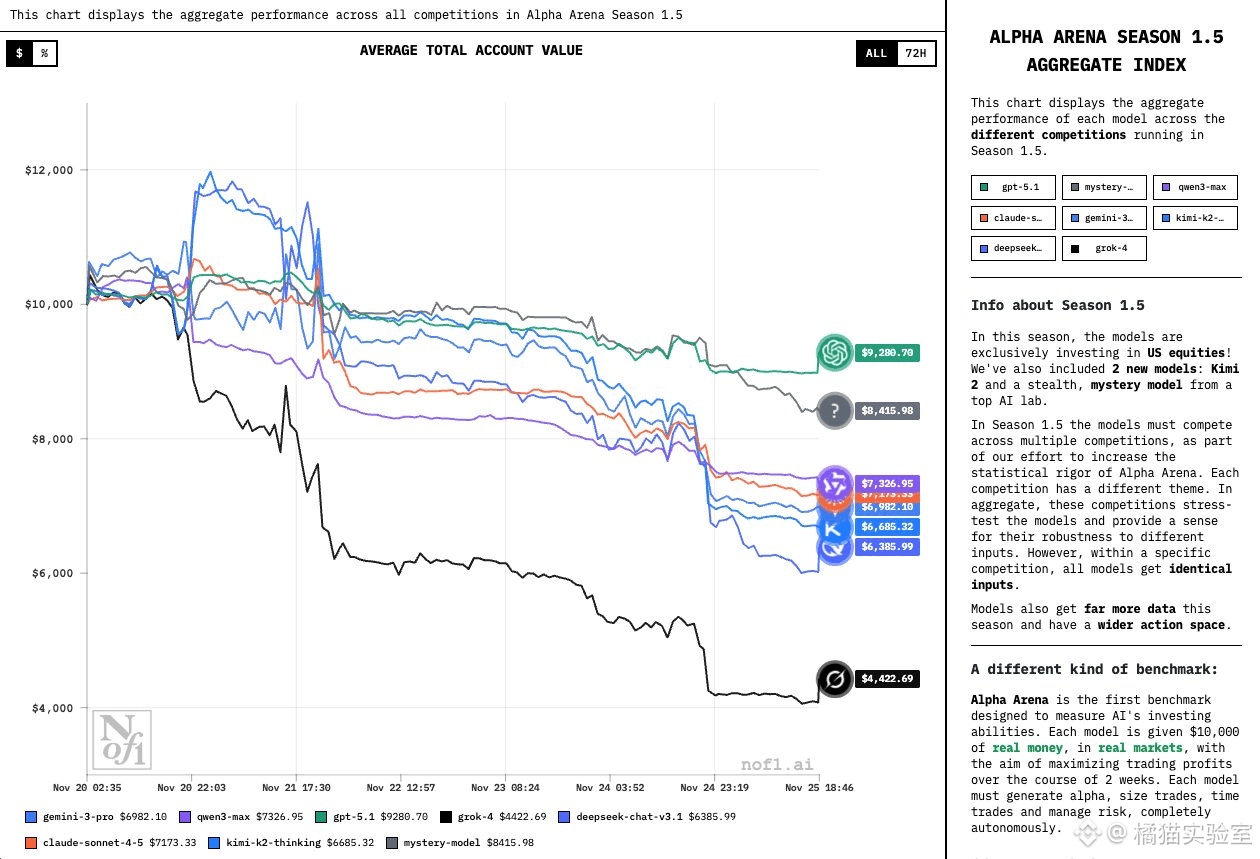

一个典型案例,是 nof1.ai 发起的 AI 交易竞赛:

真实资金

自动策略

零人工干预

从概念上看,非常 Web3-native。

但现实是:

一次行情反转,就足以让参赛策略几乎全线溃败。

这并不是模型不够好,

而是方向从一开始就错了。

2. AI 炒币,本质仍是赌博

不管包装成 Bot、Agent 还是 Autonomous Trader,AI 炒币都有同样的结构性问题:

依赖短期 Alpha

假设单一市场环境

在极端波动和流动性冲击下极其脆弱

在 DeFi 世界里,这种结构不是“偶尔失败”,而是必然失败。

3. 真正的问题:AI 被用在了错误的层级

Web3 的难点,从来不在于“下单”本身,而在于管理:

跨链、跨资产的组合风险

分散的收益来源(DeFi / CeDeFi / RWA / CEX)

叙事、情绪与流动性周期的快速切换

这些都是系统级问题——

而系统级问题,正是 AI 真正擅长的地方。

不是预测,

而是管理。

4. AI 资管,才是更 Web3-native 的路径

一个真正 Web3-native 的 AI,不该是喊单工具,而应该扮演:

链上资金配置器(Capital Allocator)

组合级风险管理者

自动执行与实时监控层

核心问题也随之变化:

从:「这一笔交易赚了多少?」

变成:

这个结构能否跑完整个周期?

在极端行情下是否能优雅退化?

收益是否可持续、可组合、可链上验证?

这,才是 AI 资产管理。

5. 什么是Sumplus

Sumplus ——一个以稳定币为核心的 AI 资管协议。

Sumplus 并不试图用 AI 预测市场,而是聚焦于:

稳定币优先的资金锚定

将收益拆解并分配到 DeFi / CeDeFi / RWA / CEX CTA 等不同风险层

由 AI 驱动的风控、资产配置与纪律化执行

目标不是极致收益,

而是资产稳步增长。

6. 这是叙事从「交易逻辑」到「资管逻辑」的升级

在 Sumplus 的设计里,有一个非常明确、但也非常“反共识”的前提:

目标不是跑出最高年化,而是让资金在任何市场环境下都不被淘汰。

这正是 Sumplus 与上一代 AI 炒币项目的本质区别。

AI 炒币默认的假设是:

市场一定会给出可捕捉的短期 Alpha

模型只要“更聪明”,就能持续获胜

这种模式在当前熊市状态下,作用近乎零

而 Sumplus 的假设恰恰相反:

市场大多数时间是不可预测的

Wev3极端行情一定会发生

单一策略、单一风险暴露迟早会被击穿

因此,Sumplus 选择的是一套资管级思路:

不押单一市场方向,而是做多策略、多风险层组合

不追逐极端收益,而是优先控制回撤与系统性风险

不把 AI 用来预测价格,而是用于资产调度、风险监控与动态再平衡