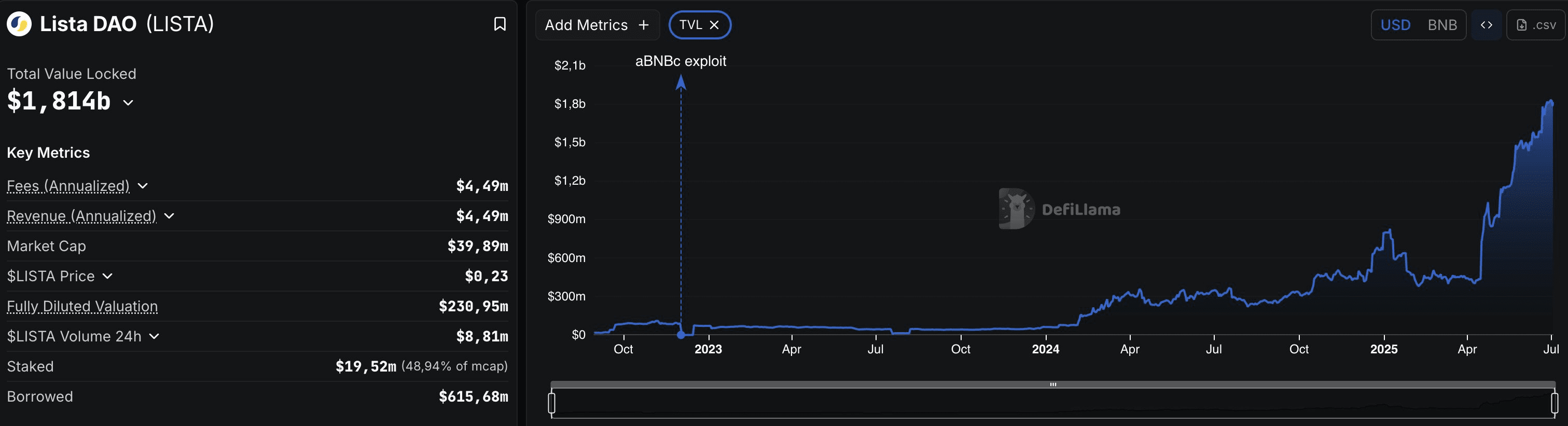

Innerhalb von nur 2 kurzen Monaten hat das Projekt #ListaDao auf DeFiLlama mit einem unglaublichen TVL-Wachstum von 400 Millionen USD ➡️ über 1,8 Milliarden USD für Aufsehen gesorgt, mit einer Leistung von über 450%

Das TVL-Diagramm steigt steil an, und dies sind 2 brennend heiße Fragen, die sofort beantwortet werden müssen:

1️⃣ Wer hat das „Feuer“ in den TVL von #ListaDAO entfacht? Was hat dazu geführt, dass so viel Geld fließt?

2️⃣ $LISTA steht kurz vor dem Explodieren? Wird der Anstieg des TVL zu einem großen Pump für den Token führen?

Was hat den TVL „explodieren“ lassen?

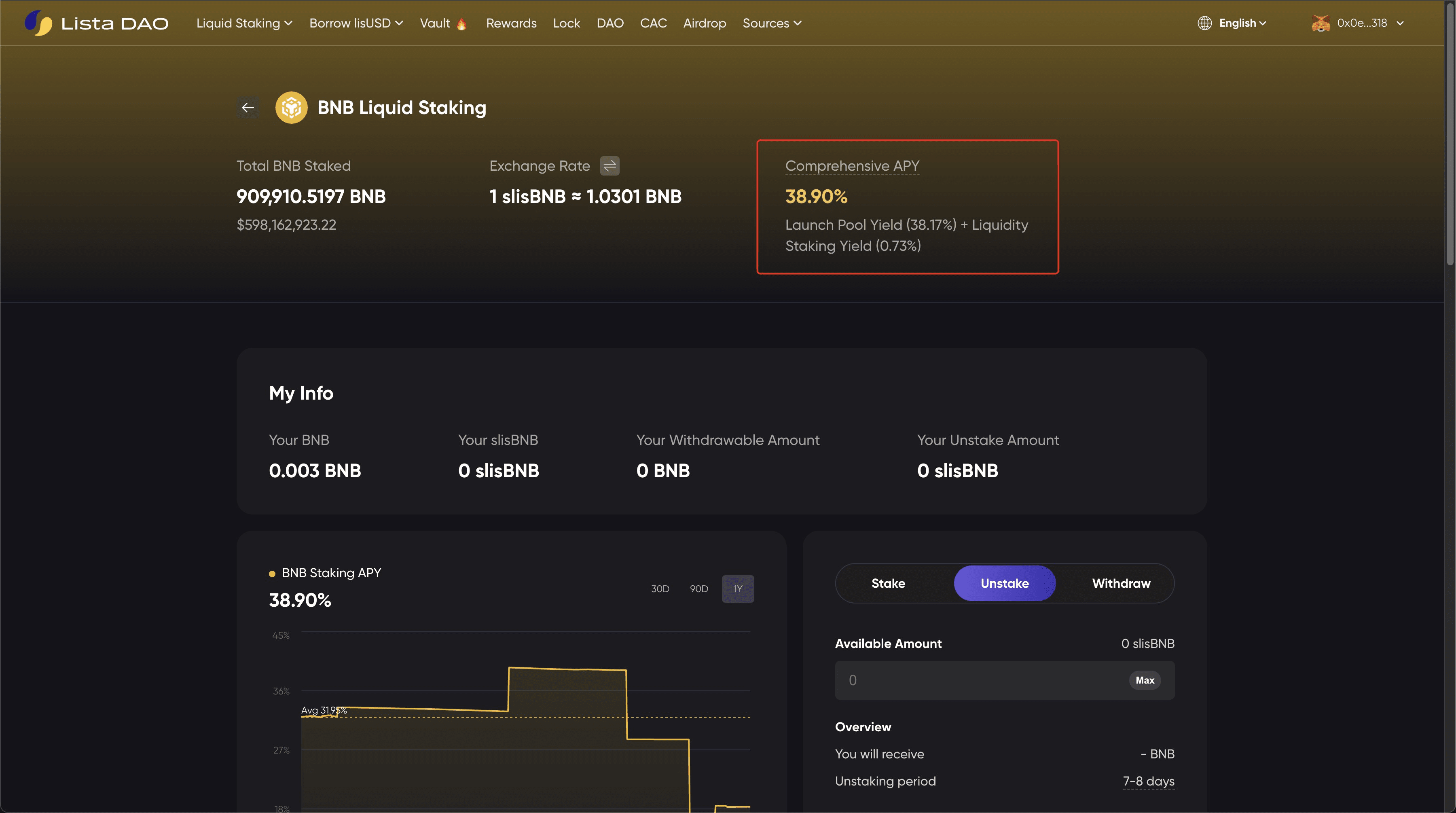

🔥 Dank des BNB Liquid Staking Pools mit einer super hohen APY von bis zu 38,9%

💰 Der Zinssatz „besser als irgendwo anders“ hat fast 910.000 $BNB angezogen, was etwa ~600 Millionen USD in das Protokoll in kurzer Zeit bringt

⛓️ Ein starker Geldfluss = ein sprunghafter Anstieg des TVL ist nicht allzu schwer zu verstehen

Aber woher kommen die Mittel, um „hohe“ Zinsen zu zahlen? 🤯

Mit fast 910.000 $BNB Stake muss das Projekt jedes Jahr über 230 Millionen USD Zinsen zahlen! Welche Quelle kann das „tragen“?

Dies sind die 3 Hauptquellen der Einnahmen derzeit:

1. Staking-Belohnungen von der BNB-Chain

Bringt nur 0,73% APY, fast nicht genug, um die versprochenen Zinsen zu decken

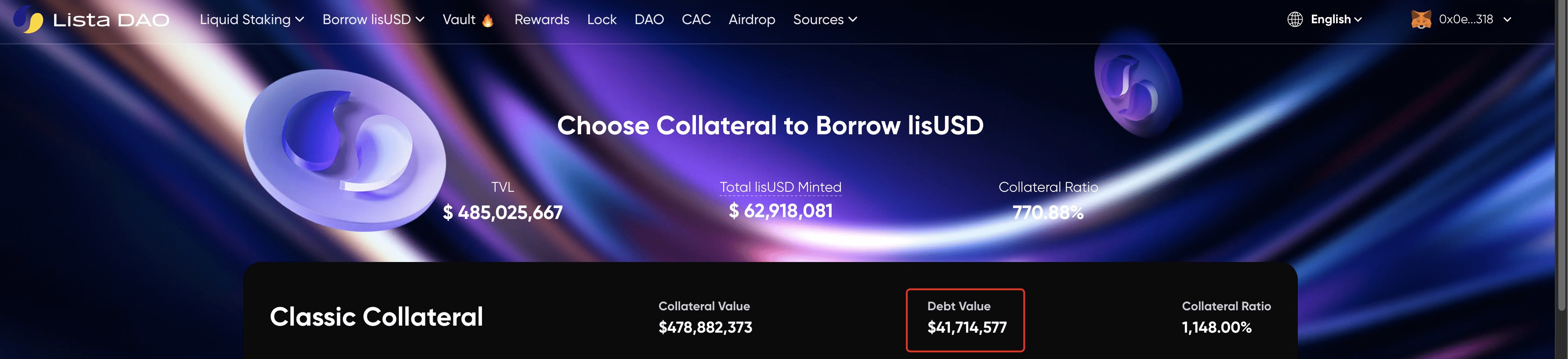

2. Einnahmen aus Handelsgebühren

Laut DefiLlama erzielt das Protokoll etwa ~0 Millionen USD/Jahr – eine viel zu kleine Zahl im Vergleich zu den zugesagten Zahlungen

3. Einkommen aus Lending

Aber derzeit werden nur unter 10% der Sicherheiten verliehen

⚠️ Das bedeutet, dass Lending nahezu nicht effektiv genutzt wird – dies ist ein Risiko, das genau beobachtet werden muss

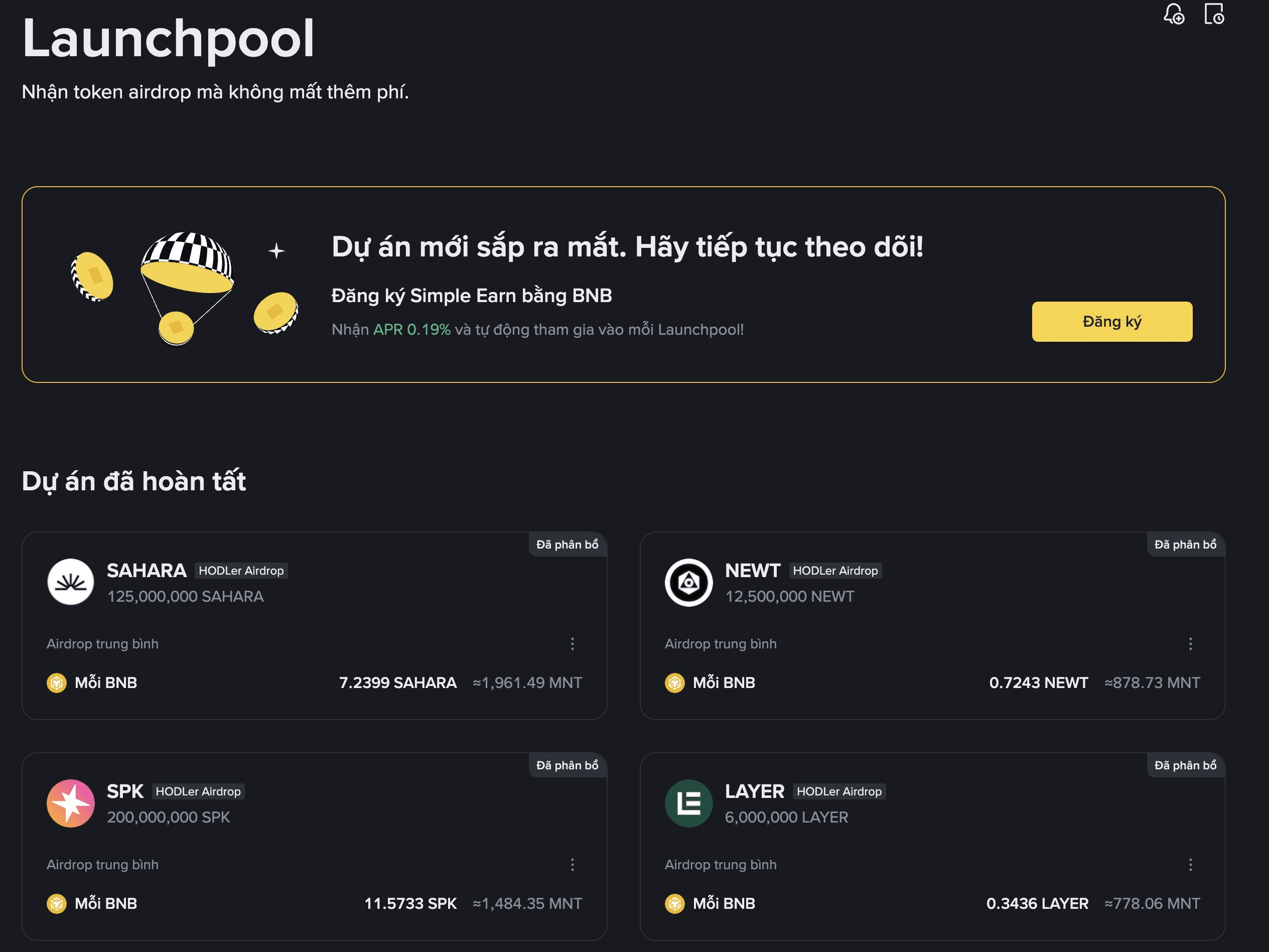

4. Der „Magie der Rendite“-Trick von Launchpool?

Der Großteil der 38,9% Zinsen, die ListaDAO verspricht, soll von dem kommen, was man nennt:

👉 Launchpool Compound Yield Rate: 38,17% – das bedeutet, BNB auf Binance Launchpool farmen

Aber... ist diese Zahl realistisch? 🤔

📊 Echte Daten von Binance Launchpool 2025 zeigen:

Es gibt ~30 Launchpool-Projekte seit Jahresbeginn

Mit 910.000 BNB bringt jedes Projekt nur etwa 1 – 1,5 Millionen USD ein

👉 Insgesamt nur ~ 30–45 Millionen USD

🧮 Selbst im optimistischsten Fall, wenn bis Ende des Jahres 60 weitere Launchpool-Projekte hinzukommen, wird das geschätzte Gesamteinkommen nur etwa 90–135 Millionen USD betragen

💥 Das Problem hier: Verpflichtung, mehr als 230 Millionen USD zu zahlen, aber die maximalen Einnahmen im „besten Szenario“ reichen gerade einmal für etwas mehr als die Hälfte

⚠️ Ist die Zahl von 38,17% APY übertrieben?

ZUSAMMENFASSUNG – DAS GROSSE RISIKO VON LISTADAO

Das Projekt „verbrennt Geld“, um Liquidität mit extrem hohen Zinssätzen anzuziehen – aber die Zahlungsquelle bleibt mit vielen großen Fragen unklar.

Mit einer APY-Verpflichtung von bis zu 38,9%, während der tatsächliche Geldfluss nur einen Teil ausmacht, spielt ListaDAO ein extrem riskantes Spiel zur Marktvergrößerung.

⚠️ In $LISTA zu investieren bedeutet, ein hohes Risiko einzugehen.

👉 Bitte wirklich abwägen, bevor du „Geld investierst“, sei es beim Kauf von Token oder bei der Teilnahme an Hochzins-Pools.

💡 Höhere Gewinne – höheres Risiko. Lass dich nicht von FOMO die Rationalität rauben