Der BTC-Preis steigt um fast 7%, da das institutionelle Interesse zunimmt

Bank of America empfiehlt eine Allokation von 1–4% BTC, was auf bullische Dynamik hindeutet

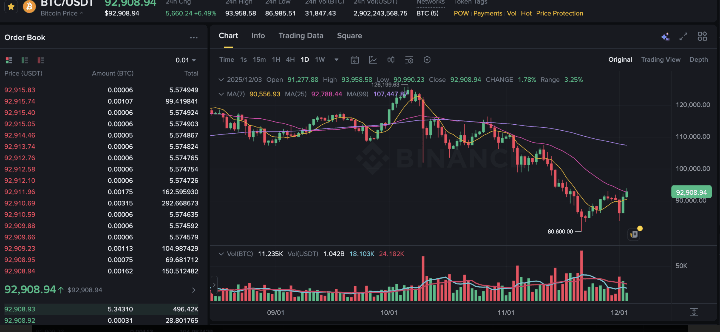

Technischer Ausbruch über 93.000 $ löst Kurzschlussdruck und steigende Nachfrage aus

Institutionelle Signale treiben frische bullische Dynamik

Der letzte Aufschwung von Bitcoin begann, als Bank of America reiche Kunden dazu riet, 1–4% ihres Portfolios in Bitcoin-ETFs zu investieren, was Morgan Stanley und Fidelity folgte. Die Bank verwaltet 4,5 Billionen US-Dollar, was bedeutet, dass selbst eine Allokation von 1% 45 Milliarden US-Dollar an neuen Zuflüssen freisetzen könnte.

Dieser Wandel markiert den Übergang von passivem Zugang zu aktiver institutioneller Akzeptanz, was das Vertrauen konservativer Anleger stärkt und die Position von Bitcoin als portfolio-qualifiziertes digitales Vermögen untermauert.

Analysten werden die ETF-Flüsse aus Anfang 2026 beobachten und mögliche Reaktionen von JPMorgan und Citi abwarten.

Technischer Ausbruch und kurzfristige Liquidationen stützen die Aufwärtsbewegung

Bitcoin hat 93.000 US-Dollar wiedererlangt und die Halslinie eines umgekehrten Kopf-und-Schulter-Musters getestet. Bei einem Kurs über 93.321 US-Dollar drohen über 570 Mio. US-Dollar an hebelbasierten Short-Positionen, was gezwungene Käufe verstärkt.

Die Schlüsselindikatoren zeigen, dass sich die Dynamik zurückkehrt:

MACD-Histogramm drehte sich positiv (+787)

RSI (45,09) verließ den überverkauften Bereich

Der Preis zeigte ein höheres Hoch und ein höheres Tief, was die bullische Marktsituation wiederherstellt.

Analysten sehen ein Aufwärtspotenzial bis 105.000 bis 107.000 US-Dollar, wenn BTC 92.000 US-Dollar hält, während ein Rückgang die Testung von 88.000 bis 90.000 US-Dollar nach sich ziehen könnte.

Die Versorgungsdynamik zeigt eine verstärkende Tendenz

On-chain-Daten von CryptoQuant zeigen, dass kurzfristige Halter Verluste von 25 % tragen, was Kapitulation auslöst und den Verkaufsdruck senkt. Die Börsenreserven befinden sich auf einem Tiefststand der letzten zehn Jahre, was einen reduzierten liquiden Vorrat widerspiegelt.

Die Nachfrage bleibt stark:

Minenproduktion beträgt etwa 13.400 BTC pro Monat

Brieftaschen unter 100 BTC sammeln monatlich rund 19.300 BTC an

Diese Ungleichgewicht verschiebt die Versorgungs-Nachfrage-Dynamik zugunsten bullischer Impulse.

Volatilitätskompression signalisiert ein potenzielles parabolisches Aufwärtstrend

Ein entscheidender Indikator – die Bollinger BandWidth – ist auf ihrem bisher niedrigsten Niveau im Monatschart eingebrochen, wie der Makrostratege Gert van Lagen berichtet. Historisch gesehen prägen Werte unter 100 „direkte parabolische Aufwärtsbeine“.

Das letzte grüne Signal erschien im November 2023, danach hat sich Bitcoin innerhalb von vier Monaten verdoppelt.

Van Lagen verglich diese Situation mit der letzten Blase von GOOGL vor 2008 und warnte davor, dass extreme Volatilität oft einem starken Aufwärtstrend folgt.

Rekordzuflüsse unterstreichen eine strukturelle Marktentwicklung

Ein neuer Bericht von Glassnode und Fanara Digital ergab:

Bitcoin hat seit dem Tief der 2022er-Zyklus 732 Milliarden US-Dollar an neues Kapital angezogen.

Das realisierte Kapital ist auf 1,1 Billionen US-Dollar gestiegen

Die langfristige Volatilität ist von 84,4 % auf 43 % gesunken, was einer institutionellen Stabilisierung entspricht

Spot-Bitcoin-ETFs halten 1,36 Mio. BTC, also 6,9 % der Gesamtversorgung

Die Daten deuten darauf hin, dass Bitcoin sich zu einem institutionell verankerten Vermögenswert mit tiefer Liquidität und geringerem systemischen Risiko entwickelt.

Wichtige Levels zu beobachten

Analysten heben 93.000 US-Dollar als unmittelbaren Wendepunkt hervor. BTC muss diese Zone in Unterstützung umwandeln, um das Ziel zu erreichen:

Liquide Zone bei 97.000 bis 98.000 US-Dollar

Psychologischer Widerstand bei 100.000 US-Dollar

200-Tage-EMA bei 105.357 US-Dollar, wäre ein entscheidender Bestätigungslevel für die Trendrichtung.

#BTCVSGOLD #BinanceBlockchainWeek