In der meisten Zeit seiner Geschichte lebte Bitcoin außerhalb der regulatorischen Vorstellung der Zentralbanken. Es wurde als spekulative Kuriosität behandelt, getrennt von der Infrastruktur der traditionellen Finanzen. Diese Trennung bricht jetzt auseinander.

Die US-Notenbank prüft, ob Preisschocks von Bitcoin in ihr Stress-Test-Framework für Banken im Jahr 2026 aufgenommen werden sollten. Wenn dies angenommen wird, würde dies einen strukturellen Wandel in der Sichtweise der Regulierungsbehörden auf digitale Vermögenswerte markieren. Bitcoin wäre kein Randfaktor mehr. Es würde zu einem expliziten makro-finanziellen Risikofaktor werden.

Diese Änderung ist viel bedeutender, als es auf den ersten Blick erscheinen mag.

Warum die Fed sogar über Bitcoin nachdenkt

Stresstests existieren, um eine Frage zu beantworten: Können große Banken extreme, aber plausible Schocks überstehen, ohne zusammenzubrechen oder Bailouts zu benötigen?

Traditionell umfassen diese Schocks tiefe Rezessionen, Börsencrashs, Immobilienrückgänge und Kreditausfälle. Krypto trat nie auf, weil Banken nur wenig direkte Exposition hatten.

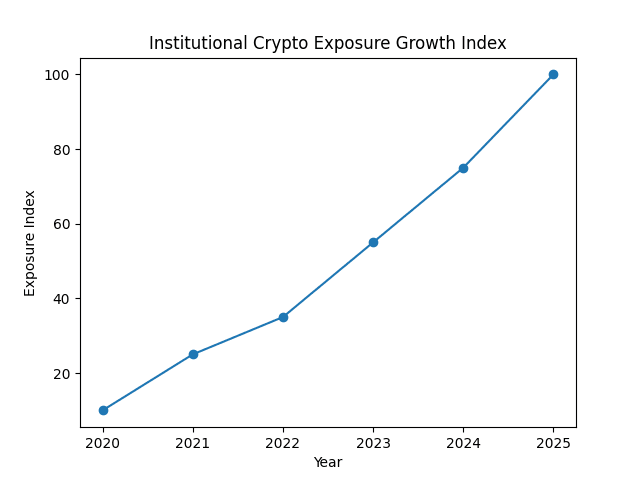

Das ist nicht mehr der Fall.

Banken sind heute über mehrere Kanäle mit Bitcoin und Krypto verbunden: • Verwahrungsdienste für ETFs und Institutionen

• Prime Brokerage für Krypto-Handelsunternehmen

• Kredite gegen Krypto-Sicherheiten

• Marktgestaltung und Derivate-Exposition

• Kundenbilanz-Exposition über strukturierte Produkte

Selbst wenn eine Bank Bitcoin nicht „besitzt“, kann sie dennoch Sekundärverluste erleiden, wenn Bitcoin zusammenbricht und Gegenparteien ausfallen.

Aus regulatorischer Sicht wird es zunehmend schwierig zu rechtfertigen, eine volatile Anlageklasse zu ignorieren, die jetzt mit der institutionellen Finanzierung verflochten ist.

Was „Bitcoin-Preis-Schocks“ tatsächlich bedeutet

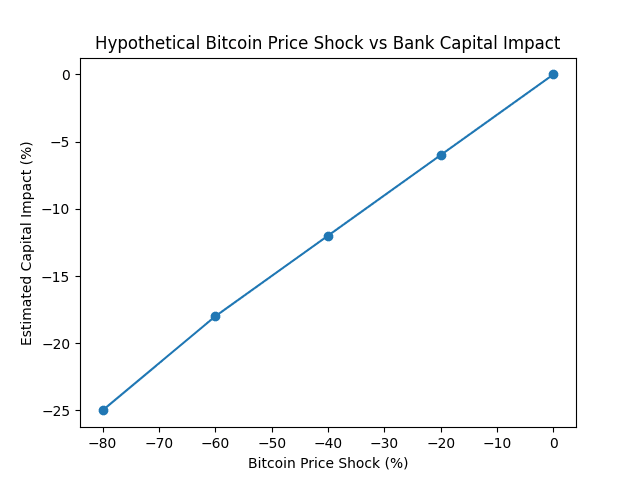

Wenn Bitcoin zu den Stresstests 2026 hinzugefügt wird, würde die Fed wahrscheinlich extreme Abwärtsszenarien modellieren wie: • 50% bis 80% BTC-Rückgänge

• Schnelle Liquiditätsverdampfung auf Krypto-Märkten

• Ausfälle von Gegenparteien unter krypto-exponierten Firmen

• Margin-Call-Kaskaden und Sicherheitenbeeinträchtigungen

Banken wären dann verpflichtet zu zeigen, wie diese Schocks durchfließen: • Handelsverluste

• Gegenpartei-Ausfälle

• Kapitalquoten

• Liquiditätsreserven

Wenn Verluste regulatorische Schwellenwerte überschreiten, könnten Banken gezwungen werden: • Mehr Kapital zu halten

• Reduzierung der Krypto-Exposition

• Bestimmte krypto-verknüpfte Aktivitäten einstellen

Das wäre keine symbolische Änderung. Es wäre eine Bilanzänderung.

Warum dies eine stille Bestätigung der Bedeutung von Bitcoin ist

Ironischerweise ist es, Bitcoin in Stresstests einzubeziehen, aus einer langfristigen Perspektive nicht negativ. Es ist das Gegenteil.

Das bedeutet, dass Bitcoin jetzt groß und verbunden genug ist, um für systemische Risiko-Modelle von Bedeutung zu sein.

Zentralbanken modellieren keine irrelevanten Vermögenswerte.

Sobald Bitcoin eine formale Stressvariable wird: • Regulierungsbehörden erkennen es implizit als einen dauerhaften Teil des Finanzsystems an

• Institutionelle Exposition wird standardisierter und transparenter

• Risikomanagement rund um Krypto wird professioneller

Das drängt Bitcoin weiter aus der Kategorie „spekulativer Spielzeug“ und tiefer in die Kategorie „makroökonomisches Asset“.

Der Kapitalrisiko-Winkel für Banken

Für Banken ist diese Entwicklung nicht angenehm.

Die historischen Rückgänge von Bitcoin sind brutal. 70% Rückgänge sind nicht selten. Sie sind normal.

Wenn die Krypto-Exposition einer Bank ihren Kapitalanteil unter einem modellierten BTC-Crash erheblich beeinträchtigt, werden die Regulierungsbehörden konservativ reagieren. Das bedeutet: • Höhere Kapitalanforderungen

• Strengere Expositionsgrenzen

• Höhere interne Risikogewichtungen

Mit anderen Worten: Krypto wird für Banken teurer, um damit umzugehen.

Das könnte die kurzfristige institutionelle Expansion in Krypto verlangsamen. Aber es filtert auch schwache Akteure und rücksichtsloses Hebeln heraus. Was bleibt, ist eine haltbarere finanzielle Schicht um Bitcoin.

Das größere Signal, das Investoren beachten sollten

Die wahre Geschichte dreht sich nicht um die Stresstests selbst.

Es geht darum, was sie implizieren.

Bitcoin graduierte leise von einem spekulativen Außenseiter zu einem modellierten Bestandteil der systemischen Finanz.

Dieser Übergang folgt einem vertrauten Pfad:

1. Frühe Einzelhandels-Spekulation

2. Institutioneller Handel und Verwahrung

3. Derivate und ETFs

4. Regulatorische Modellierung

5. Bilanzintegration

Bitcoin tritt jetzt in die vierte Phase ein.

Das bedeutet nicht, dass der Preis einfach steigen wird. Es bedeutet, dass die zukünftige Volatilität von Bitcoin zunehmend mit der Infrastruktur der traditionellen Finanzen kollidieren wird. Und diese Kollision ist genau das, was eine tiefere Integration erzwingt.

Endgültige Einschätzung

Wenn die Fed Bitcoin-Preisschocks in ihre Stresstests 2026 einbezieht, wird es eines der klarsten Signale sein, dass Bitcoin eine strukturelle Schwelle überschritten hat.

Banken werden sich beschweren. Die Kapitalregeln werden strenger. Das Wachstum der Exposition könnte vorübergehend langsamer werden.

Aber die langfristige Konsequenz ist unvermeidlich.

Bitcoin wird zu groß, zu liquide und zu miteinander verbunden, um ignoriert zu werden.