Der recente $BTC Rückgang unter die $80.000-Marke hat nicht nur normalen Verkaufsdruck ausgelöst – er hat eine der aggressivsten Liquidationskaskaden in der jüngeren Geschichte des Kryptomarktes ausgelöst.

Berichte deuten darauf hin, dass etwa $2.5 Milliarden an gehebelten Positionen in einer einzigen Liquidationswelle ausgelöscht wurden, was hervorhebt, wie gefährlich Umgebungen mit hoher Hebelwirkung werden, sobald wichtige Unterstützungsniveaus brechen. �

Binance

Dies war kein schrittweiser Verkauf.

Dies war ein mechanisch erzwungener Verkauf – und die Chartstruktur erklärt genau, warum es passiert ist.

📊 Die Diagrammgeschichte: Wie die Kaskade tatsächlich begann

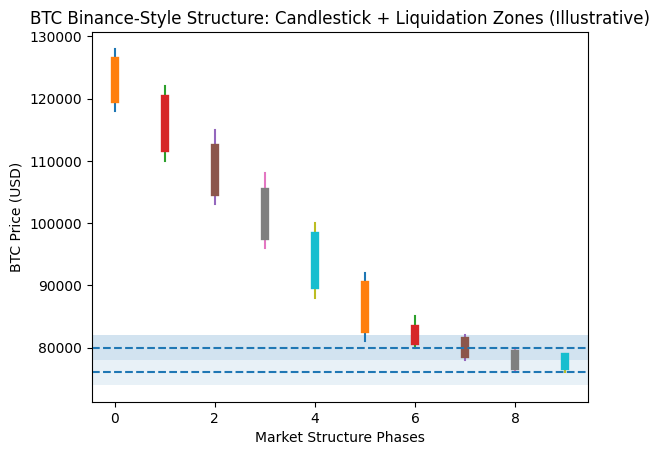

Aus technischer Struktur-Perspektive zeigte $BTC bereits Stresssignale vor dem Crash.

Phase 1 - Verteilung Nahe Zyklus-Hoch

Der Preis wurde zuvor in Richtung makroökonomischer Höchststände gedrängt

Offenes Interesse hat sich aggressiv ausgeweitet

Finanzierungsraten blieben erhöht

Dies signalisiert typischerweise Hebelüberfüllung - kein organisches Spotnachfragewachstum.

Phase 2 - Unterstützungs-Kompressionszone

Im Diagramm begann der Preis zu formen:

• Niedrigere Hochs

• Horizontale Unterstützung nahe $80K

• Abnehmende Liquiditätstiefe

Dies schafft, was Händler als Liquidationsregal bezeichnen - eine Zone, in der Stopps und Hebelcluster.

Phase 3 - Der Kaskadenauslöser

Sobald $80K durchbrochen wurde:

1️⃣ Lange Liquidationen ausgelöst

2️⃣ Marktverkäufe drückten den Preis nach unten

3️⃣ Mehr Liquidationen aktiviert

Dies schafft eine Domino-Liquidationskette, bei der der Preis schneller fällt, als es der natürliche Verkaufsdruck normalerweise verursachen würde.

🧠 Warum der Markt plötzlich den Fokus auf Michael Saylor verlagert hat

Immer wenn die Volatilität von Bitcoin ansteigt, werden große institutionelle Halter Teil der Risikogeschichte.

Strategy (ehemals MicroStrategy) bleibt der größte öffentliche Unternehmens-Bitcoin-Halter weltweit, mit stetig wachsenden Beständen durch die Akkumulationszyklen 2024-2025.

AMINA Bank +1

Aktuelle Daten deuten darauf hin:

~640K+ $BTC Bestände je nach Zeitraum

Durchschnittlicher Kostenbasisbereich liegt ungefähr zwischen $70K und $74K

Mehrjährige Akkumulationsstrategie über Eigenkapital- und Schuldenfinanzierung

COINOTAG +1

Das ist wichtig, weil sich die Marktnarrative ändern, wenn BTC in der Nähe großer Unternehmenskostenbasisniveaus handelt:

„Institutionelles Vertrauen“ → „Risikodruck von Institutionen“

Selbst wenn kein Zwangsverkauf existiert.

📉 Warum Unternehmenskostenbasiszonen in Diagrammen wichtig sind

Große Schatzhalter schaffen unbeabsichtigt psychologische Marktzone.

Wenn der Preis sich dem Unternehmensdurchschnittsniveau nähert:

Mediennarrative verschieben sich

Das Sentiment im Einzelhandel schwächt sich ab

Leerverkäufer erhöhen den Druck

Volatilität steigt

Historisch gesehen hat die Strategie während der Volatilitätszyklen weiterhin akkumuliert - was die langfristige Überzeugung verstärkt.

COINOTAG

Aber Sentiment-Risiko ≠ Bilanzrisiko.

Das ist eine wichtige Unterscheidung.

🧩 Das strukturelle Marktproblem (nicht nur ein Ereignis)

Dieser Crash spiegelte mehrere strukturelle Druckverhältnisse wider:

✔ Übermäßige Derivatehebelfinanzierung

✔ Abnehmende Buchtiefe

✔ Große Zuflüsse an der Börse

✔ Technisches Unterstützungsversagen

Diese Kombination schafft gewalttätige Deleveraging-Events.

Aber Liquidationscrashs sind normalerweise Positionsrücksetzungen - keine fundamentalen Fehler.

📊 Was das Diagramm als Nächstes vorschlägt

Nach großen Liquidationskaskaden treten Märkte typischerweise in eine von drei Phasen ein:

1️⃣ Stabilisierungsspanne Zwangsverkäufer treten aus → Volatilität komprimiert.

2️⃣ Tote Katze springt Kurzfristige Erholungsrallye → Widerstands-Test.

3️⃣ Wieder-Akkumulationsphase Schlaue Investoren bauen langsam ihre Exposition wieder auf.

🎯 Letzte Marktperspektive

Bitcoin kollabiert nicht.

Es ist Deleveraging.

Liquidationsevents fühlen sich in Echtzeit katastrophal an -

Aber historisch gesehen haben sie die Marktstruktur zurückgesetzt.

Und im Moment erzählt das Diagramm eine klare Geschichte:

Der Hebel verlässt das System.

Das Vertrauen wird auf die Probe gestellt.

Und die Volatilität schreibt die kurzfristige Geschichte.

Das ist die Krypto-Markstruktur - mit voller Geschwindigkeit.

#Bitcoin #CryptoMarkets #Liquidations #MarketStructure #BinanceAnalysis