带单员 “明明 10 倍多军” 的交易数据呈现显著矛盾性:180 天 ROI 达 296.82%、单笔最大盈利 121,766.70 USDT,但同时存在累计盈亏 - 63,450.16 USDT、跟单人总盈亏 - 326,116.69 USDT、名义胜率 23.82%(1480 次交易中 339 次盈利)的核心数据。

以下从数据客观解读、交易行为特征、风险本质分析、中立决策建议四个维度,为投资者提供理性参考,不预设结论,仅基于事实呈现策略的适配性与潜在风险。

一、数据客观解读:核心指标的矛盾与本质

1. 收益相关指标:表面高回报与实际亏损的反差

ROI 与累计盈亏的矛盾:296.82% 的高 ROI 源于早期小本金阶段的高杠杆交易,后续高频交易的持续亏损导致累计盈亏为负,反映出策略的阶段性盈利特征;

盈利结构:单笔最大盈利 121,766.70 USDT 占历史盈利的核心比例,而最大单笔亏损 39,313.99 USDT,呈现 “少数大额盈利覆盖多数小额亏损” 的盈利模式;

跟单数据:326,116.69 USDT 的跟单总亏损、77 胜 / 310 负的盈亏人数比,表明该策略在跟单场景下的盈利传递效率极低。

2. 交易频率与持仓:高频短线的基础特征

交易频次:1480 次交易的样本量较大,反映出高频交易的操作习惯;

持仓时长:平均持仓 3 小时 5 分钟,属于典型短线交易,但存在部分亏损订单持仓超 2 天的例外情况,与整体风格形成反差;

资金行为:累计资金转出净额 629,960.27 USDT,高于累计转入,显示账户历史存在盈利套现行为,当前交易策略的持续性有待观察。

二、交易行为特征:策略逻辑与操作习惯

1. 资产与方向偏好:集中化与单一化特征

资产配置:81.79% 的交易集中于 “OTHER” 类别(小市值、低流动性币种),仅 18.21% 涉及 BTC、ETH 等主流币种,资产集中度极高;

方向偏好:74% 的交易为多头,26% 为空头,空头交易多为短期试探(如持仓 9 秒、22 秒的 BTC 空单),整体呈现明显的多头倾向。

2. 风控与操作习惯:无明确止损与扛单特征

亏损处理方式:多笔亏损订单持仓时长显著超过平均水平,如 WETUSDT 多单持仓超 2 天 12 小时(亏损 12,173.05 USDT)、FHEUSDT 多单持仓 8 小时(亏损 13,349.59 USDT),未体现明确的止损执行;

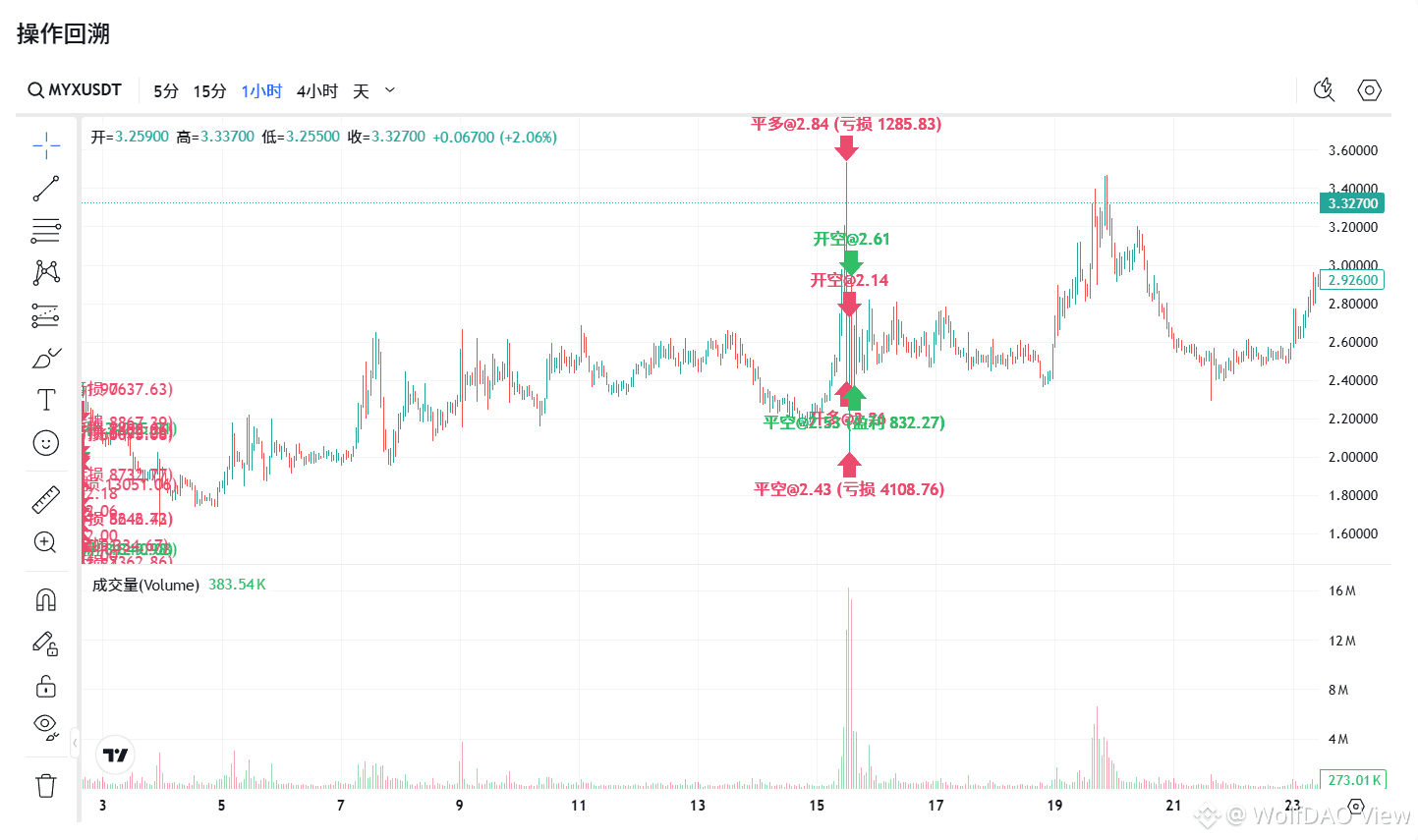

情绪化操作痕迹:单日内在同一交易对(MOODENGUSDT)进行 4 次多空切换操作,从快速盈利到追高被套,反映出一定的市场热点追逐与情绪驱动特征。

3. 盈利模式:低胜率下的 “大额盈利依赖”

胜率与盈亏比:23.82% 的低胜率与 “少数大额盈利覆盖多数小额亏损” 的结构,决定了策略的盈利稳定性极低;

杠杆运用:昵称 “10 倍多军” 与自我介绍 “主打 10 倍”,表明其核心依赖高杠杆放大收益,同时也同步放大了亏损风险。

来源:威识谱

三、风险本质分析:策略固有缺陷与传导逻辑

1. 数据误导风险:ROI 指标的局限性

ROI 计算逻辑:早期小本金阶段的高杠杆盈利拉高了 ROI 基数,后续大资金交易的亏损未同步稀释 ROI,导致该指标无法反映账户当前真实盈利状况;

误导性:高 ROI 易使投资者忽视 “累计亏损”“低胜率” 等核心风险指标,形成对策略盈利能力的误判。

2. 跟单适配性风险:滑点与资金体量不匹配

滑点风险:81.79% 的小币种交易存在盘口深度不足问题,跟单者集中买卖易导致开仓 / 平仓价格劣于带单员,侵蚀盈利空间;

资金体量差异:带单员可通过历史套现资金缓冲亏损,而普通跟单者资金量较小、杠杆承受能力弱,难以复制其 “扛单” 策略,易在回撤中爆仓。

3. 策略可持续性风险:低胜率与情绪化的隐患

盈利不可复制:策略盈利依赖少数 “大额盈利订单”,无明确的系统性分析支撑,更多体现为随机性与运气成分;

市场适应性:74% 的多头倾向与小币种偏好,导致策略在熊市、震荡市或小币种行情退潮时,盈利概率显著下降;

风控缺失:无明确止损规则,扛单行为易导致亏损扩大,形成 “盈利快速回吐 - 亏损持续累积” 的恶性循环。

4. 波动风险:收益率的极端不稳定性

回撤记录:ROI 曾从 450% 峰值回落至 277%(回撤近 40%),也曾从 293% 跌至 13%,极端波动特征明显;

跟单时点风险:投资者若在 ROI 高点介入,将直接面临大幅本金回撤压力。

四、中立决策建议:基于风险与适配性的选择

1. 策略适配人群(客观匹配,无推荐倾向)

适配人群特征:

风险承受能力:可接受 100% 本金亏损,能承受高频交易的波动与回撤;

资金属性:用于跟单的资金为闲置投机资金,不影响正常生活与核心投资;

认知水平:充分理解高杠杆、低胜率、小币种交易的固有风险,清楚策略盈利的随机性;

操作能力:具备独立设置止损、手动过滤订单的风控能力,不依赖带单员操作。

不适配人群特征:

风险偏好:保守型、追求稳定收益的投资者;

投资经验:加密货币投资新手,缺乏高杠杆与小币种交易经验;

资金属性:使用生活费、刚需资金或核心投资资金跟单;

认知预期:期望通过高 ROI 实现稳定盈利,对策略风险认知不足。

2. 跟单操作建议(基于风险控制的中性指引)

(1)资金管理:严格控制风险敞口

资金占比:建议不超过个人加密资产总规模的 1%,且该部分资金需明确为 “可完全损失” 的投机资金;

跟单模式:仅选择 “定额跟单”,避免 “定比跟单”(易放大重仓风险);

初始额度:从平台最低跟单金额开始,观察 1-2 周的盈利稳定性、滑点情况后,再决定是否调整额度。

(2)风控设置:主动规避扛单风险

单笔止损:每笔跟单独立设置 5%-10% 的止损线,触发后立即平仓,不跟随带单员扛单;

总账户止损:设置 10%-15% 的累计止损线,达到阈值后暂停跟单,复盘后再决策;

订单过滤:手动避开持仓超 1 小时的亏损订单、小币种大额仓位订单,优先选择主流币相关交易(若有)。

(3)跟随时机与止盈:理性应对波动

止盈策略:浮盈达 15%-20% 时手动分批止盈,避免因追求 “高杠杆大额盈利” 导致利润回吐;

时机选择:避免在带单员 ROI 峰值或连续大额盈利后立即加仓,可在其回撤企稳后再试探;

动态调整:若带单员连续 3 笔以上亏损或单笔亏损超 5 万 USDT,暂停跟单观察策略调整。

3. 风险预警信号(客观触发条件)

带单员层面:单笔亏损超 5 万 USDT;连续 5 笔交易亏损;ROI 单日回撤超 50%;小币种大额持仓占比持续超 90%;

市场层面:小币种整体流动性下降;市场转为明确熊市(BTC 单日跌幅超 5%);

跟单账户层面:累计亏损达预设总止损线;单笔订单亏损超 8%;连续 3 笔跟单均亏损。

总结

明明 10 倍多军的交易策略呈现 “高杠杆、低胜率、高集中度、弱风控” 的显著特征,其 296.82% 的高 ROI 与累计亏损、跟单亏损的矛盾,本质是 “阶段性高风险盈利 + 持续性低概率亏损” 的模式体现。

该策略的核心适配场景是 “投机性资金 + 高风险承受能力 + 独立风控能力”,对于绝大多数追求稳定收益的投资者而言,存在天然的风险不匹配性。投资者决策的核心,应是基于自身风险偏好、资金属性与操作能力,判断是否与该策略的固有特征相契合,而非单纯追逐表面高 ROI 数据。

加密货币投资的核心是 “风险与收益的匹配”,任何策略都不存在绝对的 “优劣”,仅存在 “适配与否”。理性评估自身与策略的适配性,严格执行资金管理与风控规则,是降低投资风险的关键。

报告基于公开数据分析,不构成投资推荐。投资者需结合自身风险偏好、资金状况理性决策,始终将本金安全置于首位,切勿被短期巨额盈利误导而盲目跟风。

【此报告为精简版,完整分析报告使用主页的小工具获取】

#带单 #带单行为解读 #带单实录