La mayoría de los inversores creen que la acción del precio cuenta toda la historia.

No lo hace.

El precio es solo la superficie.

La tokenomía es el motor debajo.

Puedes tener la narrativa más fuerte, inversores de primer nivel y una comunidad activa, y aun así el token sigue sangrando lentamente durante meses.

No porque el proyecto fracasara, sino porque el diseño económico garantizaba que lo haría.

Entender la tokenomía es la diferencia entre mantener durante los ciclos... y convertirse en liquidez de salida.

1. La tokenomía no es un gráfico, es un sistema.

Muchos principiantes piensan que la tokenomía significa:

Suministro total

Suministro circulante

Gráficos circulares de distribución de tokens

Esa es solo la instantánea estática. La verdadera tokenómica responde preguntas más profundas:

¿Cómo entra el valor en el sistema?

¿Quién recibe pagos, cuándo y por qué?

¿Qué fuerzas crean demanda y qué crea presión de venta?

¿Puede el sistema sobrevivir cuando el hype desaparece?

Un token no es solo un activo. Es un acuerdo económico entre usuarios, constructores, inversores y especuladores.

Y los malos acuerdos siempre colapsan.

2. El suministro es predecible, la demanda se gana

El suministro es fácil de diseñar. La demanda no lo es.

La mayoría de los tokens fallidos sufren de la misma enfermedad: suministro garantizado, demanda opcional.

Problemas comunes del lado de la oferta:

Desbloqueos lineales sin importar las condiciones del mercado

Alta inflación disfrazada de "recompensas de staking"

Emisiones que alcanzan su punto máximo antes de que el producto gane usuarios

Mientras tanto, la demanda depende de:

Esperanza

Marketing

Influencers

Ese desequilibrio nunca termina bien.

Ejemplo:

En 2021-2022, muchos tokens DeFi y GameFi ofrecieron más del 100% de APY para atraer usuarios. Por un tiempo, el precio subió.

Luego, las emisiones aumentaron más rápido que el uso real. Una vez que las recompensas disminuyeron, la demanda desapareció, pero el suministro siguió llegando.

¿El resultado? Una tendencia a la baja lenta e irreversible.

Los mercados pueden perdonar un mal momento. No pueden perdonar un exceso de oferta estructural.

3. Los mejores tokens son necesarios, no atractivos

Una poderosa regla general:

Si los usuarios no necesitan el token, lo venderán.

Una tokenómica fuerte hace que el token sea inevitable.

El token debería:

Ser requerido para acceder a la funcionalidad básica

Reducir costos o desbloquear ventajas económicas

Controlar la gobernanza que realmente importa

Actuar como colateral o liquidación dentro del sistema

Ejemplo:

ETH no es valioso porque es escaso. Es valioso porque la red no puede funcionar sin él: gas, seguridad, staking, liquidación.

Cuando el uso aumenta, la demanda aumenta automáticamente. Esa es la diferencia entre la demanda especulativa y la demanda estructural.

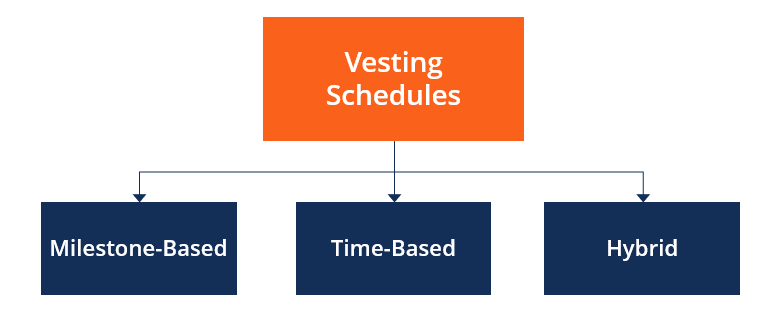

4. Los horarios de vesting moldean la psicología del mercado

La mayoría de los inversores subestiman cuánto afectan los horarios de desbloqueo el comportamiento del precio.

El precio no solo se mueve por noticias. Se mueve por expectativas de suministro futuro.

Las estructuras de vesting saludables generalmente incluyen:

Cliff largos para equipos e inversores tempranos

Desbloqueos graduales alineados con el crecimiento del ecosistema

Horarios transparentes conocidos desde el primer día

Las estructuras tóxicas a menudo muestran:

Grandes desbloqueos iniciales

Cortos períodos de vesting de capital de riesgo

La comunidad mantiene menos que los insiders

Ejemplo:

Muchos Layer 1s con tecnología sólida tuvieron un rendimiento inferior durante años simplemente porque los desbloqueos de capital de riesgo llegaban cada mes. Los fundamentos mejoraron, el precio no.

¿Por qué?

Porque cada rally fue acompañado de ventas predecibles.

Los mercados valoran incentivos, no promesas.

5. La inflación no es mala, la inflación descontrolada sí lo es

No toda la inflación es mala.

Bitcoin se infla. Ethereum se infla (a veces).

La diferencia radica en dónde va la inflación y qué asegura.

Inflación saludable:

Paga por seguridad

Incentiva a los validadores a largo plazo

Disminuye en relación con el crecimiento de la red

Inflación poco saludable:

Fondos de yield farming

Recompensas de capital mercenario

No tiene un sumidero de demanda

Ejemplo:

El staking de alta APY a menudo parece atractivo, pero si las recompensas provienen de emisiones de tokens sin uso real, los titulares simplemente están siendo pagados para diluirse.

Inflación sin utilidad es solo presión de venta retrasada.

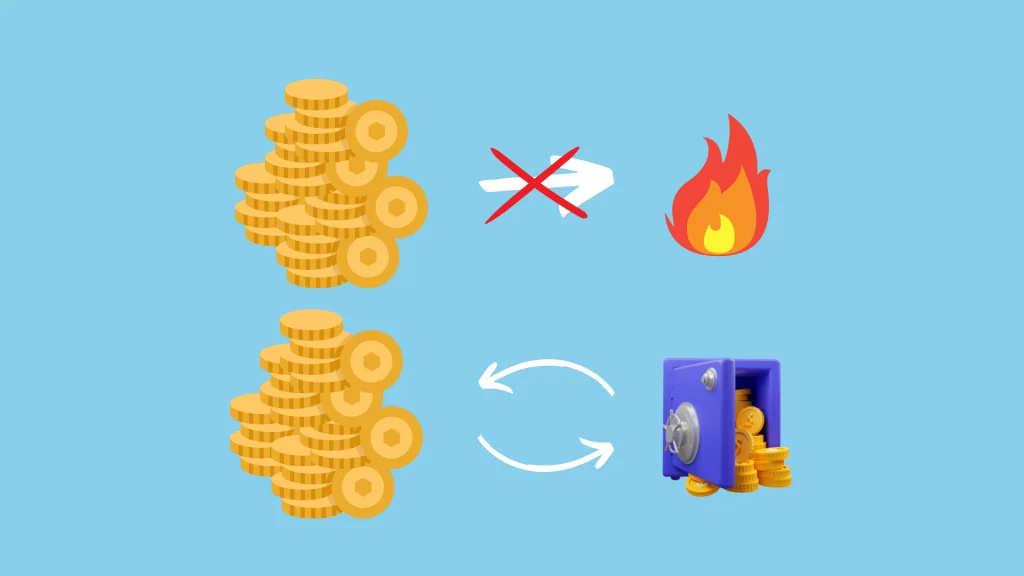

6. Las quema, las recompras y la "deflación" no son magia

Los mecanismos de quema a menudo se malinterpretan.

La quema de tokens solo funciona si:

El valor quemado proviene de ingresos reales

La demanda se mantiene estable o en crecimiento

Las quemaduras son significativas en relación con las emisiones

Las quemaduras cosméticas financiadas por tokens recién emitidos no cambian nada.

Ejemplo:

La quema de Ethereum se volvió poderosa solo después de que las tarifas de la red explotaron. Antes de eso, las quemas eran irrelevantes. El valor debe existir antes de que pueda ser destruido.

La tokenómica no crea valor.

Controla cómo se distribuye el valor.

7. La tokenómica revela las verdaderas intenciones del equipo

Los libros blancos pueden mentir.

Las hojas de ruta pueden cambiar.

La tokenómica rara vez lo hace.

Mira de cerca y verás:

Para quién está construido el proyecto

Si los incentivos favorecen a los constructores o a los extractores

Si los titulares a largo plazo están protegidos o sacrificados

Una prueba simple:

¿Todavía querrías mantener este token si el hype desapareciera por 18 meses?

Si la respuesta es no, la tokenómica es el problema, no el mercado.

8. Por qué la tokenómica importa más que nunca en este ciclo

A medida que el mercado madura:

El capital se vuelve más selectivo

Las narrativas rotan más rápido

La liquidez castiga a las estructuras débiles

Los proyectos ya no mueren de la noche a la mañana.

Sangran lentamente.

En este entorno, la tokenómica ya no es un conocimiento opcional, es supervivencia.

Los ganadores del próximo ciclo no serán aquellos con el marketing más ruidoso, sino aquellos con:

Demanda sostenible

Suministro controlado

Incentivos alineados

Todo lo demás es temporal.

Los gráficos te dicen cuándo comprar. Las narrativas te dicen qué comprar.

La tokenómica te dice si mantener tiene sentido en absoluto.

Si no entiendes la tokenómica, no estás invirtiendo, estás cronometrando salidas.

Y en cripto, cronometrar salidas es un juego peligroso.

Aquellos que estudian tokenómica no persiguen pumps.

Se posicionan temprano y permanecen calmados mientras otros entran en pánico.

Así es como se construye una verdadera convicción.