Berdasarkan analisis pasar yang komprehensif, berikut adalah lima cryptocurrency blue-chip yang tetap menjadi peluang investasi menarik meskipun menghadapi tantangan pasar saat ini. Aset-aset ini menggabungkan dukungan institusional, fundamental yang kuat, dan ketahanan yang terbukti.

📊 Tinjauan Pasar: Menavigasi Ketakutan Ekstrem

Kondisi Pasar Saat Ini:

Indeks Ketakutan & Keserakahan: 13 (Ketakutan Ekstrem) — secara historis menjadi sinyal beli yang berlawanan

Indeks Musim Altcoin: 30 (fase dominasi Bitcoin)

DeFi TVL: $96.62B (turun 24.74% dalam 30 hari, tetapi stabilisasi)

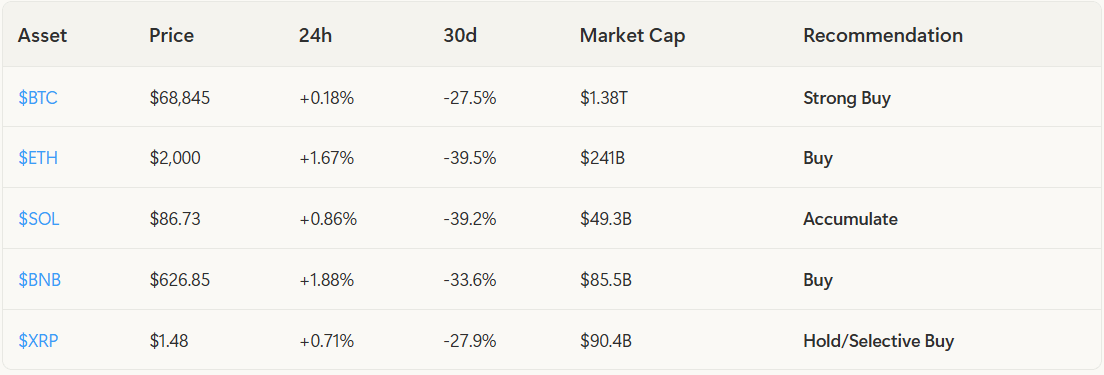

$BTC Harga: $68,845 (turun 27,5% dari ATH, tetapi tetap di atas dukungan kunci)

Wawasan Kunci: Kita berada di zona akumulasi klasik. Uang institusional sedang memposisikan ulang, bukan keluar. Aliran ETF menunjukkan pembelian selektif di aset berkualitas.

🏆 Rekomendasi Blue-Chip Teratas 5

1️⃣ Bitcoin ($BTC) — Emas Digital 2.0 ⭐⭐⭐⭐⭐

Mengapa Beli Sekarang:

Tulangan Institusional: Meskipun aliran keluar ETF Q4, IBIT BlackRock mencatat volume $10B dalam satu hari saat penurunan — institusi sedang melakukan repositioning, bukan melarikan diri

Aset Cadangan Strategis: Kepemilikan yang dikonfirmasi oleh Harvard ($266M), Goldman Sachs, dan perbendaharaan perusahaan

Dukungan Teknis: Tetap di atas dukungan $67K; Indeks AHR999 di 0.33 (zona akumulasi yang kuat)

Katalis Makro: Harapan pemotongan suku bunga Fed meningkat untuk Q2 2026

Dasar-dasar:

Maks Pasokan: 21M (deflasi)

Pasokan Saat Ini: 19.99M ditambang

Keamanan Jaringan: Tingkat hash tertinggi dalam sejarah

Adopsi: Steak 'n Shake melaporkan +15% penjualan sejak menerima pembayaran $BTC

Risiko:

Analis Bloomberg memperingatkan potensi pengujian ulang $42K-$55K jika kondisi makro memburuk

Profitabilitas penambangan di bawah tekanan dari kompetisi pusat data AI

Strategi Investasi:

DCA Entry: $65K-$70K rentang

Target: $84K jangka pendek, $120K+ pada Q4 2026

Alokasi: 40-50% dari portofolio kripto

2️⃣ Ethereum ($ETH) — Lapisan Kontrak Pintar Institusional ⭐⭐⭐⭐⭐

Mengapa Beli Sekarang:

Pivot Institusional: Harvard menambah $87M di ETHA (ETF Ethereum) sambil memangkas eksposur $BTC sebesar 21%

Integrasi AI: Standar ERC-8004 memungkinkan identitas on-chain untuk agen AI — memposisikan $ETH sebagai rel pembayaran AI

Mekanisme Deflasi: Pembakaran biaya pasca-Merge menciptakan tekanan pasokan selama aktivitas tinggi

Dominasi Stablecoin: Sebagian besar aktivitas USDC/USDT terjadi di Ethereum

Dasar-dasar:

Hasil Staking: ~3-4% APY (pendapatan pasif tingkat institusi)

Aktivitas Jaringan: Meskipun penurunan harga, TVL DeFi di Ethereum tetap dominan

Jalur Peningkatan: Peningkatan Dencun meningkatkan skalabilitas L2

Katalis:

Persetujuan Staking ETF: Diperkirakan Juni 2026 — dapat membuka $500M+ dalam permintaan baru

Tokenisasi RWA: BUIDL BlackRock, ACRED Apollo semuanya dibangun di Ethereum

Risiko:

Kinerja kurang baik dibandingkan dengan $SOL/$BNB dalam siklus saat ini

Persaingan Layer 2 memecah likuiditas

Potensi pengujian ulang rentang $1,500-$1,750

Strategi Investasi:

Zona Masuk: $1,900-$2,100

Target: $2,500 jangka pendek, $3,500+ pada akhir tahun

Alokasi: 25-30% dari portofolio kripto

3️⃣ Solana ($SOL) — Pusat DeFi Berkinerja Tinggi ⭐⭐⭐⭐

Mengapa Beli Sekarang:

Aliran Institusional: ETF Solana melihat aliran bersih $31M minggu lalu meskipun ada aliran keluar kripto yang lebih luas

Momentum Pengembang: Ekosistem dengan pertumbuhan tercepat untuk DeFi, NFT, dan memecoins

TPS Dunia Nyata: Secara konsisten memproses 3,000-4,000 TPS (vs. ~15 TPS Ethereum)

Validasi Institusional: BUIDL BlackRock diperluas ke Solana; dana perbendaharaan VanEck diluncurkan di $SOL

Dasar-dasar:

Hasil Staking: ~7% APY

Pertumbuhan Jaringan: 568M $SOL dalam sirkulasi, 80%+ di-stake

Ekosistem: Volume DEX terkemuka, pasar NFT dominan

Pengaturan Teknis:

Dukungan: $75-$80 (zona akumulasi historis)

Resistance: $90-$105 kluster likuiditas

Potensi: 30% rebound dari rendah $67 sudah berlangsung

Risiko:

Kekhawatiran stabilitas jaringan (pemadaman historis)

Jadwal pembukaan token tinggi (989K $SOL bulan depan)

Korelasi dengan spekulasi koin meme

Strategi Investasi:

Zona Masuk: $80-$90

Target: $120 jangka pendek, $200+ pada Q3 2026

Alokasi: 15-20% dari portofolio kripto

4️⃣ $BNB — Token Utilitas Ekosistem Binance ⭐⭐⭐⭐

Mengapa Beli Sekarang:

Dominasi Pertukaran: Binance tetap menjadi CEX terbesar di dunia berdasarkan volume

Pembakaran Deflasi: Pembakaran token triwulanan mengurangi pasokan (saat ini: 136.4M total)

Ekspansi Ekosistem: TVL Rantai $BNB di $5.83B (6% dari total DeFi)

Adopsi Institusional: Dana BUIDL BlackRock diperluas ke Rantai $BNB

Dasar-dasar:

Utilitas: Diskon biaya perdagangan, akses peluncuran, jaminan DeFi

Mekanisme Pembakaran: Pembakaran otomatis berdasarkan volume perdagangan

Staking: ~5-8% APY di berbagai platform

Katalis:

Integrasi ERC-8004: $BNB Rantai sekarang mendukung identitas agen AI on-chain

Pertumbuhan RWA: Wormhole memilih $BNB untuk penerapan multichain institusional

Risiko:

Pengawasan regulasi pada Binance

Kekhawatiran sentralisasi

Aliran keluar stablecoin dari Binance ($3B pada Februari saja)

Strategi Investasi:

Zona Masuk: $600-$650

Target: $750 jangka pendek, $900+ pada Q4 2026

Alokasi: 10-15% dari portofolio kripto

5️⃣ $XRP — Pemimpin Pembayaran Lintas-Batas ⭐⭐⭐

Mengapa Beli Sekarang:

Momentum ETF: ETF $XRP melihat aliran masuk $64M sementara $BTC/$ETH mengalami penurunan

Kejelasan Regulasi: Kasus SEC diselesaikan; adopsi institusional meningkat

Peluncuran Stablecoin: RLUSD Ripple (diatur NYDFS) berkembang melalui Wormhole NTT ke Base, Optimism, Unichain

Efisiensi Energi: $73K listrik tahunan vs. $8-12B Bitcoin

Dasar-dasar:

Kecepatan Transaksi: Penyelesaian 3-5 detik

Biaya: $0.0002 per transaksi

Pasokan: 60.9B beredar (dari 100B maksimum)

Validasi Institusional:

Goldman Sachs menambah $152M dalam kepemilikan ETF $XRP di Q4

Standard Chartered mempertahankan target akhir tahun $2.80 (konservatif)

Risiko:

Pemotongan Target Harga: Standard Chartered memangkas proyeksi dari $8 menjadi $2.80 (-65%)

Kekhawatiran Perdagangan Cuci: Tuduhan manipulasi Binance

Sentralisasi: Ripple memegang cadangan token yang signifikan

Strategi Investasi:

Zona Masuk: $1.40-$1.55

Target: $2.00 jangka pendek, $3.50+ jika adopsi institusional meningkat

Alokasi: 5-10% dari portofolio kripto (risiko/penghargaan lebih tinggi)

📈 Kerangka Analisis 6-Dimensi

1. Sentimen & Hype

$BTC/$ETH: Aset tingkat institusi dengan hype ritel yang teredam (sinyal kontra-bullish)

$SOL: Komunitas pengembang yang kuat, pulih dari stigma FTX

$BNB: Loyalitas ekosistem Binance tetap tinggi meskipun ada kebisingan regulasi

$XRP: Mempertemukan tetapi mendapatkan legitimasi institusional

2. Perilaku Dana

Uang Pintar: Goldman Sachs beralih dari $BTC ke $ETH/$XRP/$SOL

Aliran ETF: Pembelian selektif di aset berkualitas ($SOL +$31M, $XRP +$64M mingguan)

Aktivitas Paus: Token dengan aliran bersih teratas menunjukkan akumulasi institusional

3. Struktur Pasar

$BTC Dominasi: 57% (konsolidasi siklus menengah yang khas)

Indeks Musim Altcoin: 30 ($BTC memimpin, tetapi altcoin akan berputar)

TVL DeFi: Menstabilkan setelah penurunan bulanan -24%

4. Daftar Pertukaran & Likuiditas

Kelima aset: Terdaftar di setiap CEX besar (Binance, Coinbase, Kraken)

Likuiditas Dalam: $1B+ volume harian masing-masing

Akses Institusional: Semua memiliki ETF spot (kecuali $BNB)

5. Struktur Pemegang

$BTC: Paling terdesentralisasi; kepemilikan institusional meningkat

$ETH: Campuran ritel/institusi seimbang; 80%+ di-stake

$SOL: Partisipasi ritel tinggi; minat institusional yang meningkat

$BNB: Terkonsentrasi tetapi stabil; penguncian ekosistem Binance

$XRP: Ripple memegang ~40% pasokan (risiko sentralisasi)

6. Katalis Makro

Pemotongan Suku Bunga Fed: Diperkirakan Mei 2026 (bullish untuk aset berisiko)

Ekspansi ETF: Persetujuan staking untuk ETF $ETH (Juni 2026)

Adopsi Institusional: Tokenisasi RWA percepat di $ETH/$SOL/$BNB

Kejelasan Regulasi: Kasus $XRP diselesaikan; kerangka kerja yang lebih jelas muncul

🎯 Strategi Alokasi Portofolio

Konservatif (Risiko Rendah)

50% $BTC | 30% $ETH | 10% $BNB | 10% Cash

Seimbang (Risiko Sedang)

40% $BTC | 25% $ETH | 20% $SOL | 10% $BNB | 5% $XRP

Agresif (Risiko/Penghargaan Tinggi)

30% $BTC | 25% $ETH | 25% $SOL | 10% $BNB | 10% $XRP

XRP1.4317+0.43%

XRP1.4317+0.43%

⚠️ Manajemen Risiko

Strategi DCA: Bagi entri selama 4-8 minggu untuk merata down volatilitas

Tingkat Stop-Loss:

$BTC: $60K | $ETH: $1,500 | $SOL: $65 | $BNB: $550 | $XRP: $1.20

Rebalance Triwulanan: Ambil keuntungan dari yang berkinerja baik, tambahkan ke yang tertinggal

Lindung Nilai Makro: Simpan 10-20% dalam stablecoin untuk pembelian saat penurunan

📰 Sorotan Berita Terbaru

Harvard memangkas ETF Bitcoin sebesar 21%, menambah posisi Ethereum sebesar $87M

yellow.com

yellow.comGoldman Sachs memangkas BTC/ETH, meningkatkan kepemilikan ETF XRP dan Solana

Wormhole menggerakkan $70B+ dalam volume multichain, adopsi RWA institusional

twitter.com

twitter.comStablecoin RLUSD Ripple berkembang ke Base, Optimism melalui Wormhole

🔮 Garis Bawah

Kita berada di zona akumulasi generasi. Ketakutan ekstrem, repositioning institusional, dan kondisi oversold teknis menciptakan peluang pembelian yang langka. Fokus pada:

✅ Bitcoin — Taruhan teraman, aset cadangan institusional

✅ Ethereum — integrasi AI + pemimpin tokenisasi RWA

✅ Solana — Ekosistem DeFi dengan pertumbuhan tinggi dengan validasi institusional

✅ $BNB — utilitas ekosistem Binance + mekanik deflasi

✅ $XRP — kejelasan regulasi + dominasi pembayaran lintas-batas

Teori Kunci: Aset yang diakumulasi institusi selama ketakutan ($ETH, $SOL, $XRP) akan berkinerja lebih baik ketika sentimen berbalik. $BTC tetap menjadi jangkar. Diversifikasi di seluruh lima ini untuk menangkap baik keselamatan maupun keuntungan.

Peringatan: Analisis ini hanya untuk tujuan informasi dan tidak merupakan nasihat keuangan. Investasi cryptocurrency membawa risiko signifikan. Selalu lakukan riset Anda sendiri dan konsultasikan dengan penasihat keuangan sebelum membuat keputusan investasi. Kinerja masa lalu tidak menjamin hasil di masa depan.