ETH价格约$3,850-$3,917,24小时下跌3.12%-3.73%,市值约$469B。短期净流出反映卖压主导

• RSI指标超卖(<30),暗示潜在反弹,但永续合约资金率偏熊市(负移),增加下行风险。 分析师预测短期支撑$3,850,若破可能跌至$3,000;长期目标$12,000(基于机构需求)

• 宏观背景:特朗普关税、美联储GDP数据引发市场动荡,crypto整体下行(BTC -2.17%)。 ETH对BTC比率熊市(-21点),SOL对ETH强势(+32点),表示资金轮动到其他Layer1

2. 资金率与积累趋势

• 资金率:全网8小时平均0.0029%,正但极低(Binance +0.0032%、Bybit +0.0100%、BitMEX +0.0096%)

“资金费率变化”负转(e.g., 合约5m -0.007%),表示多头支付减少、空头优势上升。历史上,低正/负资金率常伴随价格回调,但若转正可触发多头挤压

• 现货积累:9月ETH ETF净流出$251M(9/25),包括Bitwise $27.6M流出,总管理资产$25.59B(占ETH供给5.46%)

然而,机构整体积累强劲:BlackRock等ETF持有超650万ETH(价值$128B+),9月早起流入$3.7B。 鲸鱼/机构在9月积攒21.875万ETH($9.43B),占供给14%

这就能解释现货24h净流入正:长期积累支撑底部,但短期ETF卖出导致净出。

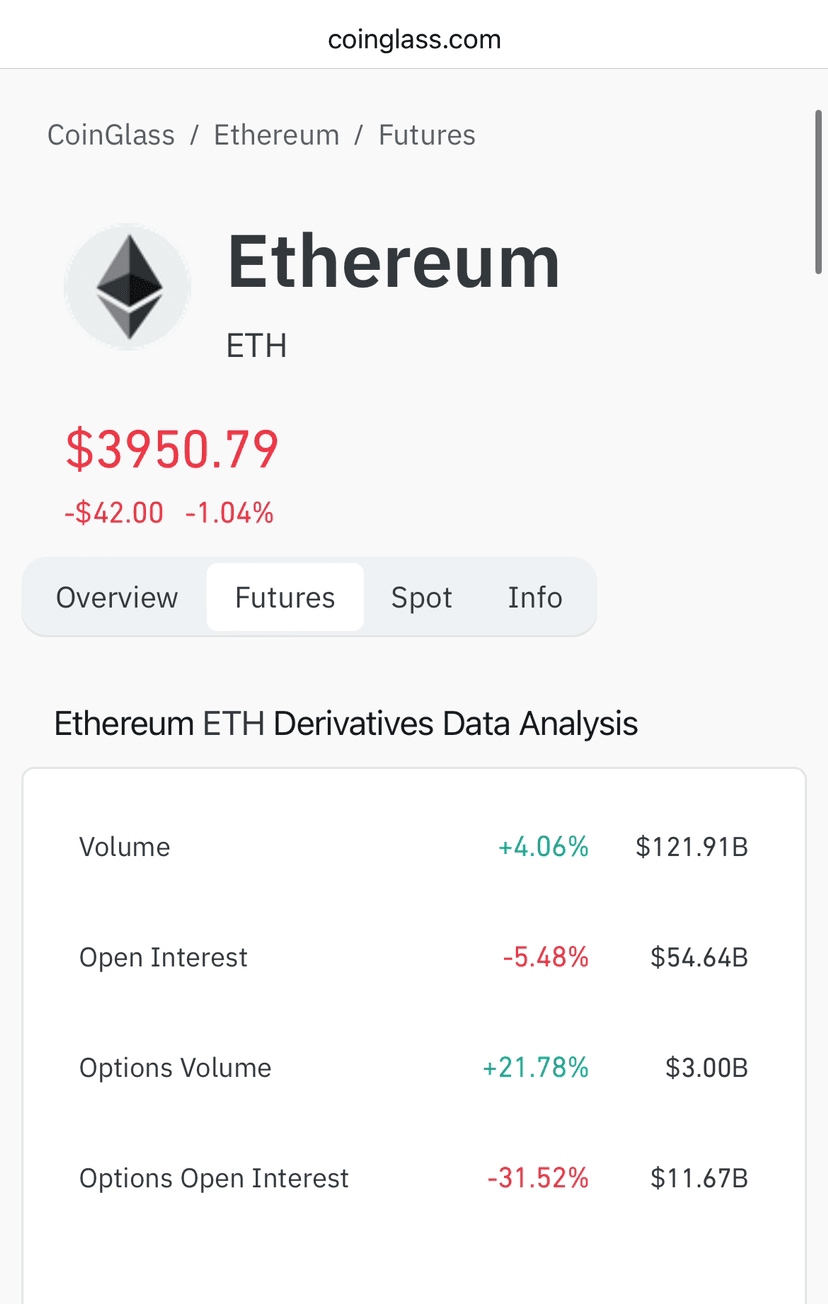

• 合约/期货积累:持仓量24h降5.84%,成交量$130B(现货仅$9.96B)合约长期净流出(如24h -3.91亿)反映杠杆减仓,资金率负变化预示潜在清算。Coinglass数据显示,ETH期货流入趋势在9月早起强势(机构FOMO),但中后期放缓,永续合约资金率机制旨在锚定现货价,当前低率表示市场中性偏熊

3. X社区情绪与事件驱动

• 9月情绪从早起牛市(e.g., 机构FOMO、$5K目标)转向中后期熊市

如9/22帖子:ETH -6.48%,资金率中性,无短挤

9/19:资金率升至18.6%,但持仓降6%,预示波动

9/25:ETH/BTC熊市,社区担忧回调

• 事件:ETH基金会售1万ETH($4300万)资助开发;Fusaka升级提升可扩展性,机构兴趣增116%。但ETF流出和政府关门风险放大卖压

综合端倪与风险/机会

• 熊市信号:近期合约资金积累放缓(短期率暴跌、长期净出),叠加低资金率和ETF流出,暗示短期下行压力增强。可能预示价格测试$3,500支撑,源于机构获利了结和宏观不确定性。现货短期净出强化“卖出恐慌”

• 牛市潜力:现货长期净入和机构积累(e.g., BlackRock $33.8B买入)表示底部买入机会。 RSI超卖+低资金率若反转,可触发反弹至$4,000+。长期看,ETH作为收益率资产(3% staking)、DeFi基建($910B TVL),支持$9,889/2030预测