數位貨幣的定海神針:穩定幣(Stablecoins)全解析

在加密貨幣的世界裡,波動性(Volatility)一直是它最迷人也最致命的特徵。

比特幣可以一夜成名,也可以在一週內讓投資者資產腰斬。為了在區塊鏈的去中心化優勢與法幣的價格穩定之間取得平衡,「穩定幣」應運而生。

時至 2026 年,穩定幣已不再只是避險工具。

🏛️背景與起源

為什麼我們需要穩定幣?

解決計價單位的難題

在早期加密市場中,幾乎所有交易都透過BTC計價,但BTC本身價格震盪起伏,以此定價很難讓投資者鎖定獲利,這種不確定性猶如古時缺乏度量衡一般,穩定幣的出現與現實貨幣掛鉤,能夠保持買賣方一定的獲利與預期。

交易所得法幣困境

早期加密或幣交易所常面臨傳統銀行封鎖史的資金出入法幣困難,為了讓交易者能快速置換資產而不需頻繁將錢匯入匯出銀行也能保值,替代品如鏈上美元替代品-USDT等相繼出現。

Tether-USDT的誕生

2014年,Tether 公司發行了 USDT,是第一個與美元掛鉤的穩定幣。它承諾每發行 1 枚 USDT,其銀行帳戶中就有 1 美元的現金或等值資產作為支持。這鏈上美元替代品使得資金能全牛無休地在不同平台間流動。

🏛️運作方式:

穩定幣之所以「穩定」,是因為背後的錨定機制(Pegging Mechanism)。目前穩定幣類型分為三類:

法幣抵押型(Fiat-Collateralized)

目前市場份額最大的類型,由中心化機構發行,1:1抵押法幣或高價值資產

-->Tether-$USDT/ Circle-$USDC

USDC1.00120.00%

USDC1.00120.00%優點: 邏輯簡單、穩定性高、流動性強

風險: 中心化風險(發行商跑路、帳戶被凍結、缺乏審計透明度)

加密資產抵押型(Crypto-Collateralized)

不依賴銀行,將BTC、ETH等加密貨幣抵押在智能合約中鎖定住(因為加密貨幣本身會有波動所以通常這類型穩定幣匯要求超額抵押-如:存入價值150刀的ETH借出100刀價值的DAI)

-->DAI-MakerDAO

優點: 去中心化、透明

風險: 黑天鵝時,來不及補抵押品,抵押品價值低於門檻會觸發強制清算。

算法穩定幣(Algorithmic Stablecoins)

最具爭議性的穩定幣。不使用抵押品,透過演算法控制供應量。當價格高於1美元就增發,低於1美元就銷毀。

-->$USDE

USDE0.9999-0.02%

USDE0.9999-0.02%優點: 效率,增發銷毀自動化

風險: 脫錨-2022年崩盤的Terra(UST)、2025/10 USDe

現狀: 現在的算法穩定幣傾向於混合型,如:FRAX,部分抵押部分算法調整。

🏛️穩定幣應用與發展

穩定幣的應用場景已經從單純的「炒幣避險」擴張到實體經濟:

跨境匯款與全球貿易

跨國匯款通常需要 3-5 天且手續費昂貴。在 2026 年,許多跨國企業開始使用穩定幣結算,資金幾秒鐘到帳,手續費僅需幾美分。

RWA(現實世界資產)代幣化

機構將美債、房地產、甚至黃金放到鏈上,並以穩定幣作為結算單位。

關稅震盪後的避風港

2025 年 3 月與 11 月的關稅大地震,全球股市與比特幣大幅震盪。資金大規模撤出風險資產,湧入 USDC 等合規穩定幣。

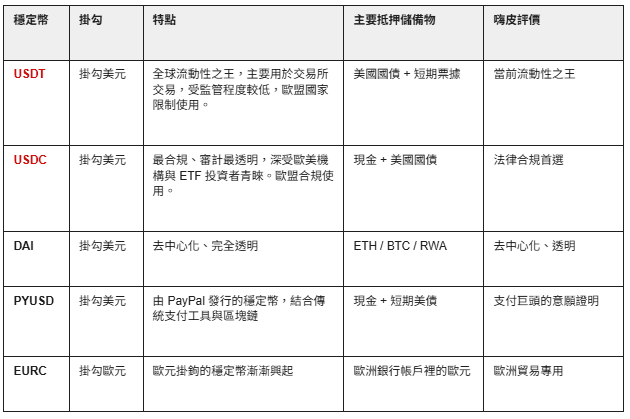

🏛️當前主流穩定幣有哪些

🏛️結論

穩定幣雖有穩定二字,但非沒有風險。要注意:

監管: 各國對穩定幣發行商的儲備金要求嚴格,不合規的幣種可能突發退市。

脫錨: 極端清槓桿時有脫錨風險,過往案例不少。

安全性: 使用穩定幣理財時,協議本身的安全有時比幣種本身的穩定更重要。

嗨皮小結:

穩定幣的出現使得因加密貨幣高波動性而不敢入場的機構、散戶安心,也讓國際間區塊鏈金融使用的風險降低,更者穩定幣也讓客人更加安心在交易所裡入金交易,簡而言之穩定幣的出現利大於弊,利器與弊器,善加運用很好用啦~

筆記時間: 2026/01/23