Modelli alla Banca d'Italia: Collasso di Ethereum e rischio all'infrastruttura

Riassunto

Man mano che le reti blockchain diventano fondamentali per il sistema, le banche centrali e le istituzioni finanziarie stanno studiando sempre di più i rischi legati all'infrastruttura incorporati nelle blockchain pubbliche. Utilizzando approcci modellistici simili a quelli impiegati da istituzioni come la Banca d'Italia, questo articolo esplora uno scenario ipotetico: cosa accade se Ethereum subisce un crollo su larga scala? Analizziamo Ethereum come infrastruttura finanziaria, identifichiamo i punti di fragilità e spieghiamo come lo stress della rete possa propagarsi attraverso il finanziamento decentralizzato (DeFi), le stablecoin e i mercati cripto globali.

1. Ethereum come infrastruttura finanziaria, non solo come token

Ethereum non è più solo una criptovaluta. Funziona come:

Uno strato di regolamento per DeFi

Un backbone di collateral per gli stablecoin

Un motore di esecuzione di smart-contract

Un hub di liquidità per NFT, ponti e Layer-2

Da una prospettiva di modellazione delle banche centrali, Ethereum assomiglia a un'infrastruttura di mercato finanziario (FMI)—simile ai sistemi di pagamento o alle camere di compensazione.

➡️ Questo significa che il rischio di fallimento di Ethereum è sistemico, non isolato.

2. Come le banche centrali modellano il rischio infrastrutturale

Le istituzioni come la Banca d'Italia tipicamente utilizzano:

Modelli di teoria dei reti

Quadri di stress testing

Simulazioni basate su agenti

Modelli di contagio di liquidità

Applicati a Ethereum, questi modelli si concentrano su:

Concentrazione dei nodi

Incentivi per i validatori

Dipendenze di liquidità

Interconnessioni dei contratti intelligenti

L'obiettivo è rispondere a una domanda:

Può uno shock in una parte del sistema causare un fallimento totale?

3. Punti di fragilità chiave nell'architettura di Ethereum

3.1 Rischio di concentrazione dei validatori

Il Proof-of-Stake di Ethereum si basa sui validatori, ma:

Grandi fornitori di staking controllano una quota significativa

La pressione regolamentare sui validatori può causare uscite coordinate

Eventi di slashing possono amplificare il panico

📉 Risultato del modello: Partecipazione ridotta dei validatori → finalità più lenta → perdita di fiducia.

3.2 Cicli di feedback di liquidità DeFi

Ethereum ospita posizioni massive con leva attraverso:

Protocolli di prestito

Token di staking liquido (LST)

Attività sintetiche

Nei modelli di stress:

Il prezzo di ETH scende

I rapporti di collateral falliscono

Le liquidazioni aumentano

Le commissioni di gas aumentano

Il congestionamento della rete peggiora

Questo crea un ciclo di riflessività negativa.

3.3 Rischio di dipendenza dagli stablecoin

La maggior parte dei principali stablecoin dipende dai binari di Ethereum.

Se Ethereum si ferma:

I riscatti degli stablecoin rallentano

L'arbitraggio si interrompe

L'instabilità del peg aumenta

📊 Le simulazioni in stile banca centrale mostrano che lo stress degli stablecoin accelera il collasso sistemico più velocemente della sola volatilità dei prezzi.

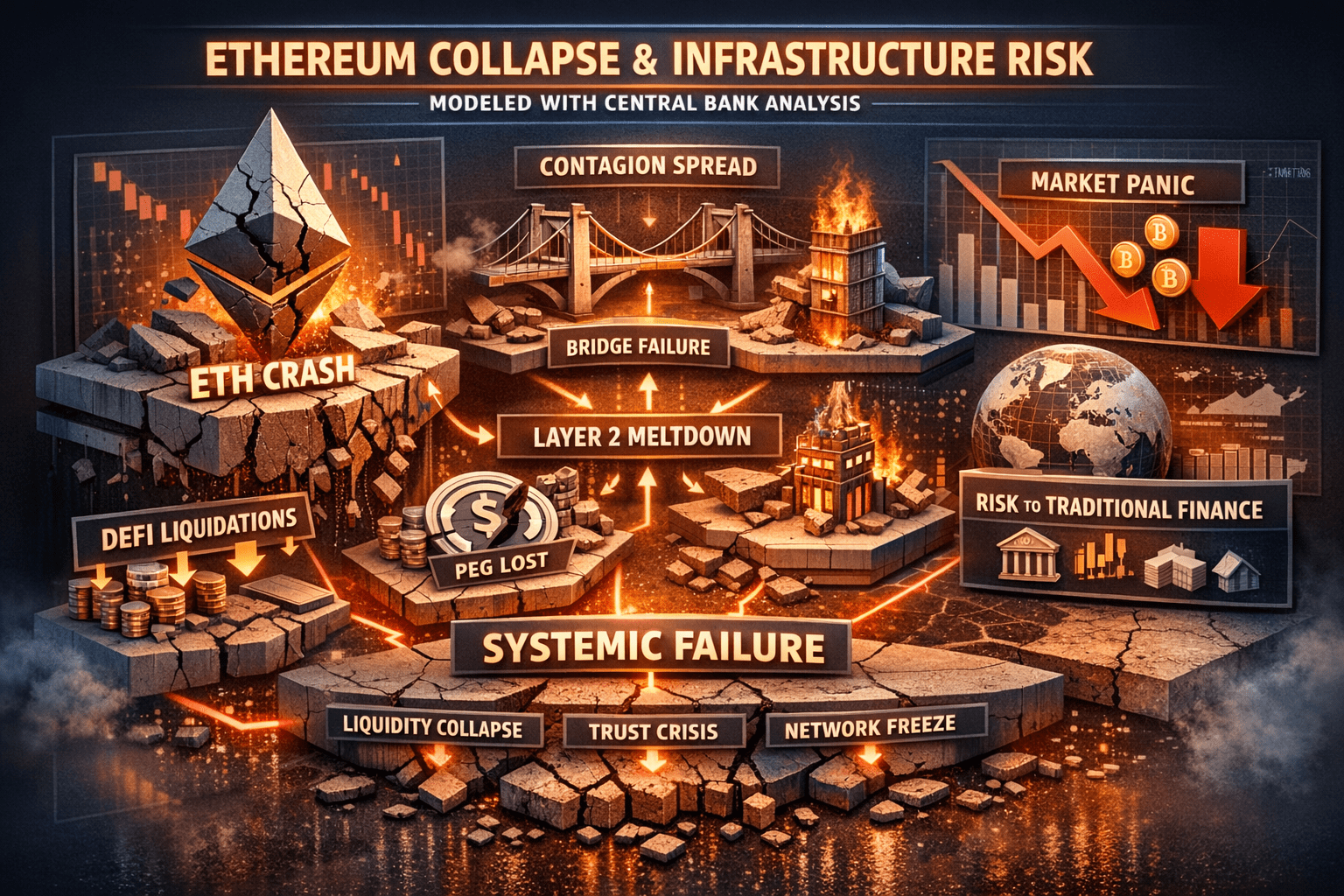

4. Scenario ipotetico di collasso di Ethereum (modellato)

Fase 1: Evento shock

Azione regolamentare, grande exploit o inattività dei validatori

Il prezzo di ETH scende bruscamente

Fase 2: Congelamento della liquidità

I protocolli DeFi fermano i prelievi

I ponti diventano colli di bottiglia

Le commissioni di gas aumentano in modo incontrollabile

Fase 3: Contagio

Gli L2 falliscono a causa della dipendenza da Ethereum

La liquidità cross-chain si esaurisce

La fiducia negli stablecoin erode

Fase 4: Ricalibrazione del mercato

ETH perde il suo status di “collaterale crypto privo di rischio”

Il capitale migra verso catene alternative o esce completamente dalle criptovalute

5. Perché questo è importante oltre le criptovalute

Da una prospettiva macroeconomica in stile Banca d'Italia:

I mercati crypto sono sempre più interconnessi con la finanza tradizionale

Ethereum funge da strato di regolamento ombreggiato

Il fallimento potrebbe influenzare:

Fondi crypto

Startup di pagamento

Attività del mondo reale tokenizzate (RWA)

Ecco perché i regolatori studiano Ethereum non come innovazione, ma come rischio infrastrutturale.

6. Il rischio è strutturale, non tecnico

Importante intuizione dalla modellazione delle infrastrutture:

Ethereum non fallisce solo a causa di codice difettoso —

fallisce quando gli incentivi economici, la liquidità e la fiducia si rompono simultaneamente.

Anche la tecnologia perfetta non può sopravvivere:

Corsa alla liquidità

Paralisi della governance

Crollo della fiducia

7. Può Ethereum ridurre il rischio di collasso?

Le strategie di mitigazione identificate nei modelli sistemici includono:

Decentralizzazione dei validatori

Migliori strozzature di liquidazione

Leva DeFi ridotta

Ridondanza nel regolamento multi-chain

Tuttavia, nessun sistema è a prova di collasso, solo resistente al collasso.

Conclusione

Utilizzando una logica di modellazione simile a quella applicata dalla Banca d'Italia, Ethereum emerge come un'infrastruttura finanziaria critica ma fragile. Un collasso non sarebbe un semplice crollo dei prezzi, ma un fallimento di liquidità e fiducia a livello di rete, con effetti a cascata nell'ecosistema delle criptovalute.

Per trader, costruttori e responsabili politici, la lezione è chiara:

Il rischio di Ethereum non è più un rischio speculativo — è un rischio infrastrutturale sistemico.