Uno degli errori più comuni nel trading non è entrare male, ma uscire troppo presto. La paura di restituire guadagni porta spesso a chiusure premature, specialmente nei mercati volatili. È qui che il Trailing Stop diventa uno strumento chiave all'interno di una strategia di gestione del rischio moderna.

Che cos'è un Trailing Stop e perché è diverso?

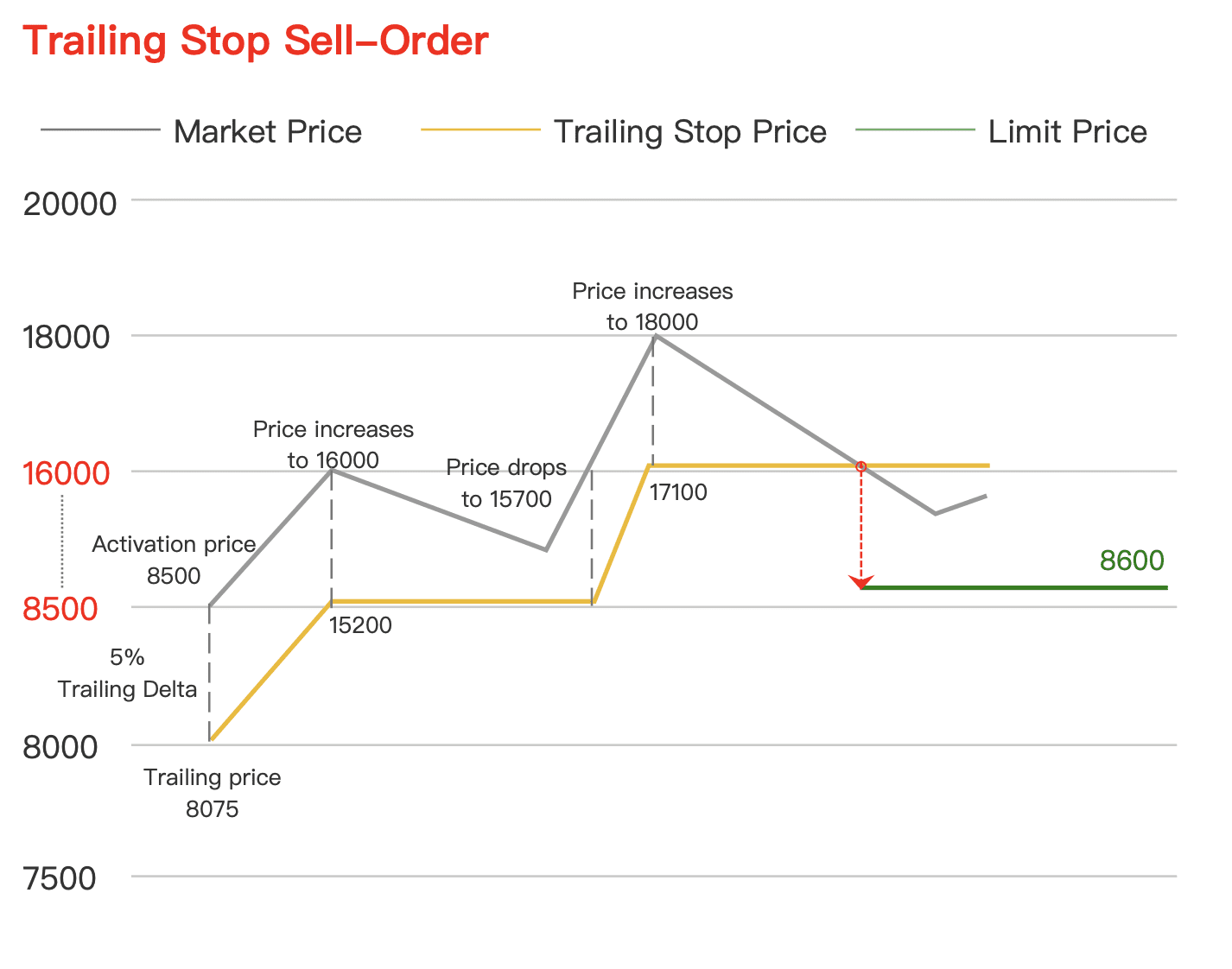

A differenza di uno stop loss tradizionale, il Trailing Stop non è statico. Si muove automaticamente a favore del prezzo quando il mercato avanza nella direzione della tua operazione, ma rimane fisso quando il prezzo retrocede.

Questo permette due cose fondamentali:

Limitare le perdite o proteggere i guadagni già ottenuti

Mantenere la posizione aperta mentre la tendenza continua

Non cerca di prevedere il massimo o il minimo; la sua funzione è seguire il prezzo, non anticiparlo.

Funzionamento nella pratica

Il trader definisce una distanza o una percentuale di ritracciamento rispetto al prezzo attuale.

Se il prezzo sale, lo stop si aggiusta verso l'alto mantenendo quella distanza.

Se il prezzo scende e raggiunge quel livello, l'ordine viene eseguito e chiude la posizione.

Il risultato è un'uscita basata sulla struttura del movimento, non sulle emozioni.

Quando ha più senso usarlo

Il Trailing Stop è particolarmente utile in:

Mercati con tendenze chiare

Operazioni dove l'obiettivo non è definito con precisione

Scenari di alta volatilità dove il prezzo può estendersi oltre le aspettative

Non è ideale per intervalli ristretti o mercati laterali, dove i frequenti ritracciamenti possono attivarlo troppo presto.

Gestione del rischio prima della previsione

Un vantaggio chiave del Trailing Stop è che disaccoppia l'uscita dal bias direzionale.

Il trader non deve 'indovinare' fino a dove arriverà il prezzo; gestisce semplicemente il rischio mentre il mercato decide.

Su piattaforme come Binance, questo strumento è integrato direttamente nel pannello ordini, rendendone facile l'uso anche per trader intermedi.

Errore comune: usarlo troppo stretto

Uno dei falli più frequenti è configurare il trailing con una distanza molto corta.

Questo tende a provocare uscite premature a causa del rumore di mercato, non per un reale cambiamento di tendenza.

La distanza deve adattarsi a:

La volatilità dell'asset

Il periodo di tempo

Il tipo di strategia (scalping, intraday, swing)

Conclusione

Il Trailing Stop non è una strategia di per sé, ma uno strumento di esecuzione e protezione. Usato correttamente, permette di far correre i guadagni, ridurre lo stress operativo e mantenere disciplina in scenari dove l'emozione tende a dominare. Nel trading, sopravvivere e proteggere il capitale è tanto importante quanto trovare buone entrate. Il Trailing Stop esiste proprio per questo.