Analiza 📈 obrazu

Ten obraz nie jest tylko zwykłym wykresem, ale popularnym i kontrowersyjnym narzędziem analizy czasowej znanym jako "Cykl Bennera" (Benner Cycle).

Oto dokładna analiza, którą możesz podzielić się ze swoimi obserwatorami:

📊 Analiza "Wykresu Bennera": mapa pieniędzy w czasie?

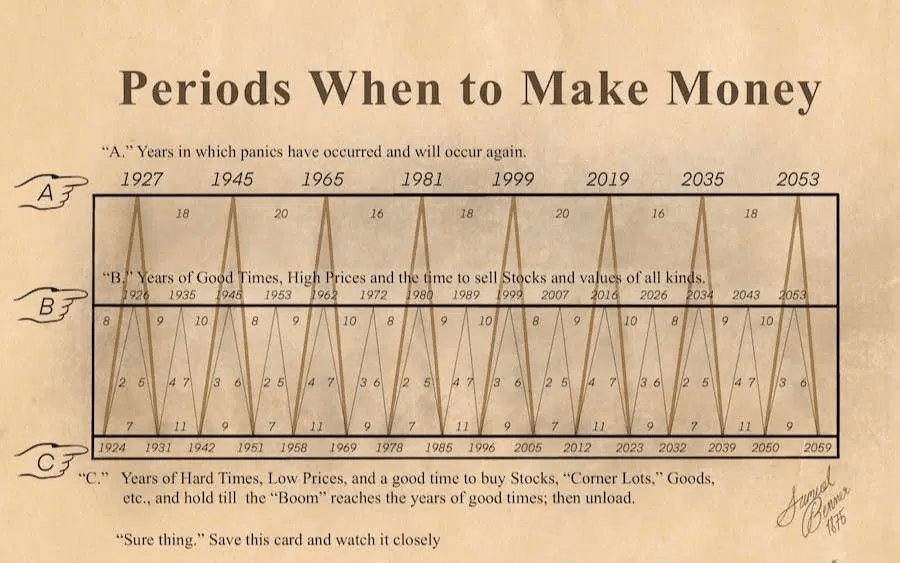

Obraz, który widzimy, jest kopią "Wykresu cykli rynkowych" stworzonego przez Samuela Bennera (Samuel Benner), amerykańskiego rolnika, w 1875 roku. Tak, ten wykres ma prawie 150 lat!

Spróbuj "Biner" za pomocą tego wykresu rozszyfrować cykle gospodarcze, aby przewidzieć najlepsze czasy na sprzedaż i zakup w oparciu o wzorce historyczne (mówi się, że opierał się na cenach rudy żelaza i cyklach plam słonecznych).

Wykres dzieli się na trzy główne obszary (A, B, C):

1. Obszar (A): lata paniki (Panics)

\u003e "A. Lata, w których wystąpiły i wystąpią ponownie fale paniki."

\u003e

* Co to jest? To są ostre szczyty wykresu.

* Co prognozujesz? Prognozuje wystąpienie dużych krachów finansowych lub "fal paniki" (Panics) na rynkach akcji.

* Wzór czasowy: podąża za cyklem powtarzalnym (18, 20, 16 lat).

* 1927 + 18 = 1945

* 1945 + 20 = 1965

* 1965 + 16 = 1981

* ...i tak do 1999, 2019, 2035, 2053.

* Analiza:

* 1927: bardzo blisko słynnego krachu z 1929 roku.

* 1999: bardzo blisko wybuchu "bańki dot-com" w 2000 roku.

* 2019: bardzo blisko krachu "pandemii COVID-19" na początku 2020 roku.

* Ten obszar pokazuje dziwną dokładność w definiowaniu czasów wielkich kryzysów.

2. Obszar (B): lata dobrobytu (Good Times) - czas sprzedaży

\u003e "B. Lata dobrych czasów, wysokie ceny i odpowiedni czas na sprzedaż akcji i wszystkich rodzajów aktywów."

\u003e

* Co to jest? To są mniejsze szczyty (odwrócone) na wykresie.

* Co prognozujesz? Prognozuje szczyty rynku (Market Tops), czyli okresy, w których ceny osiągają szczyty, a atmosfera jest pozytywna, co "Biner" uważa za idealny czas na sprzedaż i zyski.

* Wzór czasowy: podąża za cyklem powtarzalnym (8, 9, 10 lat).

* 1989 + 10 = 1999

* 1999 + 8 = 2007

* 2007 + 9 = 2016

* ...i tak dalej.

* Analiza:

* 2007: ta prognoza była "niesamowita". Wskazał rok 2007 jako szczyt, tuż przed globalnym kryzysem finansowym w 2008 roku.

* 1999: ponownie, wyznacz szczyt bańki technologicznej.

* Następna prognoza: zgodnie z wykresem, rok 2026 to "czas dobrobytu i sprzedaży".

3. Obszar (C): lata kryzysu (Trudne czasy) - czas zakupu

\u003e "C. Lata trudnych czasów, niskie ceny i dobry czas na zakup akcji, "wyjątkowych gruntów", towarów itp... i trzymanie ich, aż "dobrobyt" nadejdzie do lat dobrobytu; a następnie sprzedaż."

\u003e

* Co to jest? To są dno (Troughs) na dole wykresu.

* Co prognozujesz? Prognozuje dno rynku (Market Bottoms), czyli okresy, w których ceny są najniższe, a "trudne czasy" dominują, co "Biner" uważa za najlepszy czas na zakup.

* Wzór czasowy: podąża za cyklem powtarzalnym (7, 11, 9 lat).

* 1985 + 11 = 1996

* 1996 + 9 = 2005

* 2005 + 7 = 2012

* 2012 + 11 = 2023

* Analiza:

* 2012: był to doskonały czas na zakup w trakcie odbudowy rynku po kryzysie w 2008 roku.

* 2023: to najnowsza prognoza. Rok 2022 był rokiem bessy (Bear Market), a patrząc wstecz, pod koniec 2022 i na początku 2023 był to doskonały moment na wejście dla wielu aktywów.

🚨 Ważne podsumowanie dla twoich obserwujących (Zrzeczenie się odpowiedzialności)

Ten wykres jest niezwykłym narzędziem historycznym, a nie "magiczna kula".

* Dziwna dokładność: nie można zaprzeczyć, że wykres odnosił "dziwne" sukcesy w określaniu niektórych najważniejszych szczytów i dołów w ubiegłym wieku (takich jak 2000, 2007, 2020, 2023).

* To nie jest porada finansowa: ten wykres został stworzony w 1875 roku. Nie uwzględniał internetu, nowoczesnych banków centralnych, złożonych wydarzeń geopolitycznych, pandemii globalnych ani sztucznej inteligencji.

* Dlaczego może się udać? Jego częściowy sukces może wynikać z tego, że udało mu się uchwycić "cykl psychologiczny" ludzi (chciwość i strach), który ma tendencję do powtarzania się, lub że jest zgodny z długoterminowymi cyklami zadłużenia.

* Do myślenia, a nie do naśladowania: powinien być używany jako "pokarm do myślenia" i materiał do dyskusji o naturze cykli rynkowych, a nie jako jedyna strategia inwestycyjna. Poleganie na nim ślepo to bardzo duże ryzyko \u003ct-69/\u003e\u003ct-70/\u003e\u003ct-71/\u003e\u003ct-72/\u003e