Kapelusz (TL;DR) — Mieliśmy kiedyś obiecujące aktywo (GIGGLE/USDC). Ale dynamika książki zmieniła się na dystrybucję: nadmiar ofert, słabe absorpcje, stłumione odbicia. Dlatego anulowaliśmy zakupy "zbyt wysokie", uwolniliśmy 7 k$ i przekonfigurowaliśmy niski siatkę + rotacja w kierunku ustawień DOM kupujących. Ta notatka edukacyjna wyjaśnia dlaczego (teoria), jak (procedura), i kiedy (mierzalne wyzwalacze) dostosowujemy.

1) Ustępstwo → Punkt zwrotny

Wszyscy lubimy "puścić wodze fantazji zwycięzcom". Ustępstwo: gdy aktywo rośnie, pokusa, by zrealizować zakupy powyżej, jest silna, na wypadek gdyby "znowu ruszyło". Ale jeśli DOM (Głębokość Rynku) się pogarsza, te zlecenia stają się martwym kapitałem z niską nadzieją. Nasza zasada: to nie nadzieja rządzi, to przepływ.

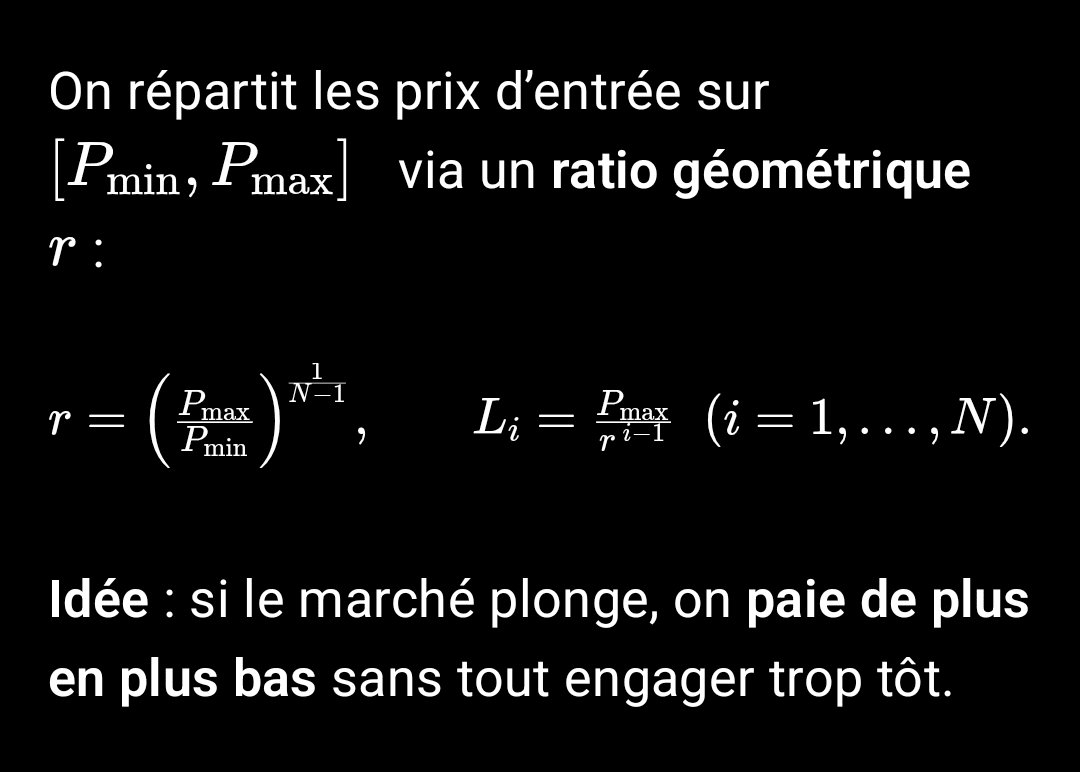

2) Prosta metafora (dla nie-matematyków)

Wyobraź sobie scenę teatralną: po lewej stronie kupujący (bids), którzy podnoszą ręce, po prawej sprzedający (asks), którzy opuszczają zasłonę. Udało się wprowadzić wzrost: więcej rąk w górze blisko sceny, a zasłona cofa się, gdy ją dotkniemy. Dystrybucja to: publiczność wahania po lewej, ciężka zasłona przesuwająca się w prawo, gdzie każda próba podniesienia jest tłumiona.

Q1 — Dlaczego czytać DOM, a nie cenę?

R — Cena to wynik. DOM pokazuje potencjalną presję przed wykonaniem: mury zakupów/sprzedaży, luki płynności, zmiany sentymentu na kilku skalach wokół mid.

3) Teoretyczne cegły (wersja krótka)

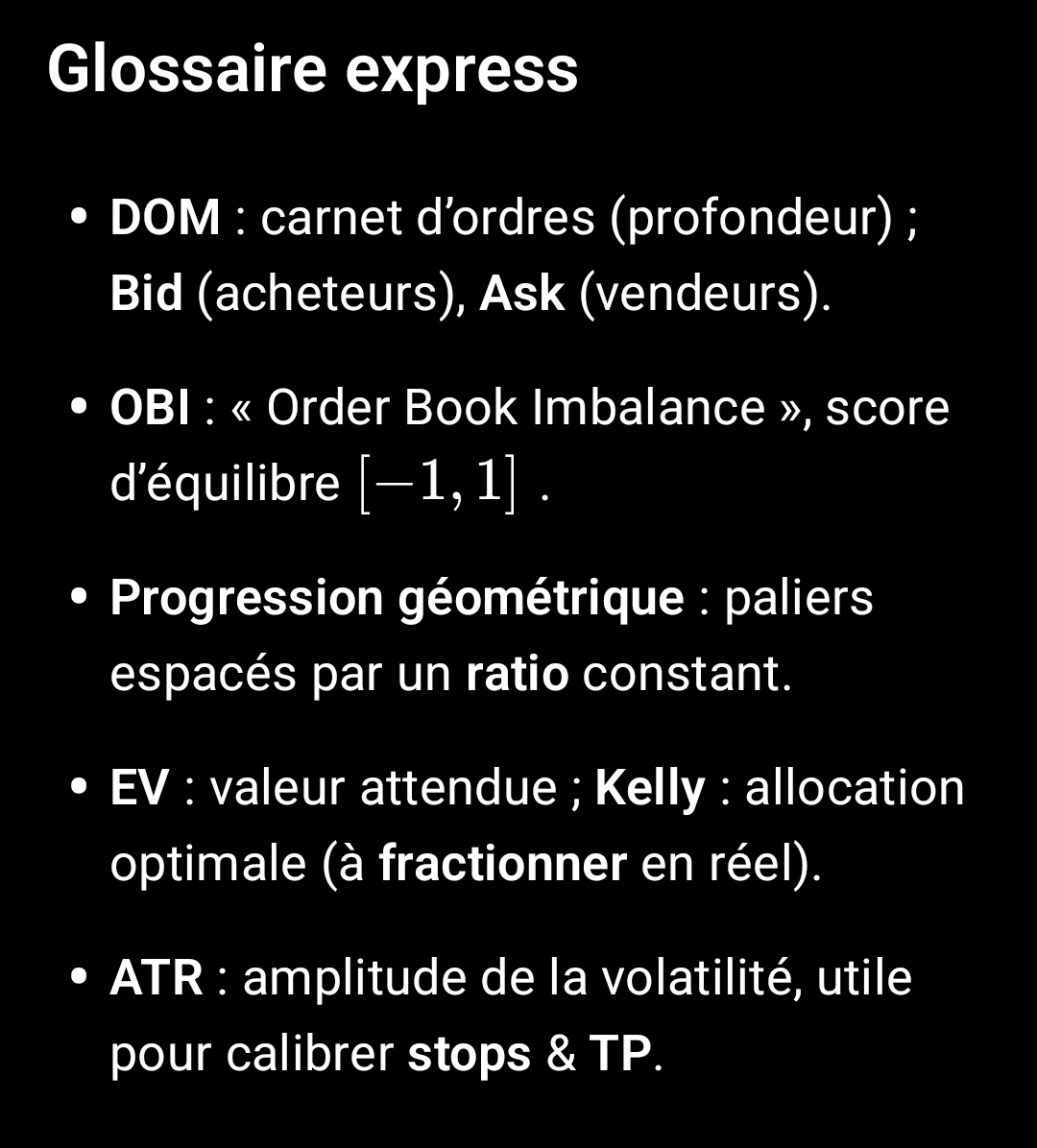

Mid-price: .

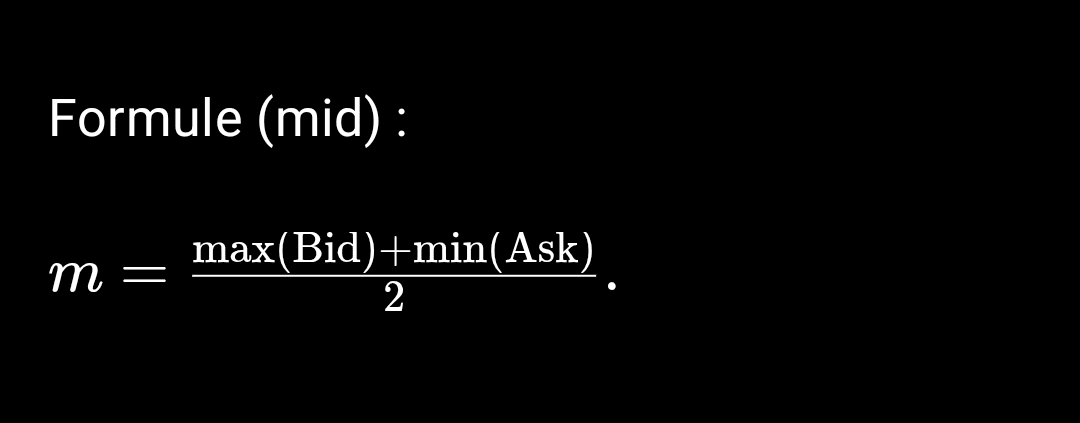

Q2 — Jak zmierzyć „kto popycha”? (OBI wieloskalowe)

Sumujemy płynność bid i ask w względnym oknie wokół m (mid wyżej).

OBI na skali p % („Nierównowaga księgi zamówień”):

Odczyt: OBI > 0 ⇒ presja kupująca; OBI < 0 ⇒ presja sprzedająca. Ciągłość > kilka minut ⇒ sygnał mocny.

Most z naszymi „Wytrzymałymi Matematykami”: śledzimy wytrzymałą pochodną na skali L (stroma na oknach L z tłumieniem hałasu). Wspierana DOM, która nie łamie wytrzymałego podłoża, wzmacnia hipotezę o wzroście; odwrotność wzywa do zmniejszenia ekspozycji.

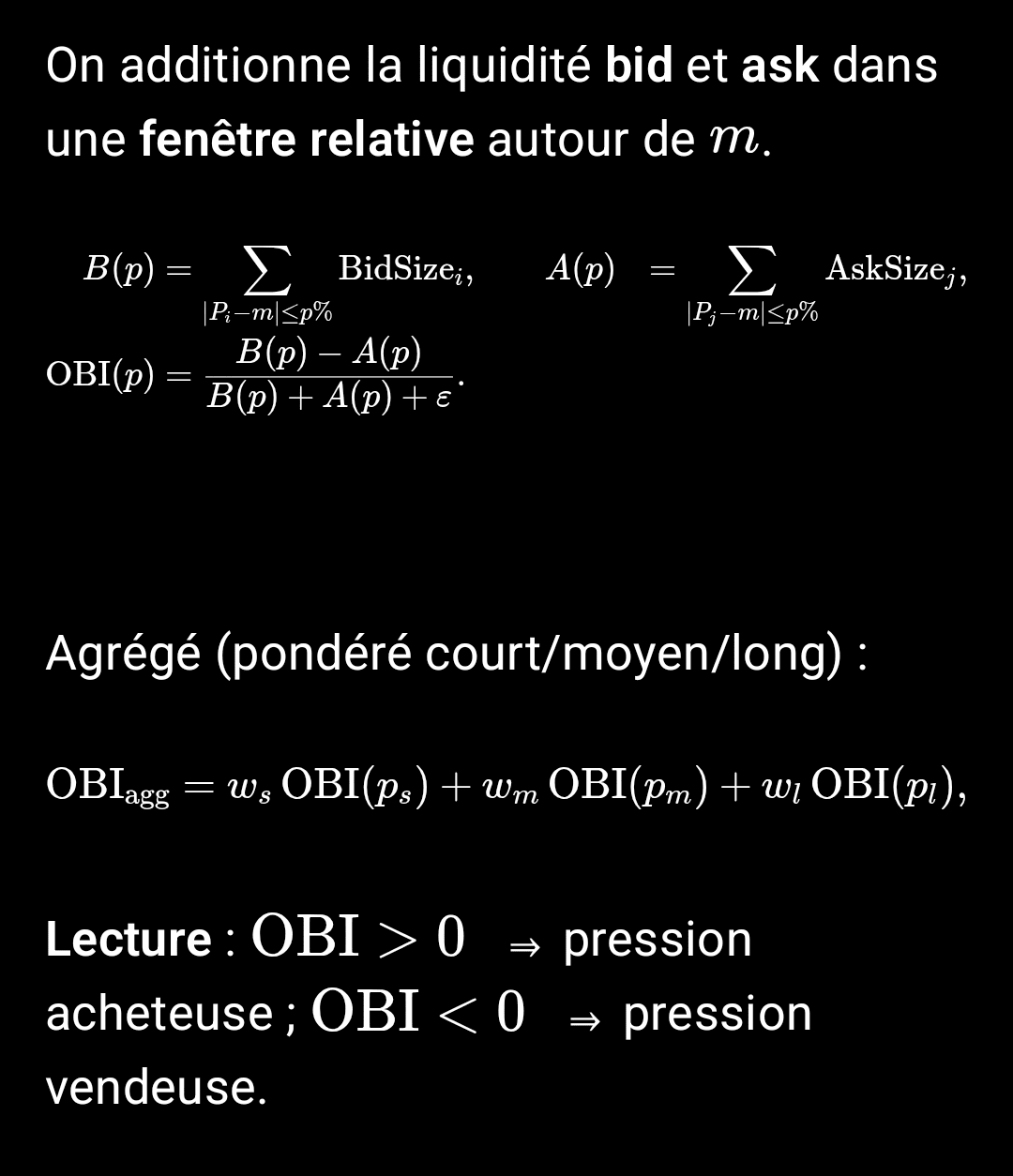

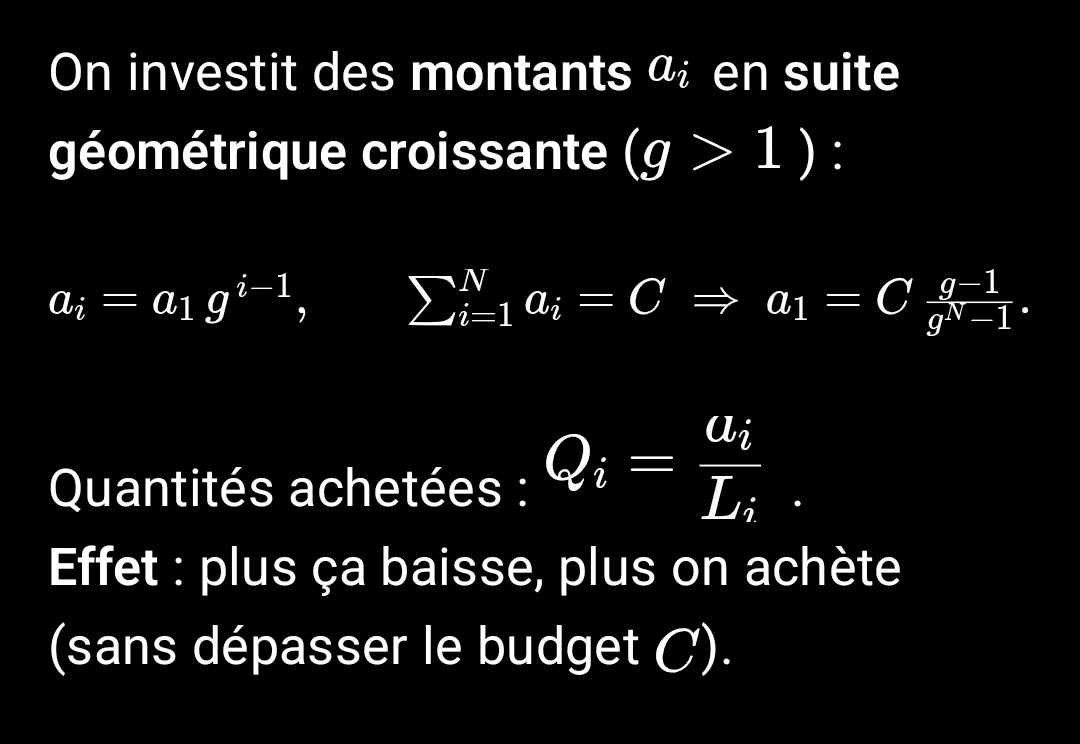

Q3 — Jak rozłożyć N progów między dwoma cenami (postęp geometryczny)?

Q4 — Jak inteligentnie przeważyć dolną część przedziału?

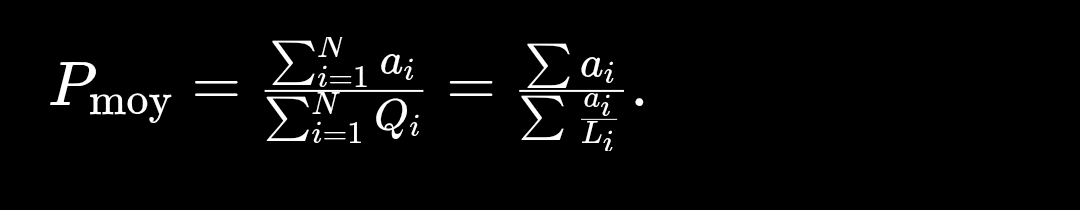

Q5 — Jaką średnią cenę nabycia (PMA) uzyskujemy?

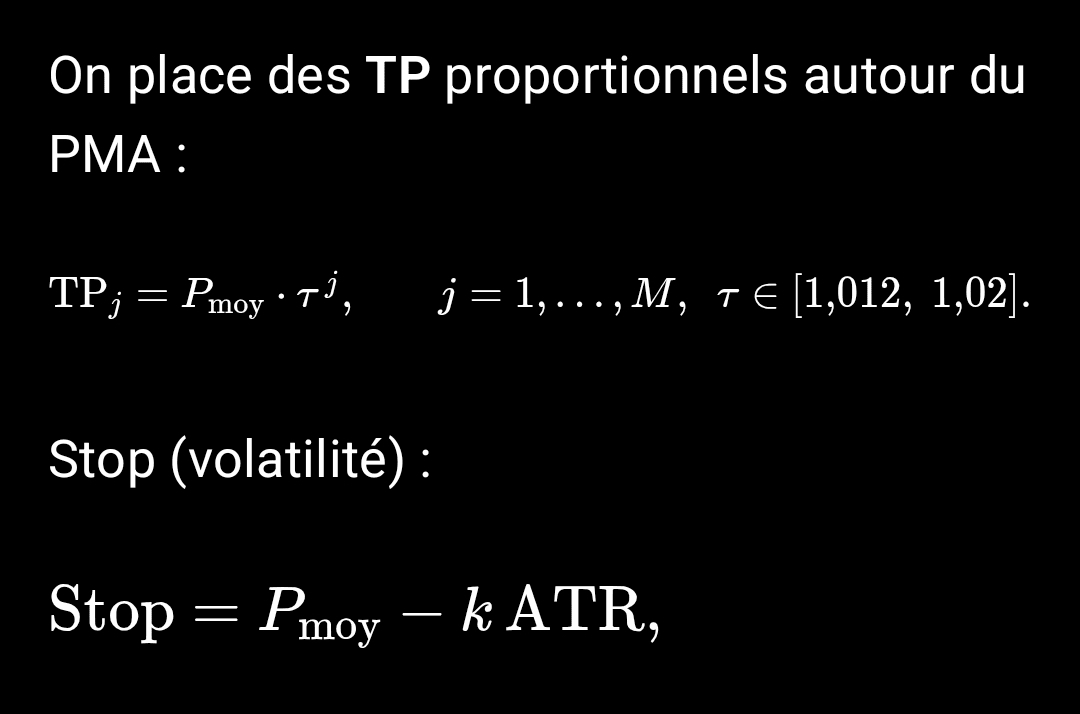

Q6 — Jak bezpiecznie zrealizować (wyjścia w schodach)?

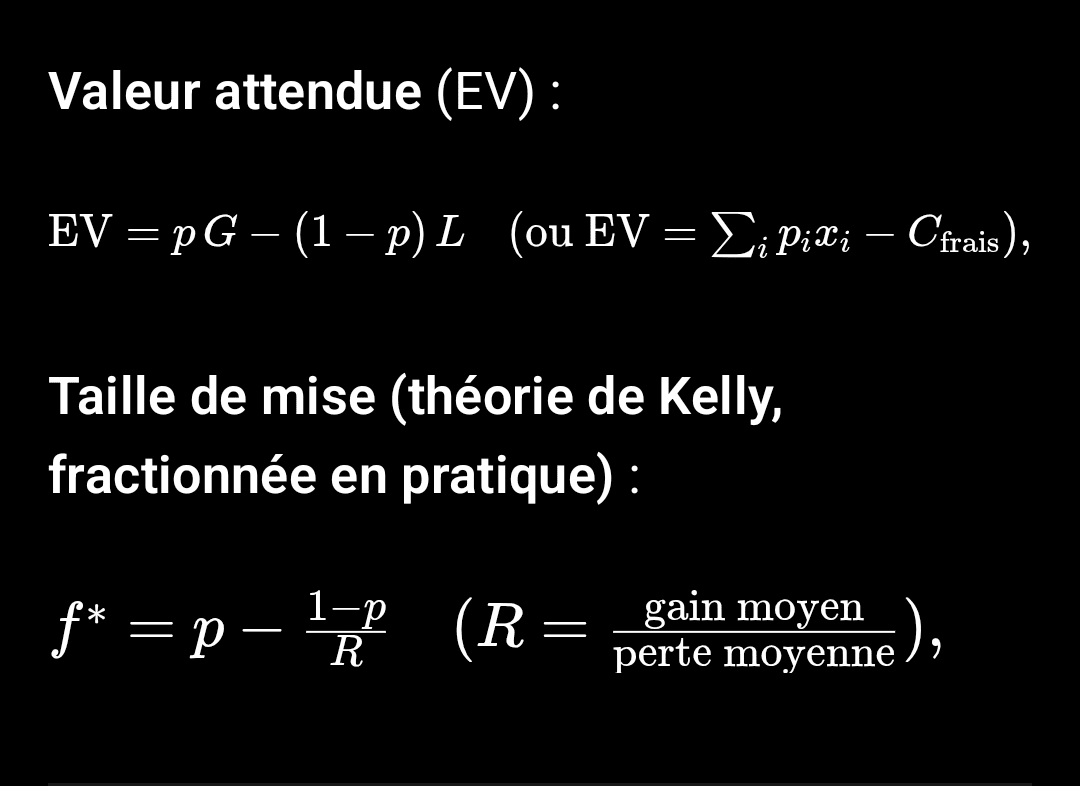

Q7 — Jak zdecydować „działać czy czekać” (EV i Kelly)?

Q8 — Procedura praktyczna (Spot Binance)

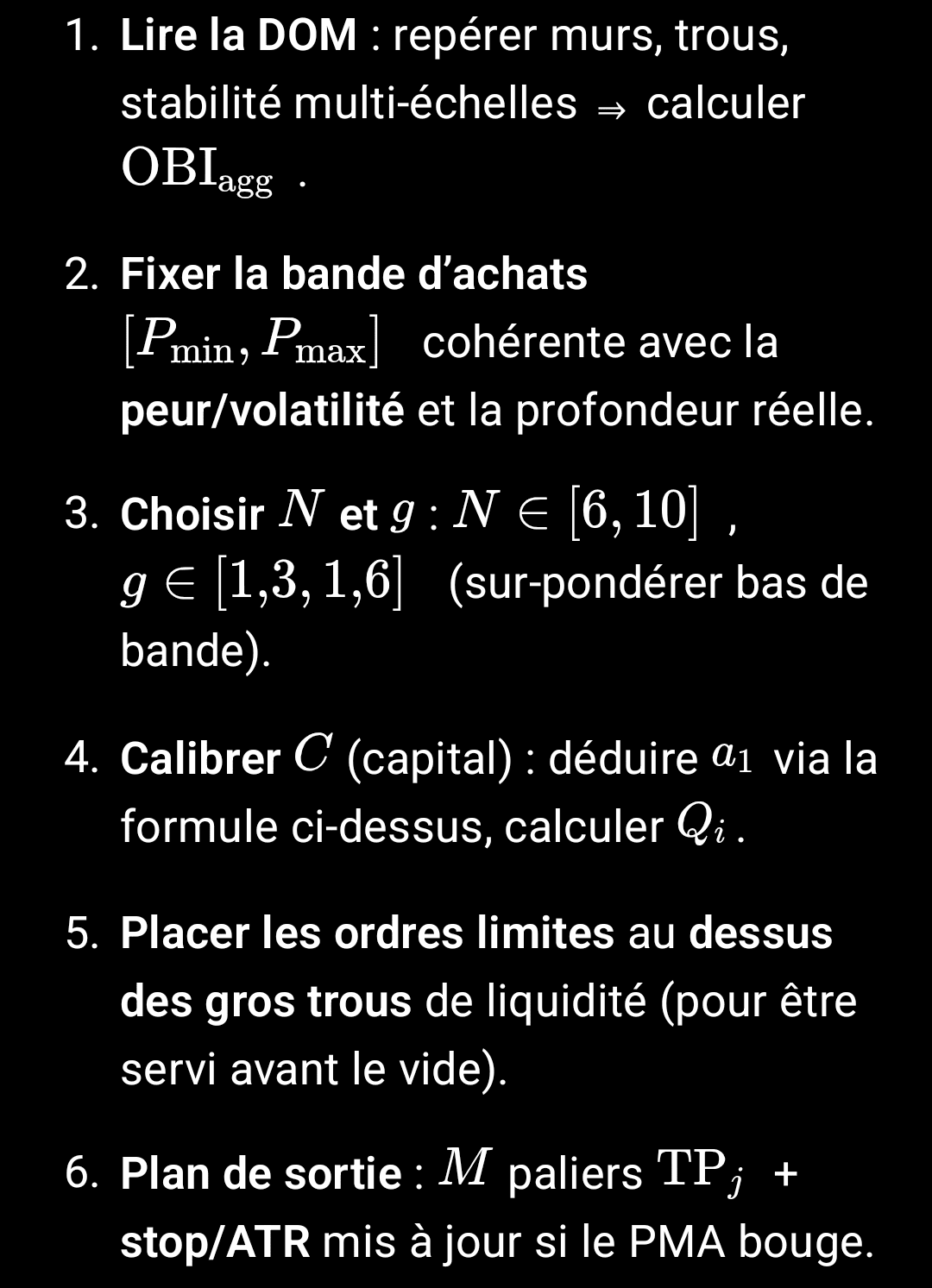

4) Procedura operacyjna (lista kontrolna)

A. Obserwacja (na żywo)

1. Otwórz przepływ Binance WebSocket głębokość + transakcje.

2. Mierzenie

3. Obserwuj kształt księgi: ask-walls w kształcie schodów? refill bid po zamachnięciu? spread, który się zwęża?

B. Decyzja

Krótka DOM: , widoczny refill bid, dominujące zielone transakcje → pozwól na zakupy rozłożone powyżej wsparcia.

Bear/dystrybucja: , ciężkie ask-walls, stłumione odbicia → anuluj zakupy „wysokie”, zachowaj tylko niski siatkę w małych rozmiarach.

C. Wykonanie

Wąska skala, jeśli sygnał świeży (bliskie progi, rosnące rozmiary w kierunku wsparcia).

Termostat kapitału: ekspozycja proporcjonalna do i do wytrzymałej nachylenia.

5) Studium przypadku: $GIGGLE / $USDC (nov.)

Obserwacja empiryczna (chwytanie i śledzenie na żywo):

Ask-walls ułożone powyżej ceny, cienki bid na kilku zoomach.

OBI często negatywne i niewystarczający refill kupujący po każdym sweep.

Krótkie rajdy, absorpcja po stronie oferty, świeca 2 h poniżej średniej mediana.

Działanie: anulowanie zamówień zakupu > 41 USDC, uwolnienie 7 k$. Zachowanie niskiej siatki (np. 35/33/31/29) w skromnych rozmiarach + rotacja kapitału w kierunku pozytywnych ustawień DOM.

Wynik: kapitał ponownie mobilizowany, ryzyko nadpłacenia zmniejszone, opcjonalność zachowana w przypadku ekstremalnego kija.

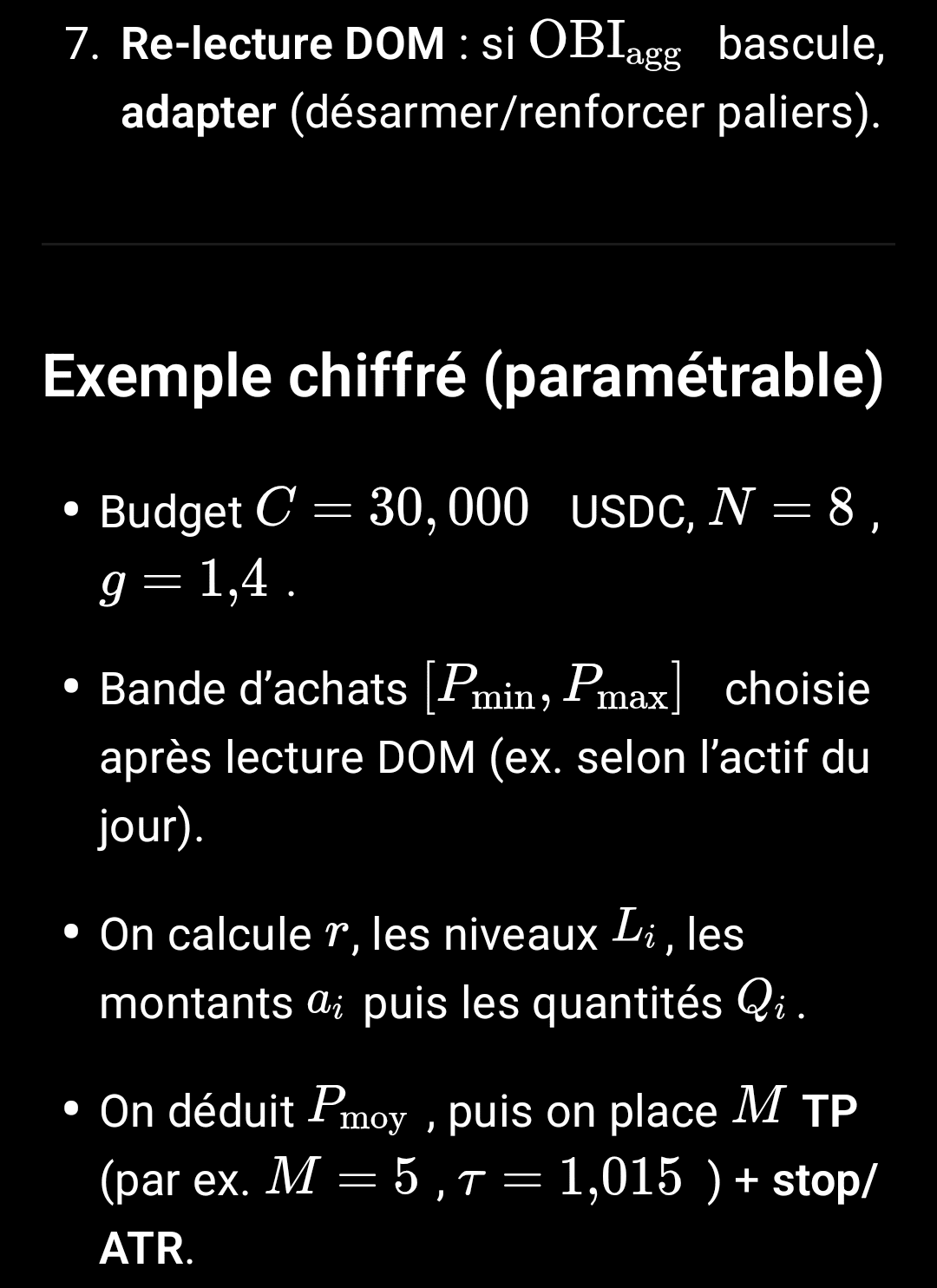

6) Kiedy ponownie wejść wyżej?

Reaktywuj progi powyżej 40 tylko wtedy, gdy 3 potwierdzenia się zbiegną:

1. Zamknięcia > kluczowy poziom techniczny (np. mediana BOLL 2 h) utrzymane.

2. Widoczny refill bid po zamachnięciu (nie tylko zwykła dziura wypełniona).

3. kilka minut, głównie zakupy.

7) Ramy ryzyka

Na aktywo: ≤ 25 % bankrollu. Na próg: 1–4 %.

Time-stop: jeśli DOM na trwałe się re-negatywuje, zmniejszamy bez wahania.

Wiadomości/zmienność: rozszerz progi i zmniejsz rozmiary, jeśli występują szczyty.

8) Ramka zabawna: „Fałszywy mur”

Mur sprzedawców przy 170, który wydaje się nie do przejścia... aż zniknie, gdy kupujący się pojawią. Wskazówka: nie patrz tylko na wielkość muru, obserwuj jego reakcję, gdy w niego uderzamy. Prawdziwy mur powiększa się w kontakcie; fałszywy mur cofa się lub znika.

9) Aneksy – Pseudo‑kod OBI (JS)

function computeOBI(book, mid, pct){

const d = mid * pct / 100;

let bid = 0, ask = 0;

for (const [p,q] of book.bids) if (p>=mid-d && p<=mid+d) bid+=q;

for (const [p,q] of book.asks) if (p>=mid-d && p<=mid+d) ask+=q;

return (bid-ask)/(bid+ask+1e-9);

}

const obiAgg = 0.5*OBI(0.03)+0.35*OBI(0.30)+0.15*OBI(1.50);

10) Przepisy

Obserwuj DOM na 3 skalach.

Porównaj z agregowanym OBI na poziomie ±0.05.

Śledź refill bid po sweep.

Unikaj gromadzenia zakupów „wysokich”, gdy oferta dominuje.

Szybko przekaż do książek kupujących.

11) Dwa pytania, aby się zakotwiczyć

Czy kupujemy dowód (przepływ) czy historię (nadzieję)? A jeśli przepływ zmieni się jutro, czy nasz plan zmieni się automatycznie?

12) Cnotliwe zamknięcie

Pozostańmy zdyscyplinowani: pozwólmy, by liczby z DOM wybierały za nas. Pokora dostosowania jest cenniejsza niż duma z bycia „prawnym”. 🤝