Przez lata rynek nauczył się traktować cykle Bitcoina jako coś prawie przewidywalnego.

Halving, przyspieszenie, euforia, szczyt.

Ale ten cykl złamał tę logikę - i nie chodziło o cenę, chodziło o strukturę.

Nie tylko zachowanie ceny się zmieniło; zmieniła się mechanika rynku. Zmienił się przepływ, zmienił się dominujący agent, zmienił się makro. Dlatego analizowanie 2025 przez pryzmat 2017 lub 2021 może prowadzić do niebezpiecznych wniosków.

W tym artykule wyjaśniam, dlaczego ten cykl jest strukturalnie inny, jakie zmienne się zmieniły i dlaczego, moim zdaniem, prawdziwy historyczny szczyt jeszcze nie został osiągnięty.

Co sprawiało, że wcześniejsze cykle były "podobne"

Cykl 2012, 2016 i 2020 dzielił podobną bazę makro i mikro.

Te elementy tworzyły środowisko wysoce sprzyjające szybkim ruchom i nadmiarom spekulacyjnym:

Stopy procentowe bliskie zera lub spadające

Obfita płynność

Niska uczestnictwo instytucjonalne

Akcja ceny ciągnięta głównie przez detalistów

Przyspieszona euforia po halvingu

Relatywnie bardziej płynna podaż

Deratywy wciąż mało dominujące

W tym środowisku halving miał bezpośredni i szybki wpływ na cenę. Historycznie, ATH pojawiło się średnio około 500 dni po wydarzeniu, z rosnącym opóźnieniem w miarę jak rynek dojrzewał.

Najbardziej uderzający różnicą: wysokie stopy w halvingu

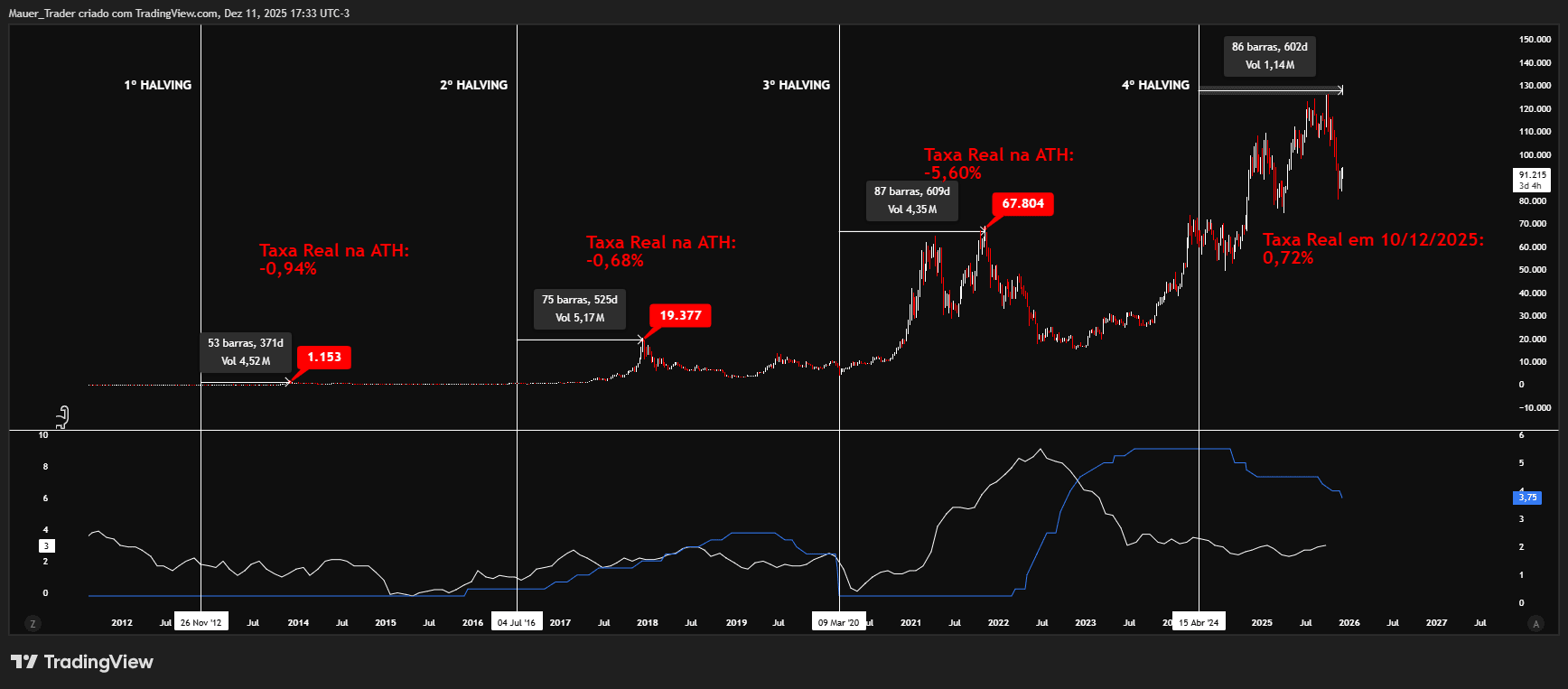

Po raz pierwszy w historii Bitcoin, halving miał miejsce pod dodatnimi realnymi stopami procentowymi.

W poprzednich cyklach realne stopy procentowe w momencie halvingu wynosiły około:

2012: ≈ -1,9%

2016: ≈ -0,5%

2020: ≈ -1,0%

Ten scenariusz sprzyjał aktywom ryzykownym: tanie pieniądze, wysoka płynność i powszechne poszukiwanie zwrotu.

W latach 2024–2025 kontekst jest przeciwny:

Dodatnie realne stopy procentowe

Bardziej ograniczona płynność

Inflacja bardziej kontrolowana, ale trwała

Mniejsza skłonność do ryzyka

Zakupy instytucjonalne bardziej stopniowe i racjonalne

Jeśli historycznie ATH miały miejsce przy ujemnych realnych stopach procentowych, ten jeden czynnik już sugeruje wolniejszy cykl i być może przesunięty w czasie.

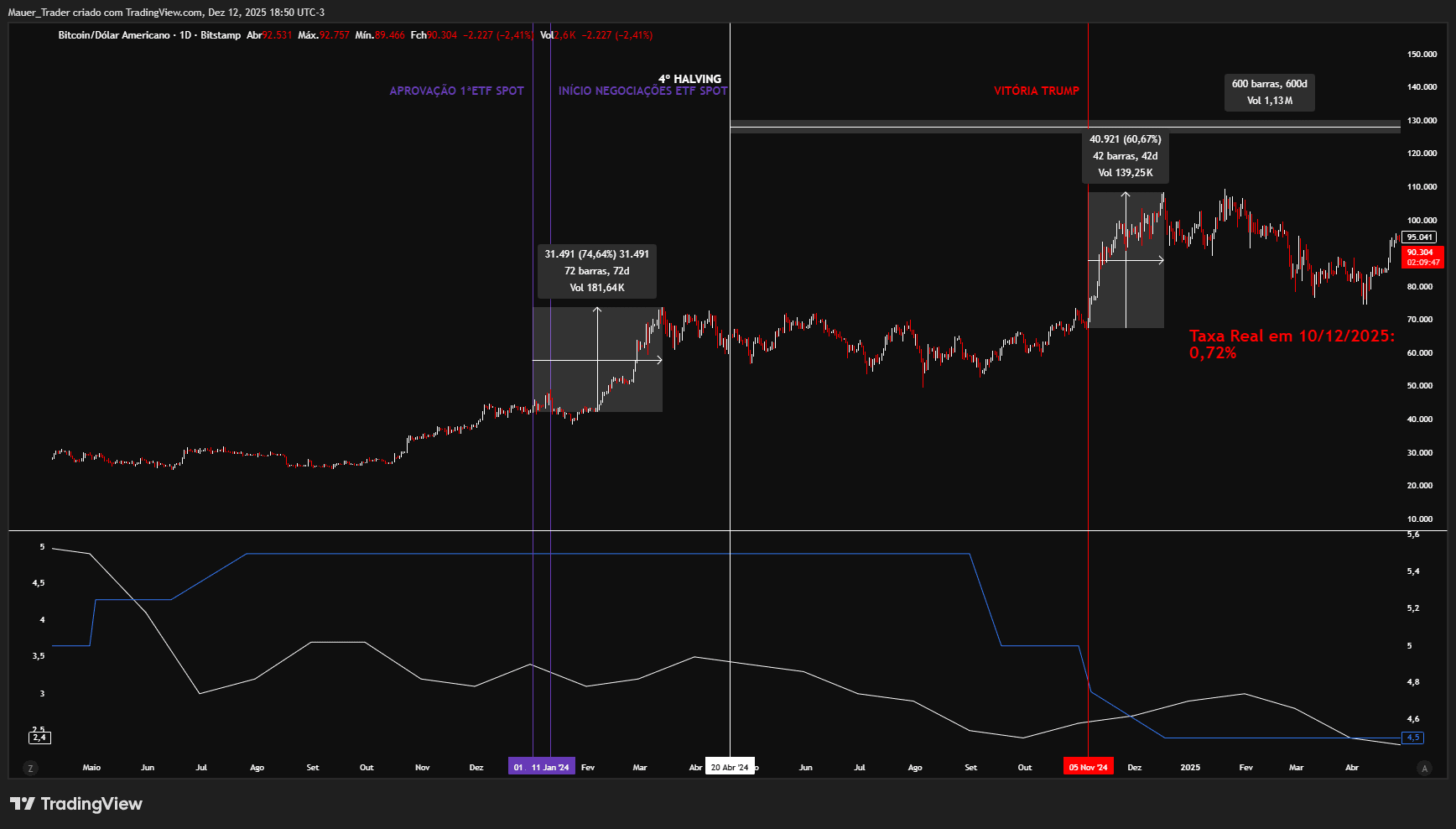

Wejście instytucjonalne zmieniło całą mechanikę (dane)

Wcześniej Bitcoin był zdominowany przez detalistów: zmienny, emocjonalny i podatny na ruchy paraboliczne.

Dziś struktura jest inna:

ETF-y spot Bitcoin gromadzą setki miliardów dolarów w aktywach pod zarządzaniem i wchłonęły, od momentu uruchomienia, coś pomiędzy 4% a 5% całkowitej podaży w obiegu.

Średni dzienny zakup ETF-ów, w różnych okresach 2024–2025, przekroczył netto emisję po halvingu (≈450 BTC/dzień), tworząc strukturalny deficyt podaży.

Twórcy rynku instytucjonalnego dominują płynność intraday.

Hedge fundy traktują BTC jako aktywo makro, korelując je z realnymi stopami procentowymi, dolarem i płynnością globalną.

Rynek opcji zaczął bezpośrednio wpływać na strefy cenowe i zmienność implikowaną.

Ta nowa równowaga redukuje:

Ekstremalne szczyty zmienności

Spekulacyjne maniery detaliczne

Klasyczne ruchy paraboliczne

I tworzy cięższą, ciągłą tendencję wzrostu, wspieraną przez przepływ instytucjonalny, a nie przez natychmiastową euforię.

ETF-y jako główny motor wzrostu (kwantyfikacja)

Duża część wzrostu wartości Bitcoina w 2024 miała miejsce przed halvingiem.

W tym cyklu głównym katalizatorem początkowym nie była redukcja podaży spowodowana halvingiem, lecz strukturalny przepływ ETF-ów spot Bitcoin, wzmocniony przez istotną zmianę w amerykańskim scenariuszu politycznym, która zmieniła oczekiwania regulacyjne i przepływowe.

W kategoriach ilościowych:

W wielu momentach ETF-y kupowały od 2x do 4x ilość BTC emitowaną codziennie przez górników.

W oknach miesięcznych netto przepływ ETF-ów był wystarczający, aby w pełni wchłonąć presję sprzedaży górników i jeszcze wycofać płynność z giełd.

To wyjaśnia, dlaczego BTC zdołał wzrosnąć nawet w środowisku wysokich stóp procentowych: popyt pochodził z strukturalnej alokacji portfela, a nie z taniej płynności.

Ta dynamika nie istniała w żadnym poprzednim cyklu.

Ekstremalnie niepłynna podaż (on-chain)

Obecny cykl prezentuje najbardziej restrykcyjne warunki podaży w historii Bitcoina:

Saldo BTC na giełdach na najniższych poziomach od 2018 roku, poniżej 12% całkowitej podaży.

Ponad 70% podaży nie porusza się od co najmniej 1 roku, co jest historycznym rekordem.

Hodlerzy długoterminowi (LTH) utrzymują pozycję netto pozytywną nawet po nowych szczytach.

Górnicy, po silnej kapitulacji w poprzednich cyklach, działają dziś z większą efektywnością i mniejszą potrzebą sprzedaży wymuszonej.

W poprzednich cyklach wzrost szybko przyciągał BTC do giełd.

W tym cyklu jest odwrotnie: ETF-y i instytucjonalna custodia nieprzerwanie drenują płynność.

Obecny makro nie przypomina żadnego innego cyklu

Poprzednie cykle miały miejsce w środowiskach:

Niskie stopy procentowe

Kontrolowana inflacja

Kontrolowane deficyty budżetowe

Mniejszy wpływ geopolityczny

Dziś scenariusz obejmuje:

Wysokie stopy procentowe

Historycznie wysokie deficyty budżetowe

Umiarkowana, ale trwała inflacja

Reindustrializacja, reshoring i fragmentacja geopolityczna

Banki centralne zmagające się z strukturalnie wyższymi poziomami długu

To jest bezprecedensowy reżim makro dla Bitcoina.

Prawdziwe ATH tego cyklu jeszcze nie nadeszło

Na podstawie:

Historia ATH występujących w środowiskach z niskimi lub ujemnymi realnymi stopami procentowymi

Opóźnienie strukturalne spowodowane halvingiem przy dodatnich realnych stopach procentowych

Mierzalny wpływ ETF-ów spot

Historycznie niepłynny poziom podaży

Oczekiwanie na cykl obniżek stóp uzależniony od inflacji i wzrostu

Normalizacja zmienności spowodowana działaniem instytucjonalnym przez derivaty

Przechodzę do centralnej tezy:

👉 Historycznie, szczyty cyklu Bitcoina miały miejsce w środowiskach o większym apetycie na ryzyko, często związanych z ujemnymi realnymi stopami procentowymi (przybliżona strefa blisko -0,8%).

To odniesienie nie powinno być postrzegane jako dokładny wyzwalacz, ale jako historyczny obszar obserwowany w poprzednich cyklach, mimo szerokiego rozrzutu.

Obecnie realne stopy procentowe pozostają dodatnie, bliskie 1,9%, co pomaga wyjaśnić brak typowej euforii szczytowej.

Jeśli poprzednie cykle wymagały tego środowiska...

a to jeszcze przez nie nie przeszło...

to ma sens, aby rozważyć, że obecny cykl się nie zakończył - jest strukturalnie opóźniony.

Box ilościowy - Jak powstały wcześniejsze szczyty w porównaniu z obecnym cyklem

Realne stopy procentowe: ujemne ❌ | obecnie dodatnie ✅

Zmienność realizowana: wysoka ❌ | skompresowana ✅

BTC na giełdach: wysoki ❌ | historyczne minimum ✅

Popyt instytucjonalny: marginalny ❌ | strukturalny przez ETF-y ✅

Ograniczenia i ostrożność statystyczna

Bitcoin ma tylko trzy pełne cykle, co ogranicza solidne wnioski statystyczne.

Jednak powtarzalność warunków makro w poprzednich szczytach sugeruje, że związek między realnymi stopami procentowymi, płynnością a historycznymi szczytami nie jest przypadkowy, lecz strukturalny.

Wnioski

Ten cykl Bitcoina nie jest rozszerzoną wersją wcześniejszych.

To cykl o innej strukturze, innym makro, innym rodzaju popytu i innym profilu cenowym.

To najbardziej instytucjonalny, najbardziej niepłynny i najbardziej wrażliwy na stopy cykl w historii.

I właśnie dlatego może to być pierwszy raz, gdy prawdziwe historyczne maksimum pojawia się po tym, jak znaczna część rynku już ogłosiła, że szczyt minął.

👉 Jeśli warunki makro, które historycznie określały szczyty, jeszcze się nie pojawiły, ma sens traktowanie tego ruchu jako końca cyklu - czy też tylko jego połowy?