“一边裁员30%,一边砸下2.5亿美元收购,这不是收缩也不是扩张,这是换血。”

2026年1月,Polygon Labs的CEO Marc Boiron在采访中轻描淡写地承认了这场”人员优化“。与此同时,Polygon刚刚宣布以2.5亿美元天价收购Coinme和Sequence,构建其所谓的"Open Money Stack"稳定币支付堆栈。这个矛盾的操作,在当下的加密市场引发了激烈争论。

这不是熊市下的被动求生,而是一场主动的战略豪赌。

2.5亿美元买的不是公司,是生存门票

被收购的两家公司,价值核心在于三个字:合规性、基础设施、管道。

Coinme这家成立于2014年的"老古董",拥有美国48个州的货币转移牌照,在全美5万多个零售点运营加密ATM。要知道,连PayPal和Stripe都花了数年时间才凑齐这些牌照。在监管日益严格的今天,这些牌照不是资产,是护身符。

Sequence则更性感——它解决了加密支付最大的用户体验痛点。通过"意图"(Intents)机制,让用户无需理解桥接、Gas费、滑点,就能一键完成跨链转账。它的客户名单包括Immutable、Arbitrum,甚至与Google Cloud有分销合作。

Polygon的逻辑很清晰:Coinme提供法币出入金通道,Sequence提供钱包和跨链能力,Polygon链作为结算层。三者叠加,就是一套完整的B2B稳定币支付基础设施,目标客户是银行、支付公司、汇款商。

但问题在于:这个赛道已经挤满巨头,而且他们都带着核武器入场。

从L2霸主到支付新兵:一场无奈的转身

要理解Polygon为何"换道",得先看它放弃了什么。

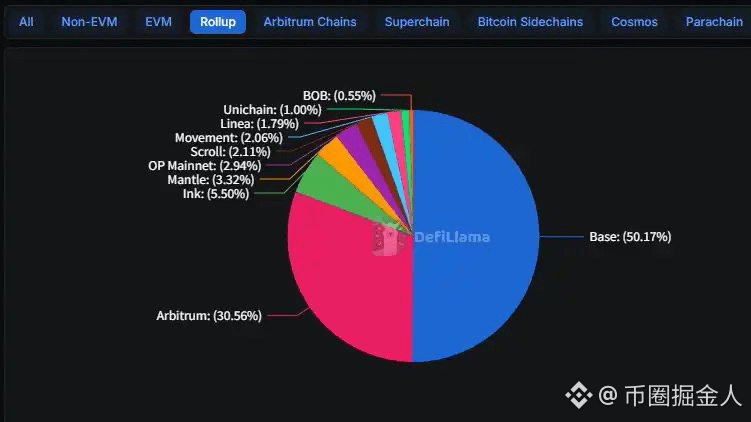

2025年的L2战争已经结束,Base赢了,而且赢得毫无悬念。Coinbase的上亿用户构成了无法逾越的护城河——Morpho借贷协议在Base上的存款从去年初的3.54亿美元暴涨至20亿美元,原因很简单:它被集成进了Coinbase App,用户无需知道什么是L2。

数据更残酷:Base TVL从31亿美元涨至56亿,占据L2赛道50%份额。Arbitrum死守30%但增长停滞。剩下的几十条L2,在空投发完后基本沦为鬼城。

Polygon没有用户入口,这是它的原罪。2024年那次20%裁员是熊市收缩,这次30%则是战略放弃。曾经的Disney加速器、星巴克NFT、Reddit头像计划,如今大多没了声音。Sandeep Nailwal当年描绘的"企业采用"愿景,在现实面前支离破碎。

与其在一个打不赢的战场耗光资源,不如在支付赛道重新开局。这很残酷,但也很理性。

对手不按套路出牌:11亿美元 vs 2.5亿美元

然而,支付赛道早已不是蓝海。

Stripe去年以11亿美元收购Bridge,创下加密行业收购纪录。Bridge提供的企业级稳定币支付解决方案,让Stripe从"支付网关"升级为"链上金融基础设施提供商"。更关键的是,Stripe拥有数百万商户和十几年的银行关系,而Polygon的客户主要是开发者。

这不是同一量级的较量。

Polygon创始人Sandeep Nailwal称收购让Polygon与Stripe形成竞争关系。这话更像是给自己壮胆。Stripe的估值超700亿美元,Polygon市值不足10亿美元(POL代币价格已跌至0.1美元左右,年内跌幅55%,市值排名滑落至89位)。一个还在建设基础设施,另一个已经服务百万企业。

但Polygon的打法可能更"Web3 Native":Stripe想做闭环生态,让商户继续用Stripe,结算层换成稳定币;Polygon则想做开放基础设施,让任何支付公司都能自建业务。水平切入 vs 垂直整合,这是两条路径的碰撞。

监管达摩克利斯之剑:合规不是说说而已

市场对Coinme的合规性早有质疑。加州监管机构去年因ATM超额取款问题罚款30万美元,华盛顿州更是直接下禁令,直到12月才解除。Polygon CEO声称Coinme合规"超出要求",但白纸黑字的处罚不容忽视。

更大的变数是立法。美国参议院即将对《GENIUS Act》进行关键投票,这可能建立首个联邦级稳定币监管框架。如果法案通过,合规成本将指数级上升。Coinme的48州牌照可能是优势,也可能成为累赘——地方监管与联邦框架如何兼容?没人知道答案。

Polygon赌的是,在明确监管框架下,其早期布局能转化为先发优势。但历史告诉我们,加密原住民往往在监管博弈中输给传统金融巨头。

POL代币的价值重估:从Gas到股权

这场转型最深远的影响,是POL代币的叙事彻底变了。

过去,POL的价值捕获依赖链上活动——越多dApp使用Polygon,质押需求越高。但Open Money Stack的核心收入是Coinme的交易抽佣,预计年入1亿美元以上。这是真金白银的法币收入,不是代币通胀奖励。

Polygon可能从"协议"变为"公司",具备收入、利润和估值锚点。这在加密行业是稀缺物种,但挑战在于:如何将这些价值传导至POL代币?

官方说法是,支付活动增长将提升链上吞吐量,增加验证者收益。但这其中的价值捕获链条漫长而间接。投资者开始用股权逻辑评估Polygon——收入增长率、利润率、市场份额。而不再是TVL、活跃地址、开发活动等链上指标。

POL正在从"加密原生资产"转变为" TradFi 边缘资产",这或许是它最大的价值重估机会,也是最危险的叙事转变。

窗口期正在关闭

行业里总说"熊市建设,牛市收割"。Polygon的问题是,它还在建设,但收割者已经换了人。

2025年稳定币总市值突破3000亿美元,同比增长45%。摩根大通、富国银行、美国银行正在组建联盟准备发行自己的稳定币。传统金融的下场速度远超预期。

Polygon的2.5亿美元收购,与其说是进攻,不如说是在窗口关闭前最后一次冲刺。它需要在巨头完全垄断之前,证明自己作为"开放基础设施"的价值。

风险显而易见:执行风险(整合两家公司的难度)、监管风险(合规的不确定性)、竞争风险(巨头的碾压式资源)。但更大的风险是,市场是否已经给了Polygon足够时间?

从L2霸主到支付新兵,Polygon的转身足够决绝。但在这个资本、牌照、关系三重密集型的赛道,2.5亿美元可能刚够买张门票。真正的战争,现在才开始。

你对Polygon的转型怎么看?是战略远见还是无奈之举?POL代币是否还值得持有?欢迎在评论区留下你的观点!

如果你喜欢这种硬核分析,别忘了点赞、转发给更多朋友。关注账号,我们将持续追踪Open Money Stack的真实进展,你认为Polygon最大的机会和风险分别是什么?#Polygon #加密市场观察 #pol #Polkadot #polkadot2.0 $POL