A maioria dos investidores acredita que a ação do preço conta toda a história.

Não.

O preço é apenas a superfície.

Tokenomics é o motor por baixo.

Você pode ter a narrativa mais forte, investidores de primeira linha e uma comunidade ativa, mas o token ainda sangra lentamente ao longo dos meses.

Não porque o projeto falhou, mas porque o design econômico garantiu que falharia.

Entender tokenomics é a diferença entre segurar durante os ciclos… e se tornar liquidez de saída.

1. Tokenomics Não é um Gráfico, É um Sistema

Muitos iniciantes pensam que tokenomics significa:

Oferta total

Oferta circulante

Gráficos de distribuição de tokens

Esse é apenas o instantâneo estático. A verdadeira tokenomics responde perguntas mais profundas:

Como o valor entra no sistema?

Quem é pago, quando, e por quê?

Quais forças criam demanda e o que cria pressão de venda?

O sistema pode sobreviver quando o hype desaparece?

Um token não é apenas um ativo. É um acordo econômico entre usuários, construtores, investidores e especuladores.

E acordos ruins sempre colapsam.

2. A oferta é previsível, a demanda é conquistada

A oferta é fácil de projetar. A demanda não é.

A maioria dos tokens fracassados sofre da mesma doença: oferta garantida, demanda opcional.

Problemas comuns do lado da oferta:

Desbloqueios lineares independentemente das condições de mercado

Alta inflação disfarçada como “recompensas de staking”

Emissões que atingem o pico antes que o produto ganhe usuários

Enquanto isso, a demanda depende de:

Esperança

Marketing

Influenciadores

Esse desequilíbrio nunca termina bem.

Exemplo:

Em 2021–2022, muitos tokens DeFi e GameFi ofereceram 100%+ APY para atrair usuários. Por um tempo, o preço subiu.

Então, as emissões aumentaram mais rápido do que o uso real. Uma vez que as recompensas diminuíram, a demanda desapareceu, mas a oferta continuou a chegar.

O resultado? Uma tendência de baixa lenta e irreversível.

Os mercados podem perdoar um mau timing. Eles não podem perdoar um excesso estrutural de oferta.

3. Os melhores tokens são necessários, não atraentes

Uma regra de ouro poderosa:

Se os usuários não precisarem do token, eles o venderão.

Tokenomics torna o token inevitável.

O token deve:

Ser necessário para acessar a funcionalidade principal

Reduzir custos ou desbloquear vantagens econômicas

Controlar a governança que realmente importa

Atuar como colateral ou liquidação dentro do sistema

Exemplo:

ETH não é valioso porque é escasso. É valioso porque a rede não pode funcionar sem ele: gás, segurança, staking, liquidação.

Quando o uso aumenta, a demanda aumenta automaticamente. Essa é a diferença entre demanda especulativa e demanda estrutural.

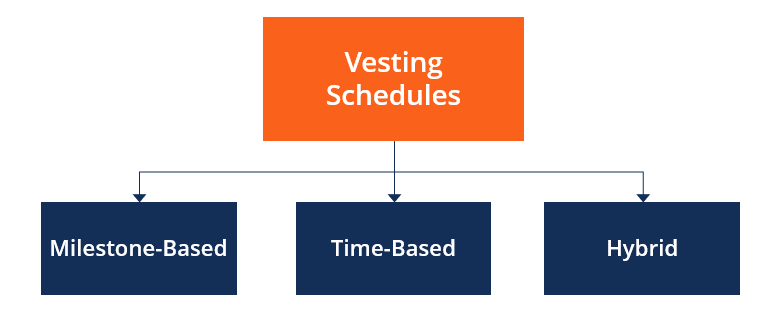

4. Cronogramas de vesting moldam a psicologia do mercado

A maioria dos investidores subestima o quanto os cronogramas de desbloqueio afetam o comportamento de preços.

O preço não se move apenas com notícias. Ele se move com as expectativas de oferta futura.

Estruturas de vesting saudáveis geralmente incluem:

Longas cliffs para equipes e investidores iniciais

Desbloqueios graduais alinhados com o crescimento do ecossistema

Cronogramas transparentes conhecidos desde o primeiro dia

Estruturas tóxicas costumam mostrar:

Grandes desbloqueios iniciais

Curtos períodos de vesting de VC

Comunidade segurando menos que insiders

Exemplo:

Muitos Layer 1 com tecnologia forte tiveram desempenho abaixo do esperado por anos simplesmente porque os desbloqueios de VC chegavam todos os meses. Os fundamentos melhoraram, mas o preço não.

Por quê?

Porque cada alta foi acompanhada de vendas previsíveis.

Os mercados precificam incentivos, não promessas.

5. A inflação não é má, a inflação descontrolada é

Nem toda inflação é ruim.

O Bitcoin inflaciona. O Ethereum inflaciona (às vezes).

A diferença está em onde a inflação vai e o que ela garante.

Inflação saudável:

Paga pela segurança

Incentiva validadores de longo prazo

Diminui em relação ao crescimento da rede

Inflação não saudável:

Farming de fundos

Recompensas de capital mercenário

Não tem um ralo de demanda

Exemplo:

Staking com APY alto muitas vezes parece atraente, mas se as recompensas vêm de emissões de token sem uso real, os detentores estão simplesmente sendo pagos para se diluírem.

Inflação sem utilidade é apenas pressão de venda atrasada.

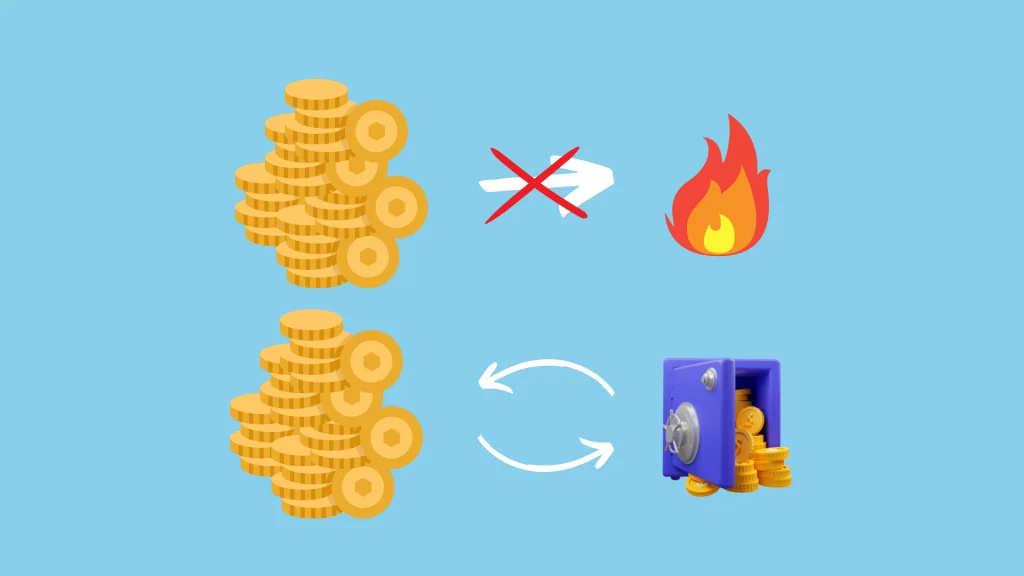

6. Queimas, recompra e “deflação” não são mágica

Os mecanismos de queima são frequentemente mal compreendidos.

Queimar tokens só funciona se:

O valor queimado vem de receitas reais

Demanda permanece estável ou crescente

Queimas são significativas em relação às emissões

Queimas cosméticas financiadas por tokens recém-emitidos não mudam nada.

Exemplo:

A queima do Ethereum se tornou poderosa apenas depois que as taxas da rede explodiram. Antes disso, as queimas eram irrelevantes. O valor deve existir antes de ser destruído.

Tokenomics não cria valor.

Controla como o valor é distribuído.

7. Tokenomics revela as verdadeiras intenções da equipe

Whitepapers podem mentir.

Roadmaps podem mudar.

Tokenomics raramente faz isso.

Olhe de perto e você verá:

Para quem o projeto é construído

Se os incentivos favorecem construtores ou extratores

Se os detentores de longo prazo estão protegidos ou sacrificados

Um teste simples:

Você ainda gostaria de segurar este token se o hype desaparecesse por 18 meses?

Se a resposta for não, tokenomics é o problema, não o mercado.

8. Por que Tokenomics importa mais do que nunca neste ciclo

À medida que o mercado amadurece:

O capital se torna mais seletivo

As narrativas rotacionam mais rápido

A liquidez pune estruturas fracas

Projetos não morrem mais da noite para o dia.

Eles sangram lentamente.

Neste ambiente, tokenomics não é mais um conhecimento opcional, é sobrevivência.

Os vencedores do próximo ciclo não serão aqueles com o marketing mais barulhento, mas aqueles com:

Demanda sustentável

Oferta controlada

Incentivos alinhados

Tudo o mais é temporário.

Gráficos dizem quando comprar. Narrativas dizem o que comprar.

Tokenomics diz se segurar faz sentido ou não.

Se você não entender tokenomics, você não está investindo, você está cronometrando saídas.

E em cripto, cronometrar saídas é um jogo perigoso.

Aqueles que estudam tokenomics não perseguem altas.

Eles se posicionam cedo e permanecem calmos enquanto os outros entram em pânico.

É assim que a verdadeira convicção é construída.