昨天晚上,朋友圈被两份文件刷屏了。

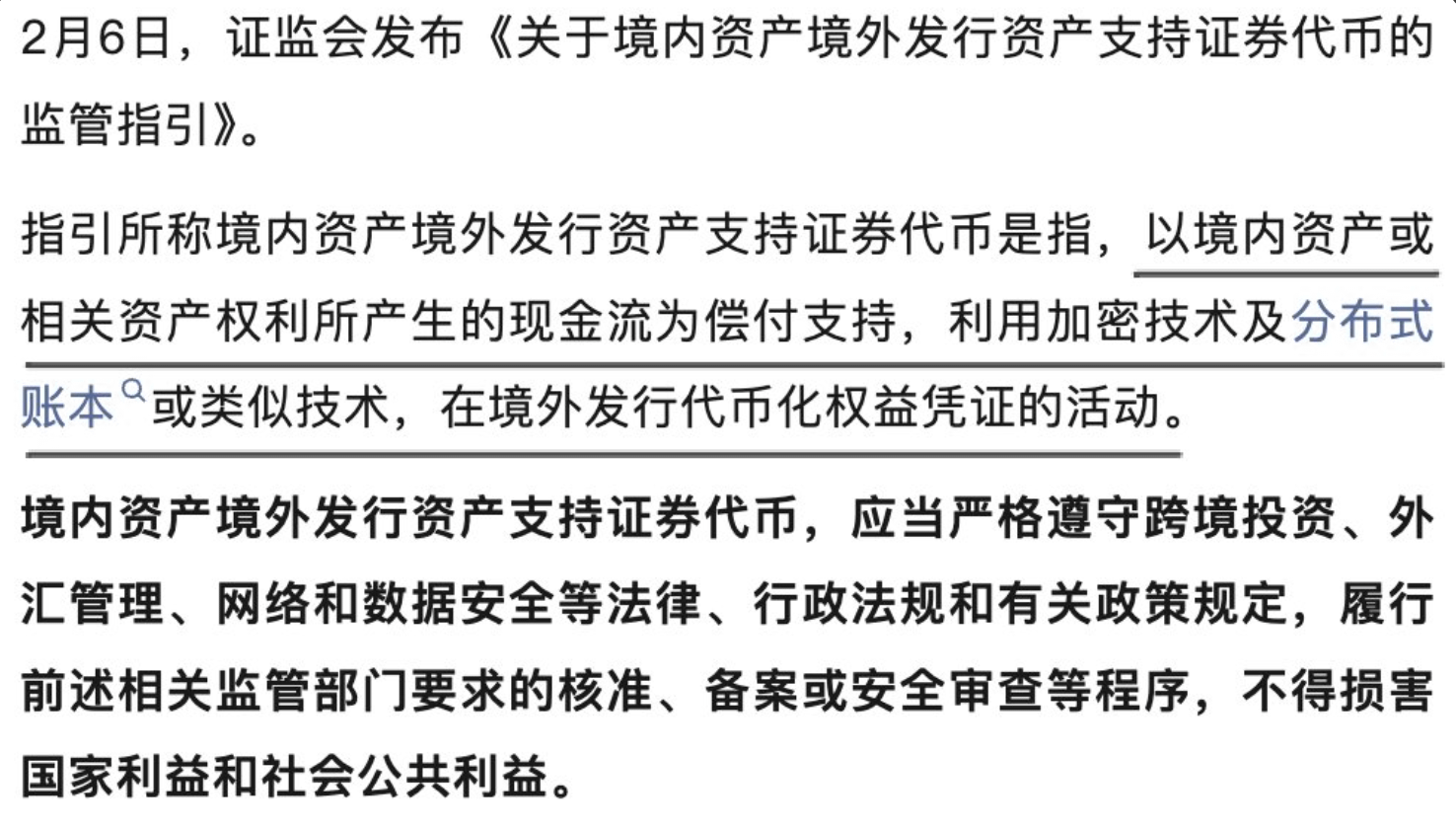

一份是央行等八部委的《关于进一步防范和处置虚拟货币等相关风险的通知》(银发〔2026〕42号);另一份是证监会的《关于境内资产境外发行资产支持证券代币的监管指引》。

前半夜,大家在哀嚎“行业完了、要收紧了”;后半夜,又有人兴奋地喊“RWA元年来了、中国允许发币了”。

作为在这个行业摸爬滚打多年的法律人,我想泼一盆冷水,也想递一根拐杖。

别只看表面热闹。 这次新规,不是简单的“一刀切”,而是一次精准的“清场”与“规训”。

结合我昨晚连夜的研究,今天在币安广场,跟大家好好聊聊这就里藏着的5个隐秘细节,以及我们在内地到底还能不能做?

1️⃣ RWA的真相:为何把它放在文件最开头?

大家有没有发现一个很反常的细节?

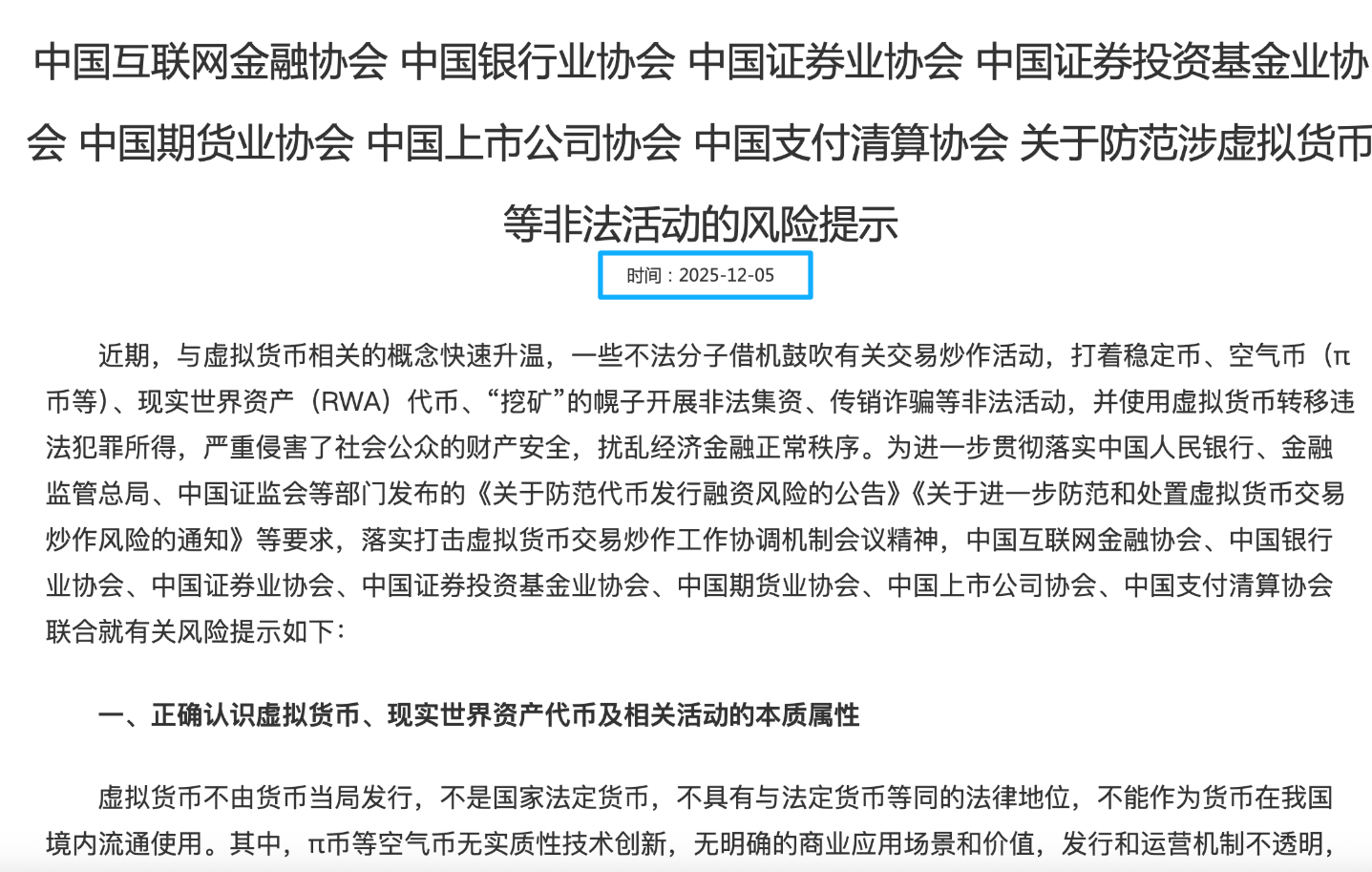

42号文一开篇,直接给“现实世界资产代币化(RWA)”定了性。这在以往的监管文件中是从未有过的。

为什么?

因为在监管眼里,RWA有三种:

美国流派: 美债美股代币化,这是纯海外的事。

香港流派: 像蚂蚁、朗新这种巨头,在香港面向合格投资人发行,这是正规军。

内地流派(也是监管要打的): 活跃在国内,把NFT、数字藏品换个马甲叫RWA,向老百姓募资。

监管把RWA顶在头上打,打的就是这第三种!

那些今天还在喊“RWA风口来了”的草根团队,赶紧醒醒。文件说得很清楚:境内严禁。 你们原来那套玩法,现在直接被定性为“非法金融活动”。

那“口子”开在哪?

开在证监会的配套指引里。如果你有优质资产,想去境外发币,可以。

但前提是:去证监会备案 + 找境内金融机构的境外分行。

这套合规成本极高,是给“正规军”留的门缝,不是给初创团队的红利。小玩家,别想了。

2️⃣ “借贷型”OTC的末路:别再耍小聪明

很多做OTC的朋友觉得只要不直接兑换就没事。

于是市面上出现了一种“聪明”玩法:“我不买卖U,我借钱给你,你把U质押给我做担保。”

这次监管把这个漏洞堵死了。

文件里有一句非常具体的业务描述:“不得将虚拟货币及相关金融产品纳入抵押、质押品的范畴”。

这意味着,所谓的“质押借贷型OTC”,在法律上不仅无效,甚至可能直接被定性为非法经营。

监管部门对圈子里的套路,比你想象的更清楚。

3️⃣ 挖矿新规:连“卖铲子”都不行了

2021年是“不让挖”,2026年是“不让卖”。

新规明确:“严禁‘矿机’生产企业在境内提供‘矿机’销售等各类服务”。

注意,这不仅打击比特币矿机,那些打着DePin旗号,在朋友圈兜售“节点”、“服务器”的项目也要小心了。

只要你在境内销售专门用于挖矿/产币的硬件,就是撞枪口。以后矿机只能出口,内销这条路,断了。

4️⃣ 人民币稳定币:触碰货币主权的“高压线”

文件中有一句重话:

“未经同意,境内外任何单位和个人不得在境外发行挂钩人民币的稳定币。”

以前大家觉得在海外发个CNH Stablecoin没人管,现在明确了:这是动了央行的奶酪。

监管最担心的是资本通过这种方式外流。所以,任何试图做“离岸人民币稳定币”的项目,如果没有央行点头(目前看很难),基本上就是“非法金融活动”预备役。

5️⃣ 法律的“核按钮”:损失自担,引流有罪

这一点对所有散户和KOL至关重要。

对散户(投资人):

文件明确:“违背公序良俗的,民事法律行为无效,损失自行承担。”

以后炒币被骗、买了RWA归零,别指望去法院告赢。国家已经明牌告诉你这是火坑,跳下去烧着了,法律不兜底。对KOL/代理商(引流方):

很多伙伴觉得在X或TG上挂个链接没事。

但如果通过你的链接,境内用户参与了非法交易,一旦野鸡平台出事(涉及博彩或诈骗),作为引流方的你,面临的可能是“开设赌场罪”或“非法经营罪”的共犯风险。

链上资金流+链下行为数据,现在查这个,一抓一个准。

这份文件把未来的中国加密市场切成了两个世界:

合规的精英世界: 依靠香港,走证监会备案,做真正的证券代币化。这是大厂的游戏。

红线遍布的草根世界: 境内发币、OTC、卖矿机、野路子RWA,统统归零。

给从业者的建议:

放弃幻想: 别去霍尔果斯搞什么“司法处置牌照”,也别想在境内搞RWA创新。

要么出海,要么转行: 想做Web3,必须肉身和业务双重出海,且严格遵守“不面向境内用户”的底线。

蛰伏: 如果你还没准备好,现在的最佳策略是——什么都别做。