O Bitcoin caindo para $74,680 parecia violento à primeira vista. Por baixo, o mercado contou uma história muito diferente.

Sim, $1.8B em longs alavancados foram liquidadas. Sim, os ETFs à vista tiveram saídas de $3.2B. Mas, estruturalmente, isso não se assemelhou a um pânico, uma capitulação ou o começo de um mercado em baixa profundo. Parecia um reset.

1. Liquidações aconteceram - o pânico não

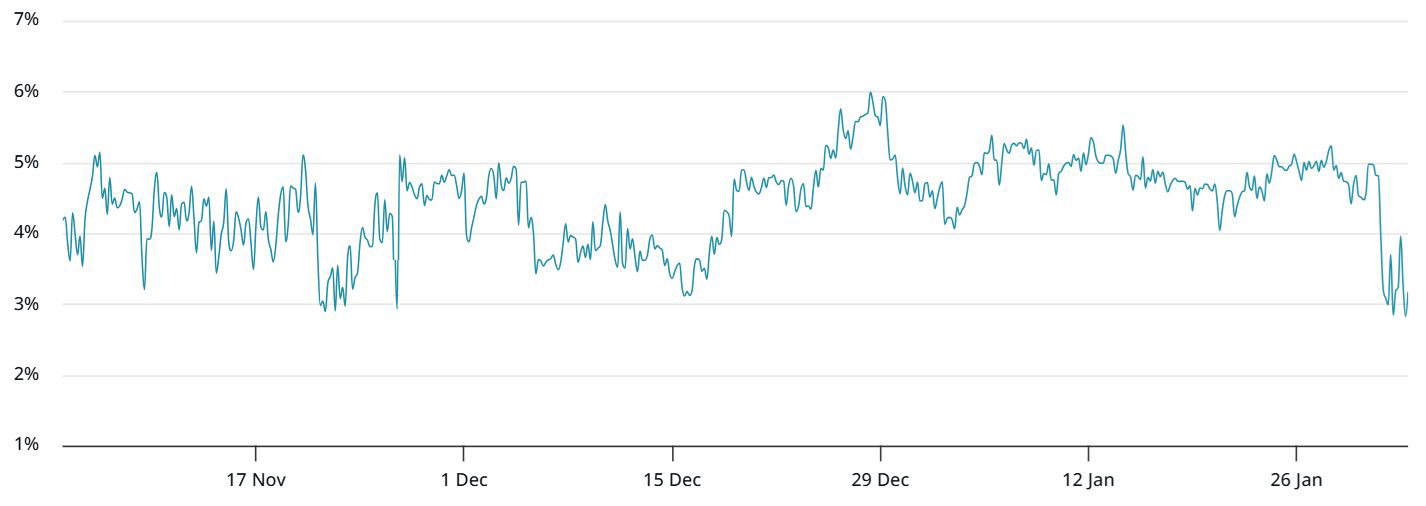

A queda para $74,680 foi impulsionada por liquidações de futuros, não por vendas generalizadas. Essa distinção é importante. Após grandes mínimas, os mercados de derivativos geralmente se tornam agressivamente baixistas: os futuros negociam abaixo do spot, o interesse aberto colapsa e o financiamento se inverte.

Nada disso aconteceu.

A base de futuros do Bitcoin está baixa em ~3%, mas ainda positiva. O interesse aberto está próximo de $40B, apenas ~10% abaixo das máximas recentes. Os traders reduziram a alavancagem — eles não abandonaram o mercado.

Isso não é medo. Isso é gestão de risco.

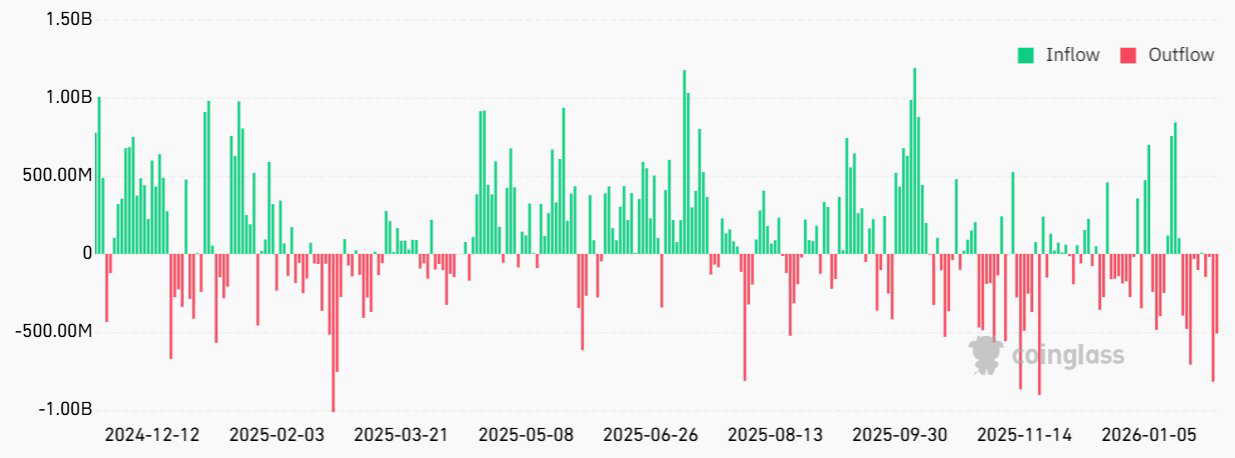

2. As saídas de ETF são grandes — mas exageradas

$3,2B em saídas de ETF spot soa dramático até você colocar em contexto. Isso representa menos de 3% do total de ativos sob gestão. Isso não foi um êxodo — foi um reequilíbrio durante a incerteza macro.

Mais importante ainda, não há evidências de pressão de venda forçada por parte dos detentores institucionais. Mesmo a Strategy (MSTR), frequentemente culpada durante as quedas, mantém reservas de caixa amplas e não enfrenta gatilhos de liquidação atrelados ao preço do BTC.

A narrativa de venda é mais alta do que os dados.

3. O estresse macro não conseguiu escalar

Em verdadeiros eventos de aversão ao risco, o capital flui para títulos do Tesouro de curto prazo e os rendimentos colapsam. Isso não aconteceu.

O rendimento dos títulos de 2 anos dos EUA se manteve estável em torno de 3,54%. O S&P 500 ainda está a menos de 1% das máximas históricas. Os mercados estão precificando resolução — não estresse sistêmico — em torno de preocupações fiscais dos EUA.

O Bitcoin caiu junto com a queda histórica da prata, mas os indicadores macro nunca confirmaram uma fuga completa para segurança.

4. O ouro ganhando não significa que o Bitcoin perde

A capitalização de mercado do ouro $XAU disparou para $33T, reforçando seu papel como a proteção imediata. Isso temporariamente desvia a atenção do Bitcoin — mas historicamente, essa rotação foi de curta duração.

Quando o capital esgota seu movimento em refúgios seguros tradicionais, ele busca upside assimétrico novamente. O Bitcoin tende a se beneficiar a seguir, não a sofrer indefinidamente.

A lição

O Bitcoin ainda pode se consolidar. A volatilidade não desapareceu. Mas os ingredientes de um colapso mais profundo simplesmente não estão presentes.

Sem estresse de derivativos.

Sem pânico macro.

Sem vendedores forçados.

$75K não era apenas um número — era um teste de estresse. E por agora, o Bitcoin passou.