Retail devine zgomotos la vârf.

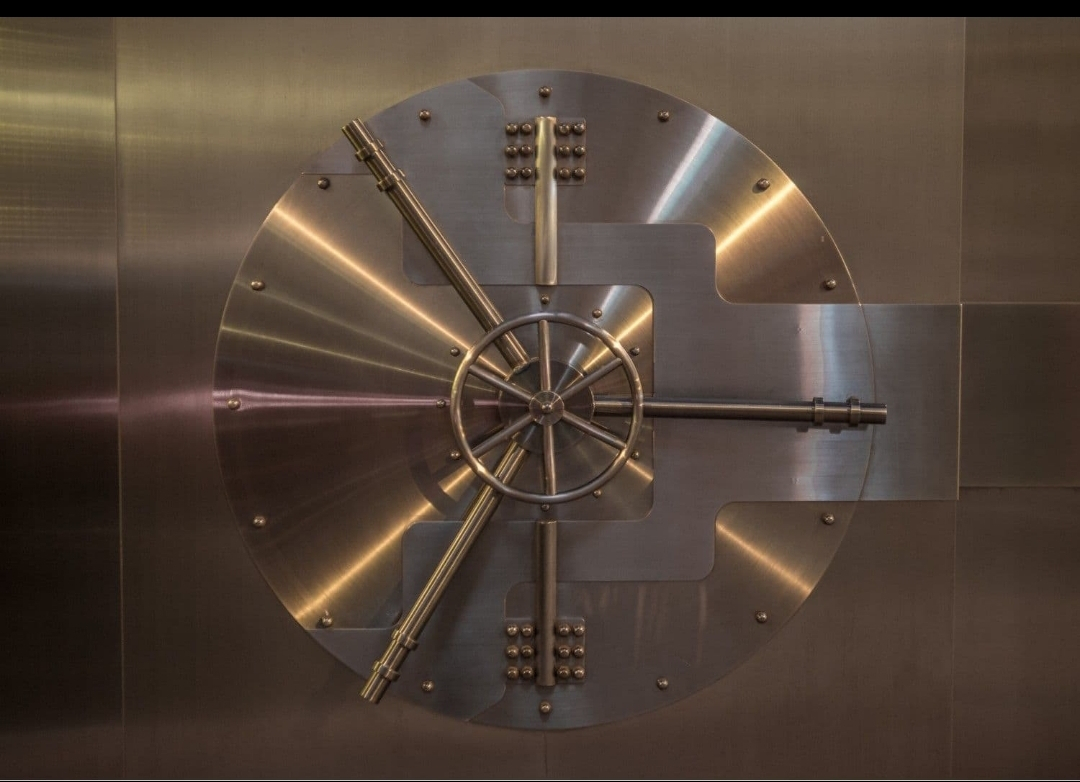

Instituțiile devin liniștite la bază.

Această patteră s-a repetat de mai multe ori — și majoritatea oamenilor o observă doar după ce prețul a fost deja mutat.

În acest moment, adevărata poveste în crypto nu este hype-ul.

Este poziționare tăcută.

Să analizăm de ce.

1️⃣ Bitcoin este reclassificat

De ani de zile, instituțiile au privit Bitcoin ca:

• Speculativ

• Volatil

• Risc de reglementare

Această percepție s-a schimbat.

Bitcoin este din ce în ce mai mult categorisat ca:

• Mărfă digitală

• Magazin de valoare non-suveran

• Diversificator de portofoliu

Aceasta este o schimbare structurală, nu o pompă narativă.

Când managerii de active reclasifică un activ, modelele de alocare urmează.

Și modelele de alocare mișcă miliarde — nu tweet-uri.

2️⃣ Accesul ETF a Schimbat Jocul

Aprobarea și creșterea ETF-urilor Bitcoin pe spot — în special de la firme precum BlackRock — a eliminat o barieră majoră:

Complexitatea custodiilor.

Instituțiile nu mai au nevoie să:

• Administreze cheile private

• Construiască infrastructura cripto

• Navigheze riscul de schimb

Ei pot acum obține expunere prin canale tradiționale de brokeraj.

Fricțiunea a scăzut.

Accesul a crescut.

Capitalul a urmat.

3️⃣ Raritatea Este Predictibilă

Ofertele de Bitcoin sunt fixe.

La fiecare patru ani, emisia este redusă prin reducere.

Aceasta este algoritmică — nu bazată pe politică.

Instituțiile înțeleg raritatea predictibilă.

Ei alocă către:

• Aur

• Mărfuri rare

• Active dure

Bitcoin se încadrează acum mai bine în acel cadru decât majoritatea activelor.

Și, spre deosebire de aur, transparența ofertei este perfectă.

4️⃣ Hedging Macro

Într-un mediu de:

• Datorie suverană ridicată

• Devalorizarea monedei

• Incertitudine geopolitică

Activele necorelate devin atractive.

Bitcoin nu este perfect necorelat —

dar se comportă diferit față de obligațiuni sau acțiuni pe orizonturi lungi de timp.

Instituțiile nu au nevoie să înlocuiască portofoliile.

Ei au nevoie doar să îmbunătățească randamentele ajustate la risc.

Chiar și o alocare de 1–3% la scară instituțională este enormă.

5️⃣ Date On-Chain Arată Modelul

Acumularea de portofel mare a crescut istoric în timpul:

• Faze de frică

• Perioade de consolidare

• Atenție scăzută din partea retailului

Retailul așteaptă confirmarea.

Instituțiile se poziționează înaintea acesteia.

Prețul reacționează mai târziu.

6️⃣ Ei Se Mișcă Lent — Cu Scop

Instituțiile nu au FOMO.

Ei:

• Scalează treptat

• Folosește birouri OTC

• Evită slippage

• Reduce vizibilitatea

De aceea nu vezi lumânări verticale violente în timpul fazelor lor timpurii de acumulare.

Până când prețul sparge agresiv,

poziționarea este adesea deja construită.

7️⃣ Ei Nu Urmăresc Altcoins

Acesta este cheia.

Capitalul instituțional curge copleșitor în:

Bitcoin mai întâi.

Nu microcaps.

Nu narațiuni.

Nu tokenuri de hype.

De ce?

Lichiditate.

Instituțiile au nevoie de:

• Piețe profunde

• Custodie fiabilă

• Claritate reglementară

Bitcoin bifează aceste cutii mai bine decât orice alt activ cripto.

Imaginea de ansamblu

Retailul gândește în cicluri.

Instituțiile gândesc în decenii.

Ei nu au nevoie:

10x în 3 luni.

Ei vor:

Expunere asimetrică pe termen lung.

Bitcoin oferă:

• Oferte fixe

• Lichiditate globală

• Legitimitate în creștere

• Infrastructură în creștere

Această combinație este rară.

Faza liniștită arată întotdeauna plictisitor

Acumularea nu tinde pe rețelele sociale.

Arată ca:

• Acțiune laterală a prețului

• Entuziasm scăzut

• Titluri „Cripto este mort”

Dar istoric, acelea au fost cele mai importante faze.

Până când instituțiile sunt zgomotoase despre Bitcoin,

nu va mai fi devreme.

Ei nu acumulează în euforia verde.

Ei acumulează când:

• Atenția se estompează

• Volatilitatea se comprimă

• Sentimentul este incert

Piața se mișcă atunci când capitalul se angajează —

nu când narațiunile ating vârful.

Și chiar acum, angajamentul pare mai liniștit decât își dă seama majoritatea oamenilor.