Chiar și începătorii pot înțelege dintr-un singur articol: Lumea trece printr-o restrângere a lichidității alimentată de Japonia, ceea ce nu este o problemă specifică criptomonedelor, ci o schimbare structurală a fluxurilor financiare globale.

În ultimele 24 de ore, piața cripto a avut o corecție semnificativă:

$BTC A scăzut de la 91.000 de dolari la sub 86.000 de dolari

Peste 600 de milioane de dolari au fost lichidate în ultimele 24 de ore

Capitalizarea totală a criptomonedelor a evaporat 144 de miliarde de dolari

Aceasta nu este o problemă internă a criptomonedelor, ci o restrângere forțată a lichidității globale. Veritabilul sursă provine din Japonia.

Ce s-a întâmplat în Japonia?

Guvernatorul Băncii Japoniei, Kazuo Ueda, a transmis semnale hawkish, iar piața a crescut așteptările de majorare a dobânzii la 76% pentru 19 decembrie.

Urmează o serie de reacții violente:

Randamentul obligațiunilor guvernamentale pe 10 ani din Japonia a crescut la 1.84% (cel mai mare din 2008 încoace)

Randamentul pe 2 ani din Japonia a atins un maxim din 2008 încoace

Yenul se apreciază rapid

Una dintre cele mai mari tranzacții de arbitraj din lume - arbitrajul yenului (Yen Carry Trade) începe să se încheie rapid

Iar impactul acestui fapt este mult mai profund decât își imaginează majoritatea oamenilor.

2. De ce majorarea dobânzii în Japonia va trage toată lumea în jos?

Cauza este una singură:

Rata dobânzii zero pe termen lung din Japonia este un „bazin de fonduri ieftine” pentru activele riscante globale.

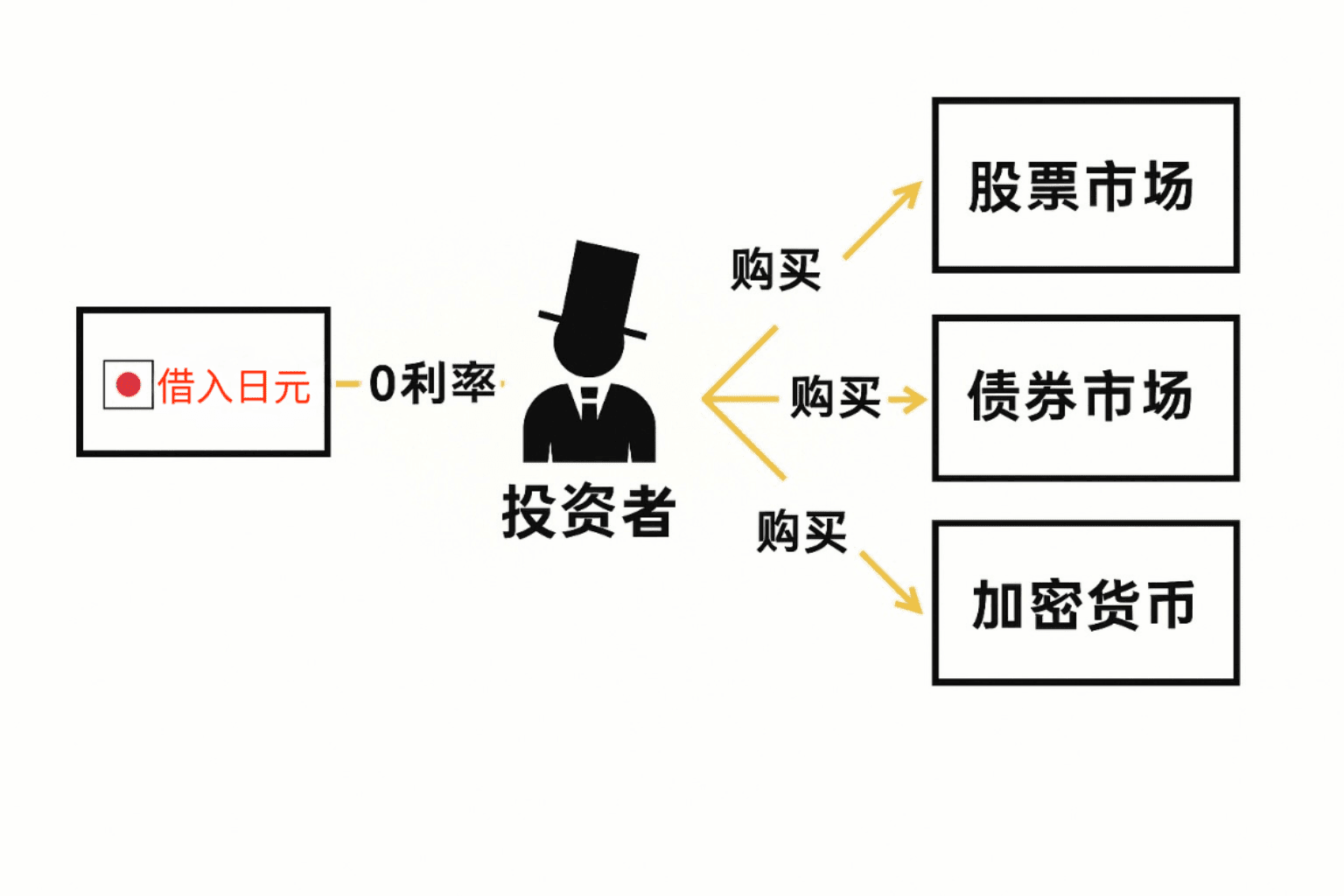

De zeci de ani, rata dobânzii din Japonia este aproape de 0, ceea ce înseamnă că împrumutarea de yeni costă aproape nimic. Așadar, instituțiile globale adoptă în mod obișnuit aceeași strategie:

Împrumută yeni → Schimbă în dolari → Investește în active riscante (acțiuni americane, obligațiuni, $BTC )

Aceasta este tranzacția de arbitraj yen.

Când Japonia menține o rată a dobânzii zero pe termen lung, acest joc poate continua mulți ani.

Dar acum, Japonia a avut brusc așteptări de majorare a dobânzii.

3. Ce înseamnă majorarea dobânzii în Japonia?

Într-o frază:

Banii ieftini au devenit scumpi, toate pozițiile împrumutate în yeni trebuie să se de-leverage.

Când rata dobânzii crește de la 0, costul arbitrajului devine mai mare, strategiile care în trecut erau profitabile devin pierderi.

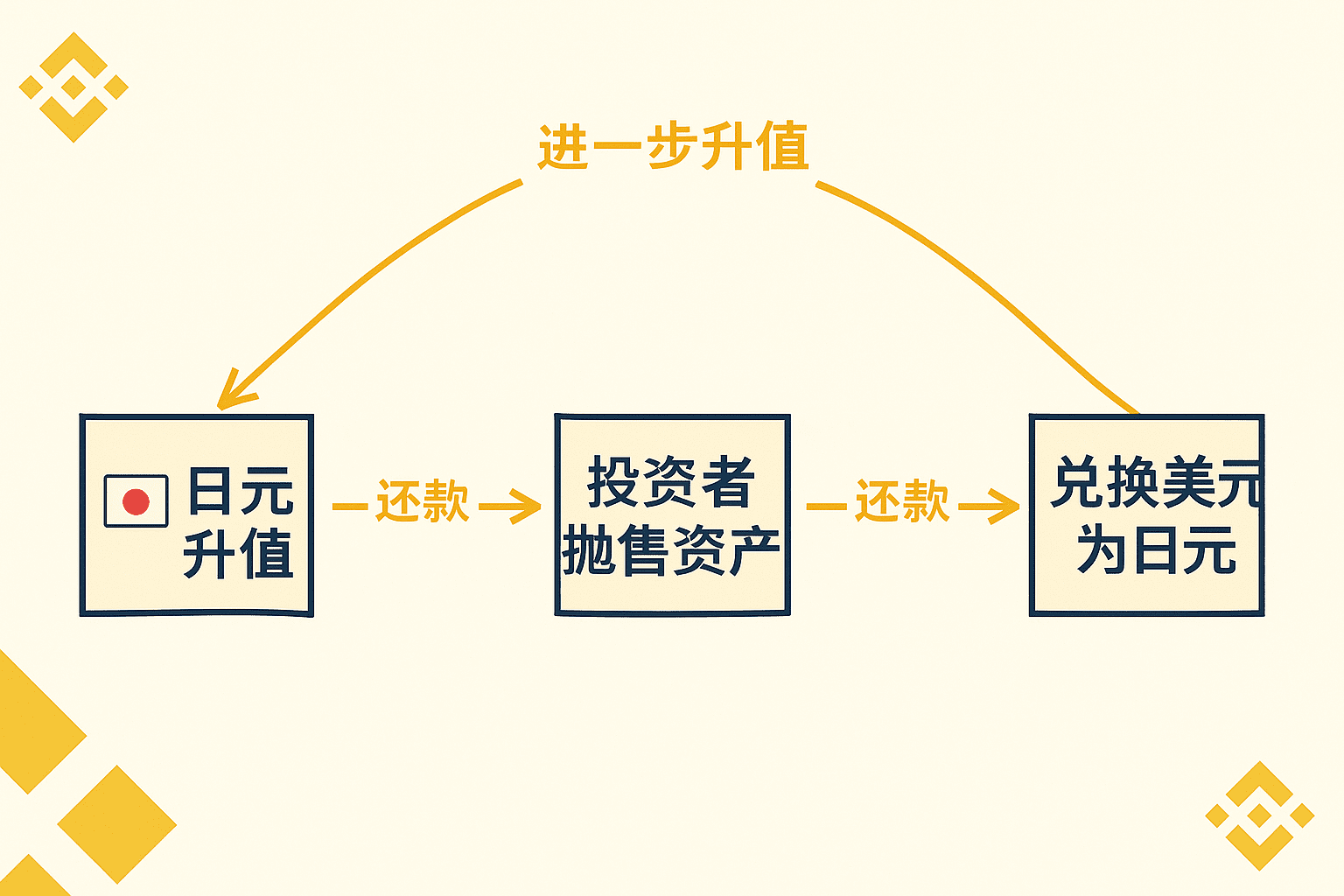

Așadar, fondurile globale au început să fie forțate să facă trei lucruri:

Vinde activele riscante deținute

Schimbă înapoi în dolari

Schimbă din nou dolarii în yeni pentru a plăti împrumutul

Aceasta este de-leveraging, iar acesta va genera reacții în lanț:

Activele riscante scad simultan

Lichiditatea se restrânge rapid

Volatilitatea crește brusc

Yenul se apreciază și mai mult din cauza intrărilor de fonduri

Yenul se apreciază și din nou obligă mai multe poziții să se lichideze

Formează un „spirală a morții” aproape.

4. De ce această cădere cripto este mai severă decât alte active?

Pentru că cripto este cea mai sensibilă clasă de active dintre activele riscante globale:

Rata de levier este mare

Lichiditatea este relativ concentrată

Fonduri instituționale mari sunt legate de arbitraj

Când lumea începe să de-leverage, piața cripto va fi una dintre primele active abandonate.

BTC a scăzut de la 91k la 86k, cu lichidări de peste 600 de milioane de dolari, acesta este rezultatul tipic al lichidărilor forțate.

5. Aceasta nu este o problemă a pieței cripto, ci o problemă globală

Această volatilitate nu este „o veste proastă pentru cripto în sine”, ci este:

Japonia face ca levierul global să înceapă să se reducă.

Majorarea dobânzii în Japonia → Yenul se apreciază

Yenul se apreciază → lichidări de arbitraj

Lichidări → vânzarea activelor riscante globale

Vânzare → scăderea lichidității

Scăderea lichidității → piața se slăbește simultan

Această logică poate fi comparată complet cu mecanismele de lichidare din DeFi, doar că scala este în lumea reală.

6. Cum vedem viitorul?

Dacă Japonia chiar va crește dobânzile pe 19 decembrie:

Activele riscante globale se află încă într-un mediu de presiune

Volatilitatea pieței cripto nu se va încheia imediat

Yenul ar putea continua să se aprecieze

Fondurile vor prefera activele de refugiu (de exemplu, aur)

Dar dintr-o perspectivă pe termen mai lung, de-leverage-ul va expulza bulele, lăsând totodată spațiu pentru următoarea rundă de adevărată piață bullish.

Piața nu se va opri din volatilitate, fie că înțelegi sau nu.

Dar dacă înțelegi aceste mecanisme, poți privi piața dintr-o dimensiune mai înaltă.

Dacă acest conținut te-a ajutat să înțelegi logica căderii de astăzi:

Te rog să dai un like, să te abonezi și să lași comentarii cu opiniile tale.

Fiecare interacțiune de-a ta îmi va oferi motivația de a continua să public conținut mai solid și mai ușor de înțeles.