Piețele financiare nu se prăbușesc atunci când toată lumea este speriată, ci atunci când majoritatea oamenilor se simt confortabil. Chiar acum, sub prețurile record ale acțiunilor și titlurile optimiste, sistemul financiar global arată semne de stres care nu par normale.

Acțiunile recente ale Rezervei Federale a SUA și ale Băncii Populare a Chinei sugerează că lichiditatea este injectată nu pentru a stimula creșterea, ci pentru a preveni deteriorarea condițiilor de finanțare. Această distincție este critică - și în general neînțeleasă.

Ce semnalează de fapt bilanțul Fed-ului

Cele mai recente date ale bilanțului Rezervelor Federale dezvăluie o schimbare bruscă și neobișnuită:

Expansiunea bilanțului de aproximativ 105 miliarde de dolari

74,6 miliarde de dolari adăugate prin Facilități Repo Permanente

Securitizările garantate prin ipoteci au crescut cu 43,1 miliarde de dolari

Titlurile de trezorerie au crescut doar cu 31,5 miliarde de dolari

La prima vedere, mulți participanți pe piață interpretează expansiunea bilanțului ca fiind o relaxare cantitativă optimistă. Dar aceasta nu este o QE tradițională menită să stimuleze asumarea de riscuri.

Când Fed-ul absoarbe mai multe titluri de securitate garantate prin ipotecă decât titluri de trezorerie, semnalează deteriorarea calității colateralului în întregul sistem financiar. Acest lucru se întâmplă de obicei când piețele private nu sunt dispuse sau capabile să absoarbă riscul — forțând banca centrală să intervină ca stabilizator de ultimă instanță.

În termeni simpli: condițiile de finanțare s-au strâns, iar băncile aveau nevoie de lichiditate de urgență.

Problema datoriei SUA nu mai este abstractă

Statele Unite poartă acum o datorie națională de peste 34 de trilioane de dolari, crescând mai repede decât economia însăși. Chiar mai îngrijorător este structura acelei datorii:

Plățile dobânzilor cresc rapid

Datoria nouă este emisă din ce în ce mai mult doar pentru a servi datoria veche

Deficitele rămân în domeniul trilioanelor de dolari

Titlurile de trezorerie ale SUA sunt adesea descrise ca fiind "fără risc", dar în realitate sunt instrumente bazate pe încredere. Această încredere depinde de cererea susținută — atât externă, cât și internă.

Astăzi, acea cerere se află în scădere:

Cumpărătorii străini își reduc expunerea

Cumpărătorii interni devin mai selectivi

Rezerva Federală devine treptat cumpărătorul de ultimă instanță

Acesta nu este un echilibru sănătos. Un sistem care necesită intervenții constante pentru a răspunde datoriilor este structural fragil.

Aceasta este o problemă globală — nu doar a SUA.

China se confruntă cu presiuni similare. Într-o singură săptămână, Banca Populară a Chinei a injectat peste 1 trilion de yuani prin operațiuni repo inverse.

Țară diferită. Aceeași problemă.

Prea multe datorii.

Prea puțină încredere.

Când cele două economii cele mai mari din lume sunt forțate să injecteze lichiditate simultan, nu este stimulent — este instalația financiară sub stres.

De ce injecțiile de lichiditate nu sunt optimiste de data aceasta

Mulți comercianți interpretează greșit această fază a ciclului. Injecțiile de lichiditate sunt adesea asociate cu creșterea prețurilor activelor, dar contextul este important.

Aceasta nu este despre încurajarea asumării de riscuri.

Aceasta este despre menținerea funcționării piețelor de finanțare.

Istoric, modelul este consistent:

Stresul apare mai întâi în obligațiuni

Piețele de finanțare încep să se crape

Acțiunile ignoră semnalele

Apoi, recalcularea se întâmplă brusc

Crypto suferă cel mai mult din cauza sensibilității la lichiditate

Mesajul de la aur și argint

Creșterea aurului și a argintului la maxime istorice nu este o tranzacție tipică de creștere. Este o tranzacție de încredere.

Fluxurile de capital se îndreaptă spre active dure când încrederea în activele de hârtie și credibilitatea monetară slăbesc. Această comportare a precedat fiecare mare perturbare financiară din ultimii 25 de ani.

Am văzut acest film înainte

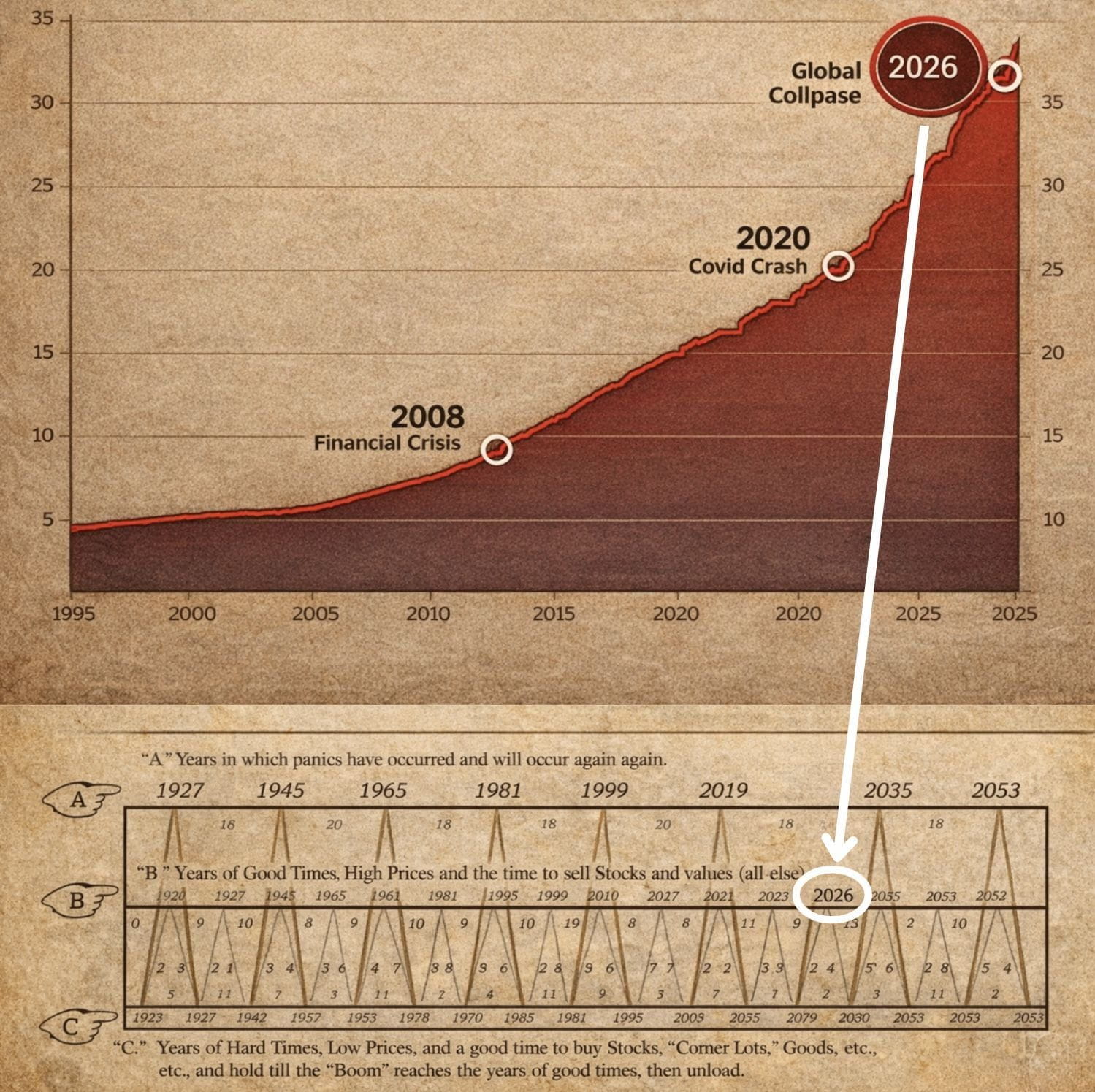

2000 → Spargerea bulei dot-com

2008 → Criza financiară globală

2020 → Disfuncționalitatea pieței repo

Fiecare episod a început cu stres în piețele de finanțare și s-a încheiat cu recesiune sau intervenție sistemică.

Capcana de politică a Fed-ului

Rezerva Federală se confruntă cu un set restrâns de opțiuni:

Tipăriți agresiv → metalele cresc, încrederea în monedă scade

Nu tipăriți → piețele de finanțare îngheață, serviciul datoriei devine instabil

Activele riscante pot ignora temporar această tensiune — dar istoria arată că nu pot ignora asta la nesfârșit.

Concluzie

Aceasta nu este doar un alt ciclu de piață. Este o criză lent dezvoltată a bilanțurilor, colateralului și datoriilor care se formează sub suprafața piețelor globale.

Pericolul nu este că piețele se vor prăbuși mâine.

Pericolul este că majoritatea participanților sunt poziționați ca și cum nimic nu este în neregulă.

Și când finanțarea se rupturează, totul devine o capcană.