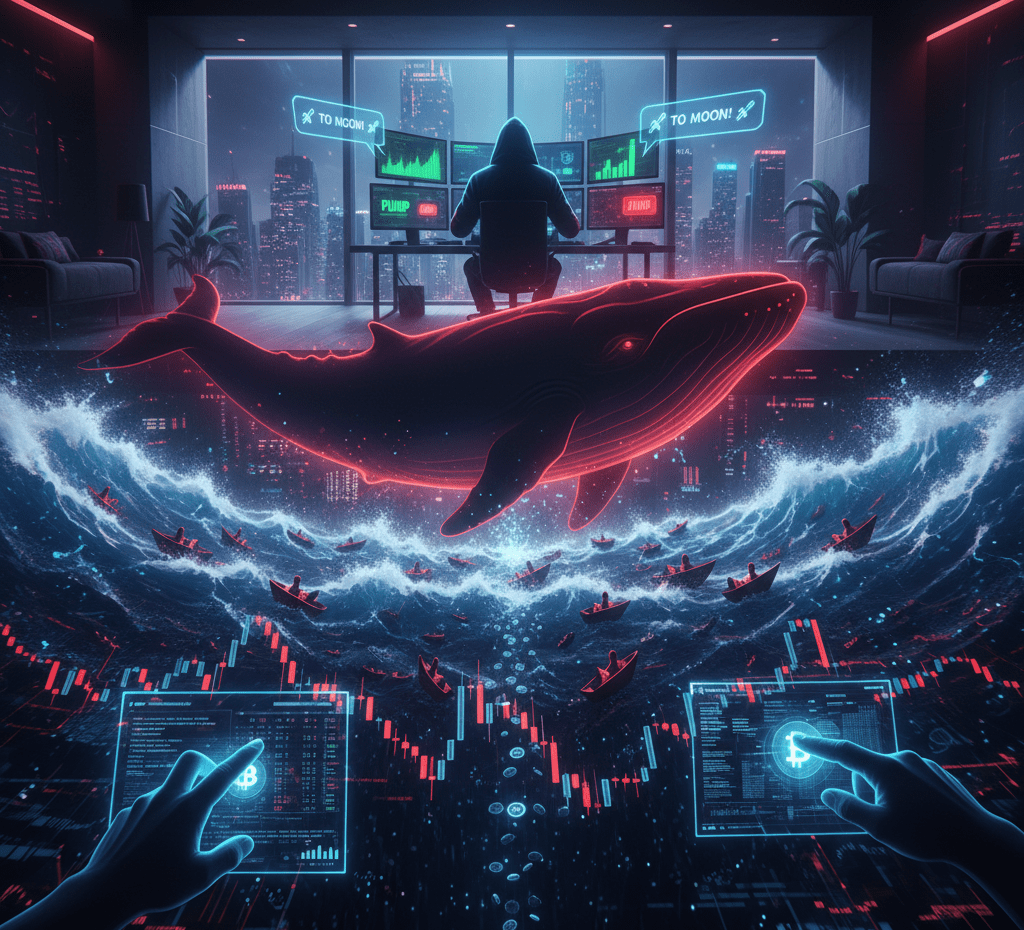

1. "Памп и Дамп" (Инфляция и Сброс)

Это наиболее известная форма манипуляции и состоит из трех этапов:

"Памп" (Инфляция): Группа инвесторов (часто координированных через социальные сети или закрытые каналы) быстро покупает криптоактив с низкой капитализацией, искусственно раздувая его цену.

Распространение: Распространяют ложную, преувеличенную или вводящую в заблуждение информацию (так называемый "хайп"), чтобы привлечь розничных инвесторов к покупке, полагая, что цена вырастет еще больше.

"Дамп" (Сброс): Как только цена значительно возрастает благодаря покупкам розничных инвесторов, первоначальная группа быстро продает свои активы по завышенным ценам, получая большую прибыль. Цена обрушается, оставляя розничных инвесторов с большими убытками.

2. "Умывочная торговля"

Эта практика заключается в том, что одна или несколько сторон повторно покупают и продают один и тот же актив между собой.

Цель: Создать ложное впечатление о том, что актив имеет большой объем торгов и высокий спрос на бирже. Это привлекает законных трейдеров, ищущих ликвидность и активность на рынке.

Контекст: Это распространено на биржах с низким уровнем регулирования и на новых рынках токенов или NFT. Хотя транзакции регистрируются, окончательный контроль над активами никогда не меняется, искажаючи статистику.

3. "Спуфинг"

Заключается в размещении крупных заказов на покупку или продажу в книге заказов с намерением отменить их до их выполнения.

Механика: Трейдер размещает большой заказ на покупку, чтобы создать впечатление, что на рынке существует огромный спрос и цена должна вырасти. Когда другие трейдеры реагируют покупками, манипулятор отменяет первоначальный заказ и получает выгоду от небольшого повышения цены или использует созданную ликвидность для реализации другой стратегии.

4. Использование китов (Массовая ликвидность)

Киты (индивиды или учреждения с большими объемами криптоактивов) могут манипулировать рынком просто из-за размера своих транзакций:

Продажа китов на биржи: Перемещение тысяч биткойнов или эфириумов с личного кошелька на биржу интерпретируется как намерение немедленной продажи. Это вызывает страх на рынке и может заставить других трейдеров продавать, снижая цену.

Ликвидация китов: Если кит внезапно выполняет очень большой ордер на продажу, это может вызвать резкое падение цены, что приведет к автоматической ликвидации заемных позиций других трейдеров (феномен охоты за стопами), что ускоряет падение.

Регулирование и борьба с манипуляциями

Поскольку криптовалюты действуют через границы и их регулирование все еще находится на начальной стадии, манипуляции более распространены, чем на традиционных рынках, таких как рынок акций.

Тем не менее, регуляторы по всему миру принимают меры:

США (SEC и CFTC): Они подали иски против индивидуумов и платформ за умывочную торговлю и за использование инсайдерской информации (инсайдерская торговля), рассматривая это как мошенничество с ценными бумагами.

Европа (MiCA): Новое регулирование MiCA (Рынки криптоактивов) стремится установить юридическую основу, которая обязывает поставщиков криптоуслуг предотвращать манипуляции на рынке и обеспечивать целостность и прозрачность.

Анализ On-Chain: Компании, занимающиеся анализом блокчейна, становятся все более сложными, позволяя отслеживать и связывать адреса для выявления паттернов умывочной торговли и манипуляций, помогая властям строить дела.