Банковский сектор США снова в центре внимания, так как опасения по поводу кредитного риска нарастают на фоне изменяющейся экономической динамики. Инвесторы задаются критическим вопросом: наблюдаем ли мы первые трещины в финансовой стабильности или система остается достаточно устойчивой, чтобы выдержать давление?

⚙️ Что вызывает беспокойство

1️⃣ Растущие процентные ставки

Высокие процентные ставки оказались обоюдоострым мечом, вознаграждающим сберегателей, но создающим растущее давление на заёмщиков.

С ростом затрат на обслуживание долга как домохозяйства, так и корпорации начинают ощущать напряжение. Этот сдвиг сейчас испытывает устойчивость кредитных портфелей в крупных и региональных банках.

2️⃣ Коммерческая недвижимость (CRE)

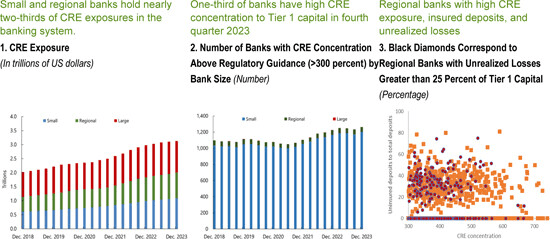

Сектор коммерческой недвижимости, особенно офисный сегмент, остается ключевой уязвимостью.

Гибридные и удаленные рабочие тенденции изменили спрос, оставив высокие уровни вакантности и оценки под постоянным давлением.

Если дефолты по кредитам ускорятся, региональные банки с концентрацией в сфере коммерческой недвижимости могут столкнуться с новыми вызовами ликвидности и Solvency.

3️⃣ Стресс потребительского долга

Постоянная инфляция и растущие расходы на жизнь подрывают покупательную способность домохозяйств.

Задолженности по кредитным картам, автокредитам и личному финансированию начинают расти - предварительный сигнал о потенциальном потребительском кредитном стрессе впереди.

💭 Ключевые вопросы для инвесторов

Насколько сильно американские банки подвержены этим возникающим кредитным рискам?

Достаточны ли резервы по кредитным убыткам, чтобы смягчить потенциальную волну дефолтов?

Как позиция Федеральной резервной системы и изменения в регулировании повлияют на кредитные результаты в конце 2025 года?

Эти вопросы лежат в сердце текущего рыночного настроения, отделяя истинный системный стресс от краткосрочной рыночной переоценки.

💥 Почему это важно для крипто

Периоды банковской нестабильности часто изменяют поведение инвесторов.

Когда доверие к традиционным финансам колеблется, внимание естественным образом смещается к децентрализованным альтернативам - от Биткойна и стейблкоинов до токенизированных реальных активов.

Если кредитный риск продолжит нарастать, крипторынки могут привлечь новые капитальные потоки, поскольку инвесторы ищут диверсификацию, автономию и защиту от инфляции за пределами традиционных банковских рельсов.

Эта динамика подчеркивает развивающуюся связь между макроэкономическим риском и принятием цифровых активов.

📊 Итог

Принимающие впереди месяцы покажут, станет ли этот период здоровой переоценкой кредитного риска или началом более глубоких системных трещин.

В любом случае, остается одна истина: здоровье банковского сектора США будет продолжать формировать более широкий финансовый нарратив, влияя не только на рынки, но и на ускоряющийся переход к децентрализованным финансам.

\u003ct-35/\u003e

\u003ct-89/\u003e

\u003ct-6/\u003e