Глобальная торговля крипто-деривативами достигла рекордных уровней в 2025 году, подчеркивая быструю институционализацию рынка и растущую сложность. Общий объем деривативов достиг 85.7 триллионов долларов, в среднем 265 миллиардов долларов в день, согласно новым данным от CoinGlass.

Отчет подчеркивает продолжающееся доминирование Binance, возрастающую роль институционального хеджирования и усиленные системные риски, выявленные крупными событиями ликвидации.

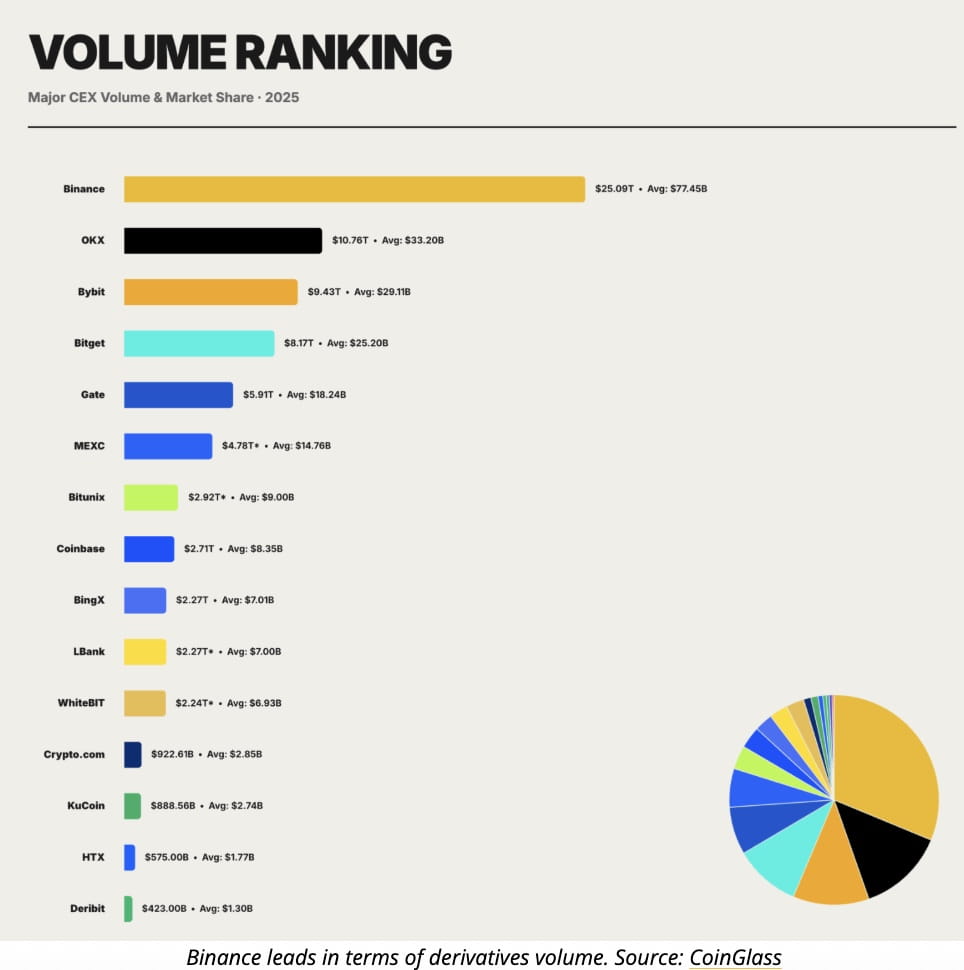

Binance захватывает почти 30% глобального объема деривативов

Binance остается явным лидером в торговле крипто-деривативами, обрабатывая 25.09 триллионов долларов в совокупном объеме за 2025 год — примерно 29.3% от всей глобальной деривативной активности.

На практике почти $30 из каждых $100, торгуемых по всему миру, проходили через Binance, укрепляя его позицию в качестве основного центра ликвидности в отрасли.

Каждый зарегистрировал от $8,2 триллиона до $10,8 триллиона в годовом объеме деривативов. В совокупности эти четыре платформы составили 62,3% от общего мирового рыночного доли, что иллюстрирует высокий уровень концентрации среди основных площадок.

Институциональные каналы способствуют структурному росту

CoinGlass отметил, что рост деривативов в 2025 году все больше определялся институциональными путями, включая:

Крипто ETF

Рынки опционов

Соответствующие фьючерсные продукты

Этот сдвиг помог ускорить активность на Чикагской товарной бирже (CME), которая уже обогнала Binance по открытому интересу в фьючерсах на Bitcoin в 2024 году и еще больше укрепила свою роль в 2025 году.

Рынок деривативов постепенно отходил от чисто розничной модели с высоким кредитным плечом к более сложной смеси хеджирования, базисной торговли и стратегий, связанных с ETF.

Колебания открытого интереса раскрывают растущий системный риск

Несмотря на взрывные объемы торгов, позиции по деривативам оставались волатильными на протяжении всего года.

Глобальный открытый интерес упал до минимального уровня 2025 года ~$87 миллиардов после первого квартала снижения кредитного плеча

Он затем стремительно вырос до рекордного уровня в $235,9 миллиарда 7 октября

Резкая переоценка в начале четвертого квартала стерла более $70 миллиардов, примерно треть общего открытого интереса, в результате быстрого снижения кредитного плеча

Даже после этого шокового события, открытый интерес на конец года составил $145,1 миллиарда, что на 17% выше, чем в начале года, подчеркивая растущие масштабы рынка, несмотря на повторяющиеся стрессовые события.

Шок ликвидации в октябре обнажает риски «проводки» рынка

Самый серьезный стресс-тест пришелся на начало октября. CoinGlass оценивает общие вынужденные ликвидации в 2025 году примерно в $150 миллиардов, при этом значительная часть сосредоточена всего за два дня.

10 и 11 октября ликвидации превысили $19 миллиардов, при этом 85%–90% пришли из длинных позиций, поскольку трейдеры, ставившие на рост цен, были быстро ликвидированы.

CoinGlass связал крах с повышенным макроэкономическим риском после заголовков о торговой политике, включая объявление Дональда Трампа о 100% тарифах на китайский импорт, что толкнуло рынки в резкий режим «бегства от риска».

Рынок деривативов становится более сложным — и более хрупким

CoinGlass предупредил, что хотя рынки деривативов и стали более зрелыми, они также стали более взаимосвязанными и хрупкими.

«Экстремальные события, которые вспыхнули в 2025 году, наложили стресс-тесты беспрецедентного масштаба на существующие механизмы маржи, правила ликвидации и пути передачи рисков между платформами», - говорится в отчете.

Глубже цепочки кредитного плеча, более жесткие корреляции и более быстрое распространение рисков между биржами означают, что, хотя ликвидность расширилась, риски хвоста возросли наряду с ней.

Перспектива: Более крупный рынок, более высокие ставки в 2026 году

Рост на $86 триллионов в объеме крипто-деривативов отмечает веху для отрасли, отражая ее эволюцию в глобальный финансовый рынок с институциональной глубиной. В то же время повторяющиеся шоки ликвидации подчеркивают необходимость улучшения контроля рисков, поскольку кредитное плечо, сложность и капитал продолжают расти.

По мере того как криптовалюта движется к 2026 году, деривативы останутся центральными для открытий цен — но также основным каналом, через который распространяются волатильность и системный стресс.