Сейчас по биткоину наблюдается интересное сочетание сигналов, которые на первый взгляд могут казаться противоречивыми. Разберём их спокойно и без лишних эмоций.

Коэффициент Шарпа по BTC

Коэффициент Шарпа показывает, получаем ли мы адекватную доходность за тот риск, который берём на себя. Проще говоря, оправдан ли риск текущей волатильности.

Сейчас Шарп находится в глубоко отрицательной зоне. Это означает высокую волатильность при слабой доходности. Исторически такие фазы возникают в периоды сильного стресса и капитуляционных настроений. В прошлом именно такие зоны часто совпадали с благоприятными периодами для долгосрочного накопления, а не для активной торговли.

RSI и затяжная коррекция

Минимум RSI в текущей коррекции опустился до 23, что даже ниже уровня начала 2025 года. Мы уже более 80 дней находимся ниже 55 RSI — это говорит о затяжной фазе слабости, а не о резком обвале.

Для новичков важно понимать: такие длительные периоды «слабого RSI» чаще относятся к фазе выматывания рынка, когда интерес снижается, а не к фазе паники.

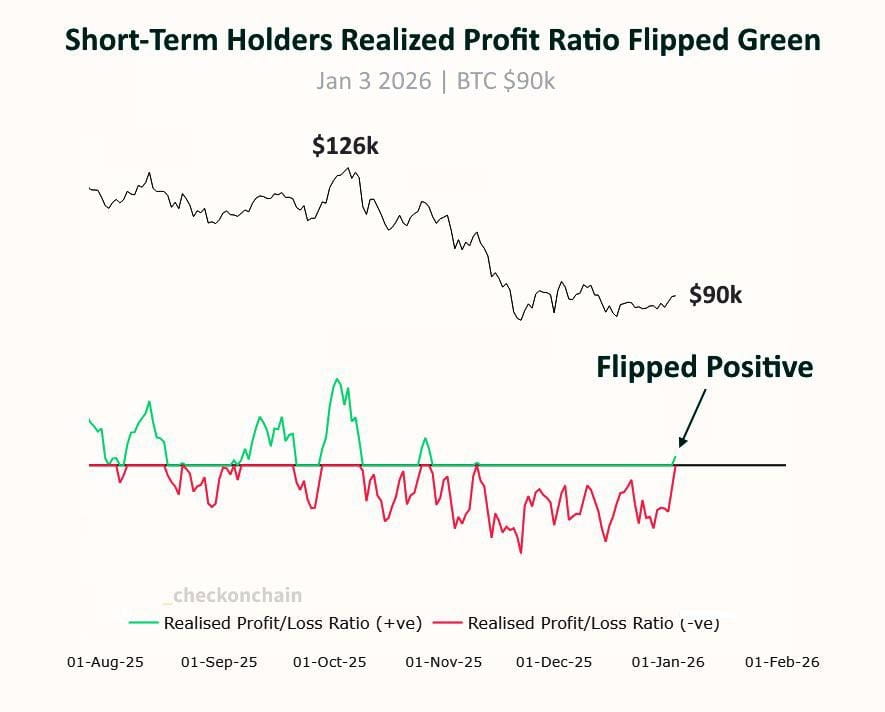

Поведение краткосрочных держателей

На уровне около 90 000 долларов краткосрочные держатели впервые за долгое время начали фиксировать прибыль. Это нормальный признак бычьего рынка: когда даже новые покупатели могут выходить в плюс, структура тренда остаётся здоровой.

При этом это не означает начало импульсного роста — скорее подтверждение того, что рынок ещё не сломан.

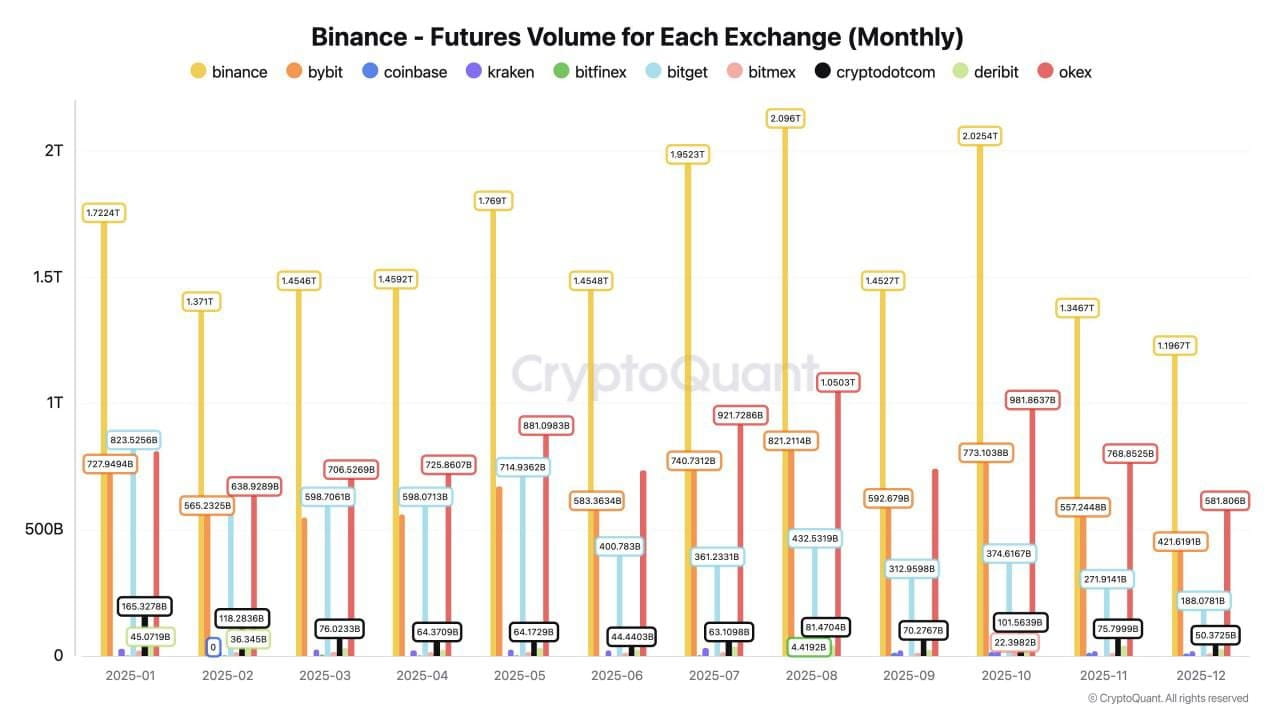

Ликвидность на деривативах

Объёмы торгов на рынке производных инструментов заметно снизились. Декабрь стал одним из самых слабых месяцев по активности трейдеров с плечом. Это говорит о снижении спекулятивного давления и уменьшении риска резких ликвидаций.

Часто именно после таких фаз «затишья» рынок постепенно готовится к следующему движению.

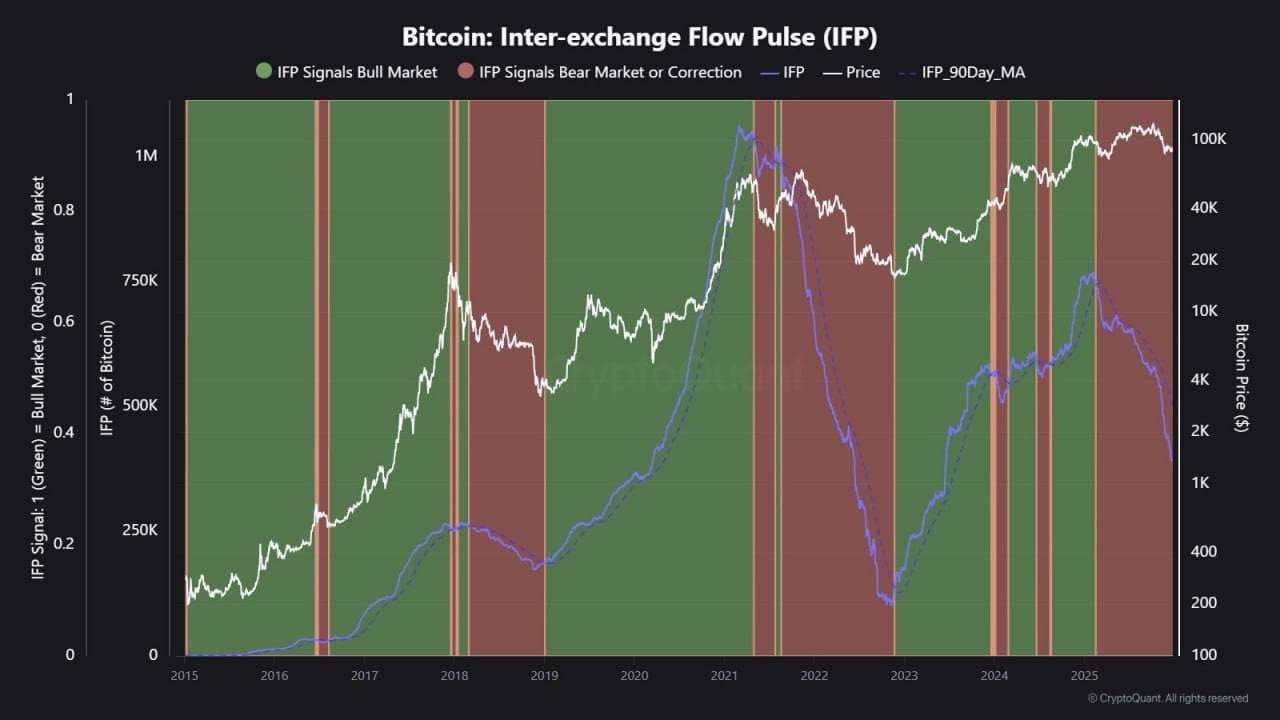

Индекс межбиржевых потоков (IFP)

Этот индикатор показывает, перетекает ли BTC в сторону деривативов или, наоборот, уходит от риска. Пока он не перешёл в уверенную зелёную зону, говорить о полноценном развороте рано. Но такие индикаторы обычно разворачиваются уже после фазы давления, а не в её начале.

Вывод

Текущая картина больше похожа на фазу охлаждения и перераспределения, чем на окончание цикла. Рынок выглядит уставшим, ликвидность снижена, настроения сдержанные — именно в таких условиях чаще формируются среднесрочные и долгосрочные возможности.

Для новичков сейчас важнее не пытаться угадывать дно или торговать каждый импульс, а понимать контекст: это фаза терпения, а не быстрых решений.