Общий рынок

Биткойн консолидируется, в то время как драгоценные металлы растут

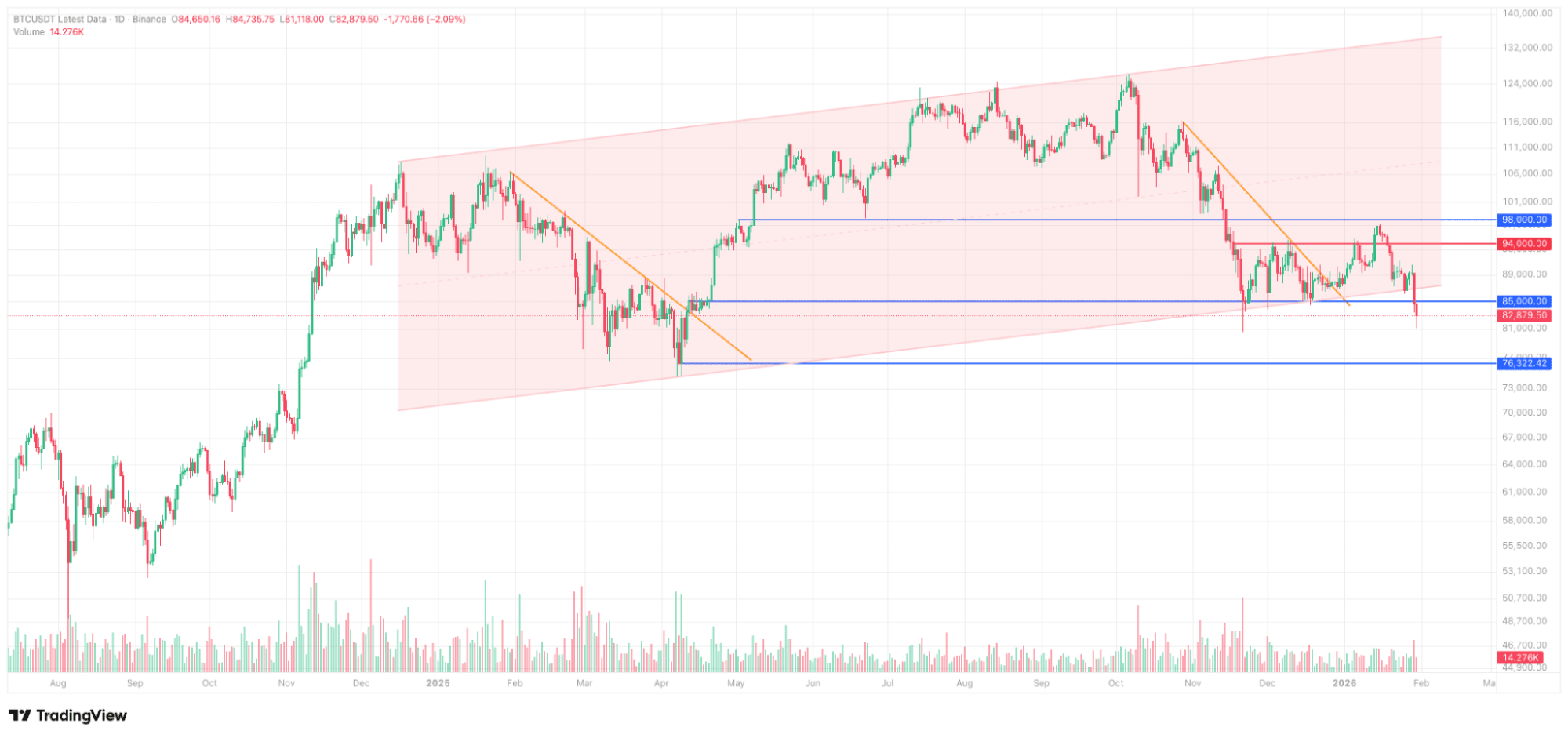

Как мы отметили в нашем недавнем анализе, Биткойн многократно тестировал нижнюю границу своего установленного канала с середины ноября, после того как он опустился ниже психологического порога в $100,000. Хотя эти тесты вызвали краткосрочные отскоки, они еще не привели к устойчивому развороту. Эта постоянная слабость увеличила вероятность краткосрочного прорыва.

В отличие от вялой динамики криптовалютного рынка, драгоценные металлы за последние два месяца показали выдающиеся результаты. Золото и серебро достигли последовательных исторических максимумов с волатильностью, напоминающей криптоактивы. Интересно, что этот бычий настрой и импульс, вызванный FOMO, не распространились на Биткойн, так называемое "цифровое золото", который остается чувствительным к макроэкономическим ветрам, включая тарифные объявления президента Трампа, направленные против торговых партнеров из ЕС и Канады.

Многофакторная распродажа в четверг

После публикации отчетности Microsoft в среду произошли заметные движения на рынке. Несмотря на то, что компания превзошла консенсус по выручке и EPS, высокий прогноз капитальных затрат вызвал у инвесторов опасения по поводу доходности инвестиций в AI. Акции MSFT упали примерно на 10% в четверг, оказав давление на большинство акций, связанных с AI, с Meta в качестве заметного исключения.

В то же время нарастающая геополитическая напряженность между США и Ираном привела к бегству в безопасные активы, что резко повысило цены на нефть, золото (временно достигнув $5,600) и серебро (превысив $120). Параболическое ценовое движение предполагало потенциальный всплеск, который проявился, когда оба металла впоследствии скорректировались на 8-10%, добавив давления на более широкий рынок.

Биткойн и более широкий крипто-рынок остро восприняли эти негативные факторы, решительно пробив уровень поддержки в $84,000, который мы ранее выделяли как критический. Неспособность быстро восстановить этот порог открыла пространство для снижения к уровню поддержки в $80,000 и даже к минимальному значению в $74,600, отмеченному в апреле 2025 года.

Наш рыночный прогноз

Краткосрочная перспектива

Текущие условия остаются сложными, с ускорением ликвидаций длинных позиций, что приводит к распродаже. Биткойн демонстрирует повышенную корреляцию с акциями технологий США в периоды избегания рисков, в то время как устойчивые оттоки из крипто ETF подчеркивают смену в сторону инвестиций, ориентированных на AI. Примечательно, что несколько майнеров Биткойна перепрофилируют инфраструктуру для AI и высокопроизводительных вычислительных задач — что отражено в снижении сложности майнинга более чем на 4% за последние 30 дней. Это сигнализирует о временном изменении капитала и нарратива в сторону крипто.

Долгосрочный прогноз

Мы остаемся настроены позитивно по отношению к Биткойну и цифровым активам на длительном горизонте. Несколько структурных факторов способствуют нашей точке зрения: улучшение глобальных условий ликвидности, инновационные крипто-приложения в PayFi и реальные активы набирают популярность, потенциальный эффект от импульса драгоценных металлов в условиях ослабления доллара и значительный прогресс в регулировании как в США, так и за границей. Мы считаем, что эти факторы в конечном итоге восстановят приток капитала и восходящий импульс в криптоэкосистеме.

Макроэкономика в одном взгляде

Еженедельные макроэкономические итоги (22 января - 28 января 2026 года)

Четверг, 22 января 2026 года

ВВП США увеличился на 4.4% (в квартальном исчислении) в III квартале 2025 года, превысив консенсусные прогнозы в 4.3% и ускорившись по сравнению с ростом во II квартале в 3.8%

Первичные заявки на пособие по безработице в США составили 200,000, ниже прогноза в 209,000, в то время как продолжающиеся заявки сократились до 1,849,000 с 1,875,000, сигнализируя о устойчивости рынка труда после недавнего снижения ставок Федеральной резервной системой.

Индекс цен PCE и основной индекс PCE в США оба зарегистрировали рост на 2.8% в годовом исчислении в ноябре, в соответствии с рыночными ожиданиями

Пятница, 23 января 2026 года

Национальный базовый индекс потребительских цен Японии вырос на 2.4% в годовом исчислении в декабре, замедлившись по сравнению с ростом на 3.0% в ноябре

Банк Японии сохранил свою процентную ставку на уровне 0.75%, как и ожидалось

Банк Японии пересмотрел свой прогноз экономического роста на FY2025 (заканчивающийся в марте 2026 года) вверх до 0.9% с 0.7%, и повысил свой прогноз ВВП на FY2026 до 1.0% с 0.7%

Понедельник, 26 января 2026 года

Заказы на товары длительного пользования в США увеличились на 5.3% в месяц в ноябре, превысив консенсус-прогноз в 3.1%

Вторник, 27 января 2026 года

Индекс потребительской уверенности Конференц-борда снизился до 84.5 в январе с 94.2 в декабре, не дотянув до оценки в 90.6

Среда, 28 января 2026 года

Банк Канады удерживал свою процентную ставку на уровне 2.25%, что соответствует рыночным ожиданиям

Федеральная резервная система сохранила процентную ставку по федеральным фондам на уровне 3.75%, в соответствии с прогнозами. Во время последующей пресс-конференции председатель Пауэлл воздержался от предоставления конкретных указаний по будущему движению ставки, отказался комментировать волатильность USD и избегал комментариев по вопросам, связанным с администрацией.