Nur Fakten → Schlussfolgerungen zur Struktur → Risiken.

1) ETF-Flüsse: BTC / ETH / SOL

1. Zusammenfassung (1–2 Zeilen)

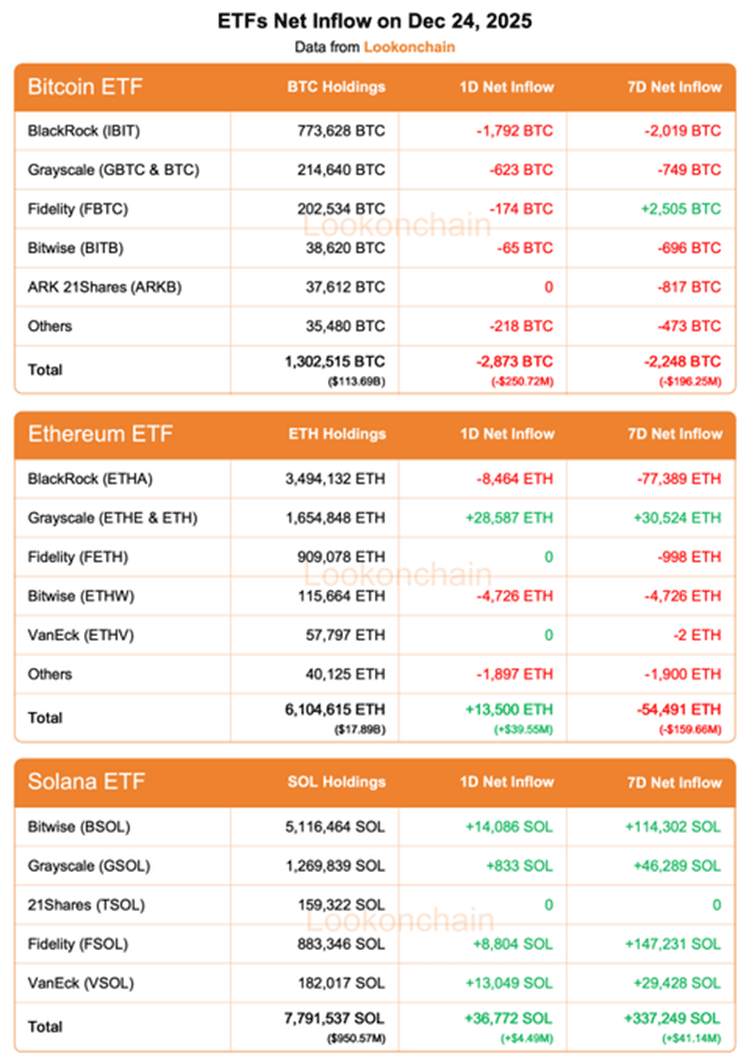

BTC ETF: Abfluss −2 873 BTC ($250,72 Mio.) pro Tag und −2 248 BTC ($196,25 Mio.) pro Woche.

ETH ETF: Zufluss +13 500 ETH ($39,55 Mio.) pro Tag, aber Woche −54 491 ETH ($159,66 Mio.).

SOL ETF: Zufluss +36 772 SOL ($4,49 Mio.) pro Tag und +337 249 SOL ($41,14 Mio.) pro Woche.

2. Was bedeutet das für den Markt (ehrlich)

BTC: negativer Fluss von ETFs = institutionelle Unterstützung schwächer, der Markt "sieht" sich leichter und schlägt Hebel.

ETH: Der Tagesplus hebt den wöchentlichen Minus nicht auf → der Hintergrund bei ETH bleibt schwächer als es nach 1 Tag scheint.

Altcoins/Liquidität: SOL - klarer Führer beim Zufluss → Kapital geht in selektive Beta-Wette, nicht "in den gesamten Markt".

Risikobereitschaft: mäßig und punktuell (SOL), bei BTC/ETH - Vorsicht.

3. Realer Effekt

Effekt: mäßig.

Kurzfristig: Druck/Rauschen bei BTC und ETH höher, SOL könnte besser abschneiden.

Mittelfristig: wichtiger sind die wöchentlichen Flüsse (BTC und ETH dort minus) → Struktur "kaufen nicht alles".

4. Risiken der Nachricht

Risiko "dünner Liquidität" (Feiertage) + negative Flüsse → leichter, den Preis zu Stopps zu ziehen.

Falsche Bewegungen sind wahrscheinlich: der Markt nimmt Liquidität, bevor er eine Richtung zeigt.

5. Ergebnis zur Nachricht (1 Satz)

ETF-Flüsse verstärken den Modus des selektiven Marktes: BTC/ETH unter Druck von Flüssen, SOL erhält rotierenden Nachfragedruck.

2) BlackRock → Coinbase Prime (IBIT/ETHA)

1. Zusammenfassung

Überweisung von 2 292 BTC (~$199,8 Mio.) und 9 976 ETH (~$29,23 Mio.) zu Coinbase Prime.

Frühere ähnliche Übersetzungen am 17. und 22. Dezember insgesamt > $1 Mrd (laut Ihrem Block).

2. Was bedeutet das für den Markt

Für BTC/ETH: solche Übertragungen werden oft für Liquiditätsoperationen von ETFs verwendet (Abwicklung von Rückkäufen/Rebalancen), und der Markt sieht dies als potenziellen Druck.

Für die Struktur: verstärkt die "Nervosität" im Spot, insbesondere bei bereits schwachen Flüssen von BTC/ETH ETFs.

3. Realer Effekt

Effekt: mäßig, aber schnell (Einfluss auf Erwartungen).

Kurzfristig: erhöht die Wahrscheinlichkeit, dass Niveaus durchbrochen werden.

Mittelfristig: ohne Fortsetzung der Kette (zusätzliche Einlagen/Wachstum der Börsenreserven) strukturell keinen Trend festgelegt.

4. Risiken der Nachricht

Volatilität um Niveaus, wo Hebel stehen.

Der Markt kann "Liquidität sammeln" bei negativem Sentiment, ohne es durch reale Verkäufe zu bestätigen.

5. Ergebnis

Die Nachricht verstärkt die Erwartungen an Druck auf BTC/ETH, ändert aber ohne Bestätigung durch Verkäufe nicht die Struktur selbst.

3) Arthur Hayes: Rotation von ETH zu DeFi

1. Zusammenfassung

Depositiert 682 ETH (~$2 Mio.) bei Binance zum Verkauf.

In einer Woche: verkaufte 1 871 ETH ($5,53 Mio.).

Gekauft: 1,22 Mio. ENA ($257,5 Tausend), 137 Tausend PENDLE ($259 Tausend), 132 Tausend ETHFI ($93 Tausend).

2. Was bedeutet das für den Markt

ETH: das ist zusätzlicher "bärischer Lärm" im Kontext des wöchentlichen Abflusses von ETH ETFs (−54 491 ETH / −$159,66 Mio.).

Altcoins/Liquidität: Wette auf DeFi-Beta (ENA/PENDLE/ETHFI) - Zeichen der Suche nach hoher Volatilität, aber kein Signal "Markt ist bullisch geworden".

Risikobereitschaft: punktuell, im Sektor.

3. Realer Effekt

Effekt: schwach–mäßig.

Kurzfristig: könnte das Interesse an ausgewählten DeFi-Token anheizen.

Mittelfristig: wichtig, ob dies ein massenhaftes Muster unter großen Akteuren wird, nicht ein Einzelfall.

4. Risiken der Nachricht

Die Menge kauft "schlaue Geld" spät → tritt in DeFi bei lokalem Impuls ein und erhält einen Rückgang.

Bei ETH Risiko einer verstärkten Druckphase in Momenten schwacher Liquidität.

5. Ergebnis

Die Nachricht unterstützt die Rotation zu ETH → DeFi-Beta, was den Druck auf ETH kurzfristig erhöht.

4) Santiment: Struktur der BTC-Halter

1. Zusammenfassung

Wallets mit mindestens 1 BTC: Rückgang um 2,2% vom Höchststand im März 2025: 996 320 → 974 380.

Gruppe >1 BTC hat +136 670 BTC angesammelt.

Widerspruch: Wale verkauften 36,5 Tausend BTC (~$3,37 Mrd).

2. Was bedeutet das für den Markt

BTC: Umverteilung von Kleinanlegern zu Großanlegern → Konzentration steigt.

Das ist kein "Wachstumsignal", es ist ein Struktur-Signal: Große verwalten das Angebot stärker → Bewegungen könnten heftiger sein.

3. Realer Effekt

Effekt: mäßig, aber nicht "nur für eine Kerze".

Kurzfristig: fast neutral.

Mittelfristig: erhöht die Wahrscheinlichkeit von Volatilität um Schlüssel-Niveaus.

4. Risiken der Nachricht

Der Markt kann "sägen": bei steigenden Preisen abladen und tiefer zurückkaufen.

Trader-Fehler: Ansammlung als Garantie für eine Wende ansehen.

5. Ergebnis

Die Nachricht gibt keine Richtung vor, bestätigt jedoch das Wachstum der BTC-Konzentration und das Potenzial für schärfere Bewegungen an Niveaus.

5) Makro-Fundament: Metalle + US-Wachstum

1. Zusammenfassung

Silber > $70, Gold ~$4 500, Kupfer ~$12 000/t.

BTC etwa −30% vom Höchststand (laut Ihrem Block).

USA: BIP-Wachstum Q3 4,3% gegenüber Prognose 3,3%.

El Salvador: BIP-Wachstum ~4% (laut Ihrem Block).

2. Was bedeutet das für den Markt

Starke Metalle = Nachfrage nach "harten Anlagen/Absicherung".

Ein starkes BIP in den USA senkt die Erwartungen an schnelle Zinssenkungen → Risikoanlagen erhalten einen strafferen Liquiditätsrahmen.

Für Krypto äußert sich das oft nicht in "Fällen/Wachstum", sondern im Modus selektiver Liquidität.

3. Realer Effekt

Effekt: mäßig (Hintergrund).

Kurzfristig: verstärkt die Vorsicht.

Mittelfristig: wirkt über Erwartungen an Zinsen/Liquidität.

4. Risiken der Nachricht

Den Marktanalyse durch Makro-Überschriften ersetzen.

Bei dünner Liquidität beschleunigt jede "Makro-Schreckenmeldung" die Ausflüge.

5. Ergebnis

Makro-Fundament verstärkt den Modus der Vorsicht und selektiven Liquidität für Risiko.

6) Liquidität: USDC / Stablecoins / ETF-Flüsse (Glassnode)

1. Zusammenfassung

Circle: Ausgabe von USDC $1,5 Mrd pro Woche, einschließlich $500 Mio. heute.

Marktkapitalisierung der Stablecoins: $310 Mrd (Rekord).

Glassnode: Nettozuflüsse von ETFs für BTC und ETH sind seit Anfang November negativ.

2. Was bedeutet das für den Markt

Stablecoins = Treibstoff, aber nicht Richtung.

Gleichzeitig negative ETF-Flüsse von BTC/ETH = institutionelle Nachfrage schwächer, das bedeutet, dass "Treibstoff" vorerst nicht in nachhaltige Käufe umgewandelt wird.

3. Realer Effekt

Effekt: mäßig.

Kurzfristig: erhöht das Potenzial für scharfe Bewegungen (Liquidität vorhanden), aber der Markt könnte zuerst "ausgeschüttelt" werden.

Mittelfristig: positiv nur bei Bestätigung durch Spot-Nachfrage/Wende der Flüsse.

4. Risiken der Nachricht

Fehler: "mint = Bulle".

Bei schwachen ETF-Flüssen nimmt der Markt oft zuerst Liquidität von Hebeln.

5. Ergebnis

Liquidität in Stablecoins hoch, aber institutionelle Nachfrage nach BTC/ETH über ETFs schwächer - Struktur bleibt nervös.

7) Deribit: Ablauf von Optionen (BTC/ETH)

1. Zusammenfassung

Am Freitag um 08:00 UTC laufen Optionen ab: 267 000 BTC, nominal $23,48 Mrd.

Maximaler Schmerz BTC: $96 000, Put/Call 0,37.

Maximaler Schmerz ETH: $3 100, nominal $3,8 Mrd, Put/Call 0,45.

2. Was bedeutet das für den Markt

Ein Ablauf solcher Größenordnung verstärkt den "Magneten" zu den Schlüssel-Strike-Preisen und erhöht die intraday Volatilität.

Vor dem Hintergrund dünner Liquidität sieht das oft wie eine Säge + Ausflüge aus.

3. Realer Effekt

Effekt: stark (kurzfristig), mittelfristig - neutral.

Kurzfristig: erhöhte Wahrscheinlichkeit scharfer Spitzen.

Mittelfristig: ändert den Trend nicht ohne Bestätigung durch Flüsse/Spot.

4. Risiken der Nachricht

Falsche Durchbrüche an Niveaus vor dem Ablauf.

Liquiditätssammlung an Stopps und Liquidationen rund um Schlüsselpreise.

5. Ergebnis

Ablauf - Haupttreiber der kurzfristigen Volatilität, der Markt wird Liquidität um Schlüssel-Niveaus sammeln.

6) Ergebnis ALLER Nachrichten des Tages (gesamt)

Allgemeine Richtung des Tages: Markt selektiv und derivativ.

Bei BTC/ETH: ETF-Flüsse im Minus (BTC Tag/Woche; ETH Woche), plus "Nervosität" von den Übertragungen von BlackRock.

Bei SOL/DeFi: sichtbar, wie Risiko fließt (SOL ETF im Plus; Hayes geht in DeFi-Beta).

Zur Liquidität: Stablecoins auf Rekord ($310 Mrd) + Ausgabe von USDC ($1,5 Mrd/Woche) - es gibt Treibstoff, aber bisher nicht durch nachhaltige Nachfrage in BTC/ETH ETFs bestätigt.

Hauptauslöser kurzfristig: Ablauf bei Deribit (267k BTC, maximaler Schmerz $96k; maximaler Schmerz ETH $3100).

Was ist heute für den Trader wichtig:

nicht "raten", sondern von Niveaus arbeiten und verstehen, dass der Markt sägen und auslöschen wird vor/rund um den Ablauf bei schwachen Flüssen für BTC/ETH.

#strategy #CryptoTrading #Altcoins #CryptoNews

⚡ Strategien: LONG / SHORT, SPOT - wie sich der Markt bewegt und wo man einsteigen sollte -@INVESTIDEAUA