近期,比特币价格在历史高位下方持续震荡,市场对后市走向的分歧日益加剧。两家知名机构相继发布看空报告,但与此同时,华尔街巨头与顶尖风投却提供了截然不同的分析视角。本文将梳理各方核心论点,剖析市场深层次变化。

一、看空阵营:需求枯竭与技术破位

以链上数据分析闻名的CryptoQuant和以策略分析见长的Fundstrat不约而同地发出了看空警告,其核心论据均指向需求增长的停滞和关键支撑的破位。

1. CryptoQuant:需求周期见顶,明确宣布熊市开启

在12月20日发布的报告中,CryptoQuant直言不讳地指出:比特币需求增长已显著放缓,这标志着市场正在向熊市过渡。

● 需求浪潮已过:报告分析,自2023年以来推动价格上涨的三波主要现货需求——美国现货ETF推出、2024年美国总统大选结果、以及上市公司将比特币纳入财政储备的风潮——其动能已经基本释放。自2025年10月初以来,需求增长已持续低于趋势水平。

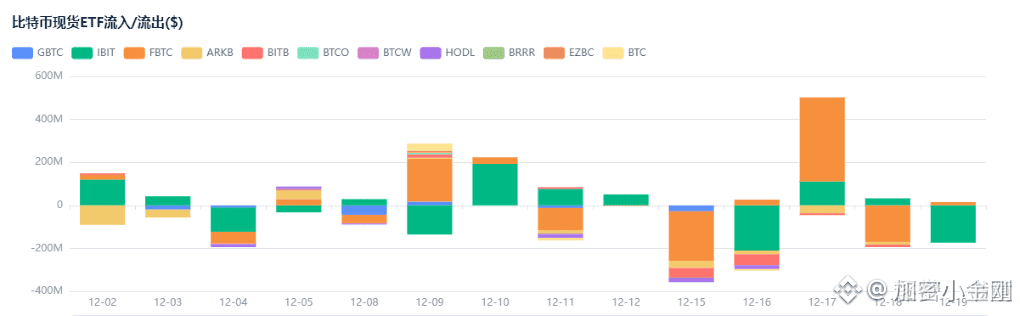

● 机构行为逆转:一个关键的微观证据是,美国现货比特币ETF在2025年第四季度已转为净卖出,持仓量减少了约2.4万枚比特币。这与2024年同期的强劲净买入形成鲜明对比。同时,持有100至1000枚比特币的地址(通常包含ETF和上市公司)增长也低于趋势,此现象与2021年底熊市开启前的情况类似。

● 衍生品市场降温:永续期货合约的365日移动平均资金费率已降至2023年12月以来的最低水平。从历史上看,资金费率的持续下降反映市场维持多头头寸的意愿降低,这是熊市环境的典型特征,而非牛市。

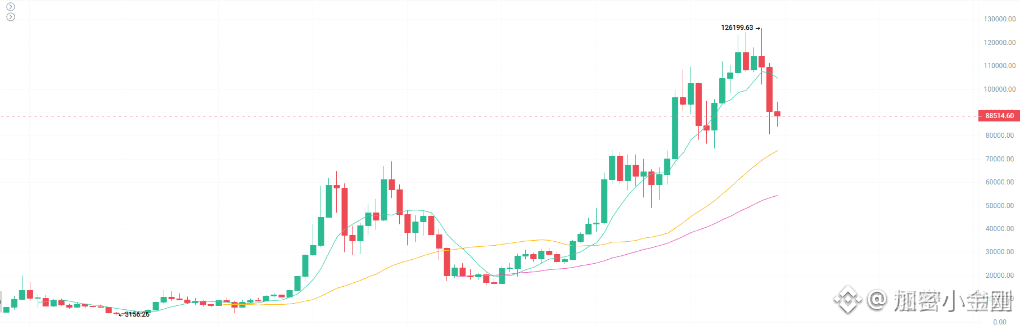

● 关键技术位失守:比特币价格已跌破其365日移动平均线(动态支撑位),这在历史上常被视为牛市与熊市的分界线。

基于上述判断,CryptoQuant给出了具体的价格预测:中期支撑位在7万美元附近。若下跌趋势持续,长期来看,比特币的熊市底部通常与“已实现价格”(当前约5.6万美元)重合,这意味着从近期高点最大可能回落约55%——尽管如此,这仍可能是有记录以来最小的熊市回撤幅度。

2. Fundstrat:预期深度回调,为下半年布局提供机会

Tom Lee旗下的Fundstrat全球顾问公司,其数字资产策略主管Sean Farrell在提供给内部客户的《2026年加密货币展望》中,同样预测市场将在短期内面临压力。

● 回调目标明确:报告预测,2026年上半年比特币可能回落至60,000-65,000美元区间。其他主要加密货币也将面临重挫:以太坊(ETH)可能跌至1,800-2,000美元,Solana(SOL)可能跌至50-75美元。

● 短期防守,长期乐观:Farrell认为,这次回调将为2026年年底前的布局提供更有吸引力的入场机会。他对比特币和以太坊的年底目标依然看好,分别设定在约11.5万美元和4500美元。他建议,如果这一回调预测未能实现,投资者也应保持防御姿态,等待趋势走强的确认信号。

有趣的是,这与该公司联合创始人Tom Lee本人在公开场合“押注1月份比特币和以太坊将创新高”的乐观表态存在矛盾,凸显了市场内部对短期走势的巨大分歧。

二、看多/中性阵营:机构化进程中的“黄金坑”?

与上述悲观论调相反,传统金融巨头和部分风险投资机构从更宏观的周期和资金流向出发,得出了不同的结论。

1. 花旗银行:基准目标14.3万美元,牛市潜力巨大

就在CryptoQuant发布看空报告的同一天,花旗银行的分析师给出了一个涵盖多情景的预测,其基准预期远高于当前价位。

● 三种情景预测:花旗将比特币未来12个月的基准价格定为143,000美元。同时给出了乐观情景189,000美元和悲观情景78,500美元。

● 核心驱动力:报告强调,预期的ETF资金持续流入和监管环境的明朗化是主要上行驱动因素。报告指出,若比特币突破关键技术位(如50日移动平均线),可能打开上行空间。值得注意的是,其悲观情景的78,500美元与CryptoQuant提到的7万美元中期支撑位大致相当,表明不同机构对关键支撑的判断存在共识。

2. IOSG Ventures:当前是“机构积累期”,非牛市顶峰

顶尖加密货币风险投资机构IOSG的创始合伙人Jocy Lin在社交平台发表的观点,提供了一个颠覆性的周期视。

● 范式转变:Jocy认为,2025年标志着加密市场发生了根本性的结构转变,即从散户投机主导转向机构资产配置主导。核心数据显示,机构持有占比已达24%,而散户则大幅退出。

● “越跌越买”的机构逻辑:他指出,当前阶段并非“牛市顶峰”,而是“机构积累期”。机构在高位持续买入,看的是未来数年的周期,而非短期价格。因此,尽管2025年比特币价格年线收跌,但现货比特币ETF却录得了约250亿美元的巨额净流入。

● 政策驱动的行情展望:基于美国政治周期,他预测2026年上半年将处于“政策蜜月期”,由机构和政策驱动市场走牛,目标区间在12万至15万美元。下半年的政治不确定性会增加市场波动。

三、机构KOL观点分歧与市场结构洞察

除了专业研报,一些具有机构背景或巨大市场影响力的关键意见领袖(KOL)的观点也值得关注。

● 宏观与KOL影响力:MicroStrategy CEO Michael Saylor因其公司持续巨量增持比特币的行为和坚定看多的言论,已被业内公认为“终极KOL”,其言论显著影响市场情绪和交易量。

● 山寨币估值警示:资管公司VanEck的投资组合经理Pranav Kanade在早前的分享中曾指出一个深层问题:目前构成山寨币市场的大部分资产估值被严重高估,缺乏长期价值。这暗示如果市场整体转熊,山寨币可能面临比比特币更剧烈的调整,投资者需警惕风险。

四、总结:市场正处于复杂博弈与结构重塑阶段

综合各方观点,可以清晰地看到当前市场正处于一个复杂博弈和结构重塑的阶段:

● 短期共识与长期分歧:对于短期(未来3-6个月),多家机构都承认市场面临回调压力,6.5万至7.5万美元区间被普遍视为重要的中期支撑带。但对于长期(12个月及以上),分歧巨大,从看跌至5.6万美元到看涨至18.9万美元,跨度惊人。

● 数据解读的差异:同样的数据被赋予了不同的叙事。看空者将ETF净流出和价格跌破年线视为需求枯竭和熊市开端的证据。而看多者则将价格下跌中的巨额ETF净流入和机构持币比例上升,解读为市场结构健康化、长期基石加固的信号。这种分歧本质上是“周期顶点论”与“机构化中期论”的碰撞。

● 投资逻辑的变迁:IOSG合伙人Jocy的观点极具启发性,他指出旧周期的估值逻辑可能正在失效。当定价权从散户手中逐步移交至遵循不同考核周期和风险偏好的机构手中时,市场的波动模式和顶底特征都可能发生变化。当前的震荡,可能不再是简单的牛熊转换,而是新旧市场结构交替中的阵痛。

对于投资者而言,在如此纷繁的观点和信号中,或许更应回归本质:审视自身的投资周期与风险承受能力,理解市场正在发生的结构性变化,避免简单套用历史模式,并在巨大的不确定性中保持足够的灵活性。#加密市场观察 #比特币流动性 #巨鲸动向 #比特币走势分析