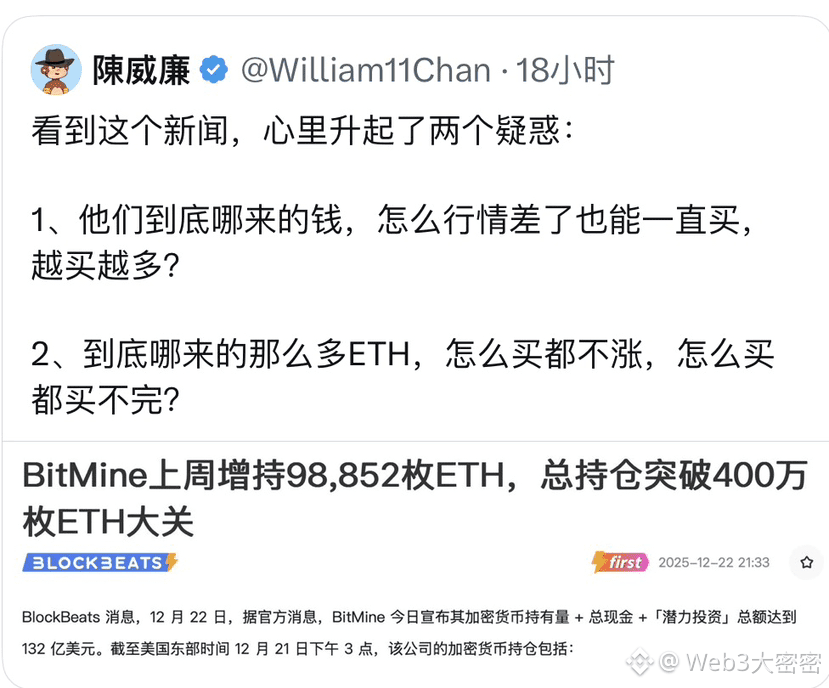

估计大部分人都存在这样疑问🤔❓

来解释一下这的两个疑惑:

第一个问题:行情如此差,钱💰到底哪来?

-融资机制:ATM股权发行作为“无限弹药”来源:

BitMine通过At-The-Market (ATM) 股权发行计划融资,这是他们资金的主要来源。早在2025年8月,他们就通过SEC备案了一个200亿美元的ATM计划,加上6-7月的45亿美元融资,总潜在资金达245亿美元。

ATM的巧妙在于,它允许公司在二级市场随时出售股票筹钱,而非固定价格发行。这意味着即使股价低迷(BMNR股价已跌81%),他们也能根据需要分批卖出股票,交易量每天仍有10-20亿美元,支持持续买入ETH。

🌟TOMLEE巧妙之处:在牛市高点备案大额计划,然后在熊市低价执行,避免了市场时机不对称的问题。第一个疑问“钱从哪来”正是针对此——不是无限印钱,而是通过股票稀释股东权益来“印”资金。目前他们已用150亿美元成本持有约400万ETH(平均成本约3900美元/枚),还有近100亿美元潜在资金可动用。

第二个问题:为什么买了这么多, $eth 不涨?

#Bitmine $ETH ETH积累策略:OTC买入 + 潜在市场操纵

🌟核心操作:BitMine主要通过场外交易 (OTC) 买入ETH,OTC不直接进入公开市场,避免了供给压力。他们也可能结合“砸盘”手法:比如计划买200万枚ETH,先场外买10万枚,然后转1万枚到交易所卖出压价,循环操作以低价积累更多(这种“吸筹方式”)。

- 为什么不涨:ETH无固定上限(虽有燃烧机制,但可增发),加上市场深度大,BitMine的买入(占供应3.37%)虽巨量,但分散执行不会立即推高价格。此外,如果他们在低迷期买入,整体市场情绪弱,也抑制了价格反弹。

- 额外杠杆:他们将部分ETH用于 staking(质押)赚取收益率,并计划用ETH作为抵押品获取结构性信贷,进一步放大持有。同时,BitMine不止是囤积,还计划投资推动Ethereum采用的项目(如桥接华尔街与加密的业务),以提升ETH长期价值。

😈TOMLEE高明之处

这是一种“机构级暴露于 #Ethereum”的长期赌注:用廉价股权融资买低价资产,赌ETH未来大涨(类似MSTR的BTC策略)。

重要一点‼️他提前布局——牛市备案,熊市执行,避免了资金短缺。

目前BitMine是全球最大ETH金库(第二大整体加密金库,仅次MSTR的BTC),增强了其叙事吸引力,潜在吸引更多机构跟进。

✍️操作手法聪明,但这也是高风险的举动:依赖股权融资,如果股价继续崩(已跌81%,MNAV<1),融资窗口缩小;低staking收益率(当前ETH staking ~3-4%)无法覆盖机会成本;NAV溢价崩溃暴露了策略缺陷,如果ETH不反弹,可能演变为庞氏循环。

大家怎么看👀?也可以一起讨论哦👇😃💓