作者:Maryland HODL (BitBonds = Structural Innovation)

編譯:深潮TechFlow

貨幣權力的暗戰:舊秩序與新架構的正面交鋒

一場貨幣權力的鬥爭正在我們眼前上演——但幾乎沒有人真正理解其中的利害關係。以下是我對這一現象的高度猜測性解讀。

——@FoundInBlocks

在過去幾個月裏,一種模式逐漸在政治、市場和媒體中顯現。分散的新聞頭條突然開始相互關聯,市場中的異常現象看起來不再是偶然,機構行爲也變得異常激進。表面之下,似乎有更深層次的事件在醞釀。

這不是一次普通的貨幣週期波動。

這不是傳統意義上的黨派之爭。

這也不是所謂的“市場波動”。

我們正在目睹的是兩個對立的貨幣體系之間的直接對抗:

舊秩序……以摩根大通(JPMorgan)、華爾街和美聯儲(Federal Reserve)爲核心。

新秩序……以財政部(Treasury)、穩定幣(Stablecoins)以及一個以比特幣爲基礎的數字架構爲核心。

這場衝突已經不再是理論上的爭論。它是真實存在的,它正在加速,並且幾十年來首次顯露於公衆視野之中。

以下內容試圖勾勒出真正的戰場……一個大多數分析師無法看見的戰場,因爲他們依然用1970年至2010年的框架去解讀一個正在突破自身束縛的世界。

摩根大通走出陰影

大多數人認爲摩根大通(JPMorgan)只是一家銀行。這是一個誤解。

摩根大通是全球金融體系的操作臂……它是最接近美聯儲核心機制的實體,影響着全球範圍內的美元結算,同時也是傳統貨幣架構的主要執行者。

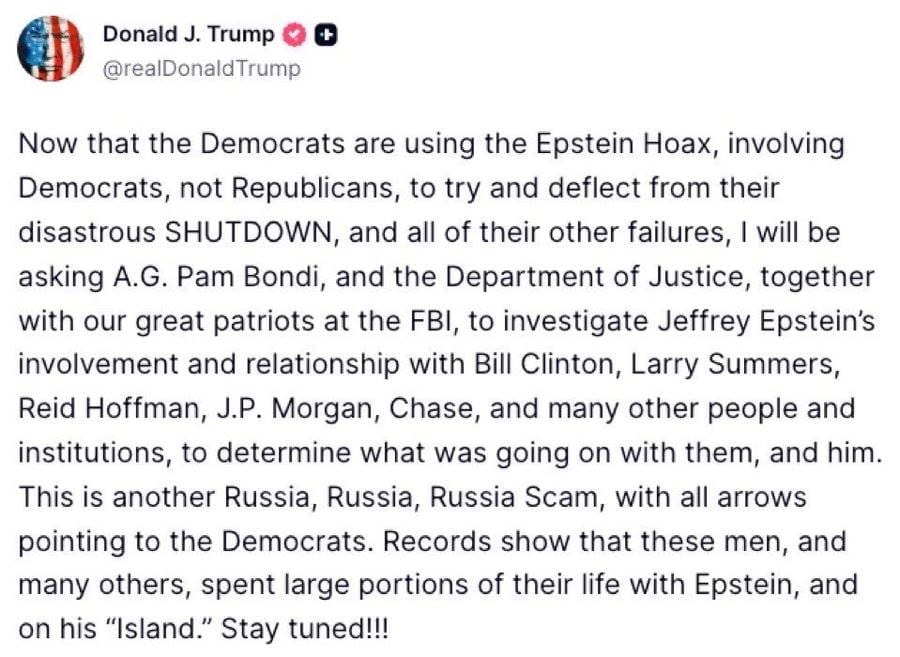

因此,當特朗普發佈關於愛潑斯坦(Epstein)網絡的帖子,並明確提到摩根大通(而非單獨指向某些個人)時,這並不是一種修辭上的誇張。他將這個體系中最核心的機構直接拉入了敘事框架之中。

與此同時:

摩根大通是對 Strategy(MSTR)進行激進做空壓力的主要推動者,而這一切正發生在比特幣的宏觀敘事威脅到傳統貨幣利益的關鍵時刻。

客戶試圖將他們的 Strategy 股票從摩根大通轉出時,報告顯示存在交割延遲,這暗示着託管壓力……這種現象通常只會在內部運作機制承受巨大壓力時出現。

(來源:https://x.com/EMPD_BTC/status/1991886467694776531?s=20)

摩根大通無論在結構上還是政治上,都處於美聯儲生態系統的戰略核心。削弱其地位,就等同於削弱整個舊貨幣體系本身。

這一切都不正常。

而這一切,都屬於同一個故事的一部分。

政府的無聲轉向:將貨幣權力歸還財政部

當媒體將注意力集中在文化戰爭等表面話題時,真正的戰略議程卻圍繞貨幣展開。

政府正在悄然努力,將貨幣發行的核心權力重新拉回美國財政部(U.S. Treasury)……通過以下方式實現:

與財政部整合的穩定幣(Treasury-integrated stablecoins)

可編程的結算軌道(Programmable settlement rails)

以比特幣儲備作爲長期抵押品(Bitcoin reserves as long-duration collateral)

這一轉變並非對現有體系的微調,而是直接替換了體系的核心權力中心。

目前,美聯儲(Fed)和商業銀行(以摩根大通爲首)幾乎壟斷了所有美元的創造和分配。如果財政部和穩定幣成爲發行和結算的中樞,銀行體系將失去權威、利潤和控制權。

摩根大通對此心知肚明。

他們完全明白穩定幣的真正意義。

他們也清楚,如果財政部成爲可編程美元的發行者,會發生什麼。

因此,他們發起反擊……不是通過新聞發佈會,而是通過市場手段:

衍生品壓力

流動性瓶頸

敘事壓制

託管延遲

以及政治影響力

這不是一場政策爭論,而是一場關乎生存的鬥爭。

比特幣:意料之外的戰場

比特幣並不是攻擊的目標……它是戰鬥的地形。

政府希望在採取任何明確行動推進一個由財政部主導的數字結算系統之前,悄然進行戰略性積累。一旦過早宣佈計劃,將引發市場的劇烈波動(gamma squeeze),推動比特幣進入“逃逸速度”(escape velocity),從而使得積累成本變得高昂且不可控。

問題在於舊體系正在使用類似黃金的壓制機制來打壓比特幣的信號:

通過涌入大量紙質衍生品(paper derivatives flooding)

大規模的合成做空(massive synthetic shorting)

認知戰(perception warfare)

在關鍵技術價位進行流動性突襲(liquidity raids at key technical levels)

在主要一級經紀商(prime brokers)製造託管瓶頸(custodial bottlenecks)

摩根大通多年來已經在黃金市場上精通了這些手段,而現在它們正被應用到比特幣身上。

這並不是因爲比特幣會直接威脅到銀行業的利潤……而是因爲比特幣強化了財政部未來的貨幣架構,同時削弱了美聯儲的地位。

政府面臨着一個艱難的戰略抉擇:

允許摩根大通繼續壓制比特幣,從而維持在低價位積累的能力。

做出戰略性宣佈,推動比特幣突破,但在政治共識尚未達成之前失去隱祕佈局的機會。

這就是爲什麼政府在比特幣問題上保持公開沉默的原因。

並不是因爲他們不瞭解比特幣……而是因爲他們瞭解得太透徹了。

雙方在脆弱的基礎上交鋒

這場鬥爭的整個背景,建立在一個已有六十多年曆史的貨幣體系之上,而這個體系的特點包括:

金融化(financialization)

結構性槓桿(structural leverage)

人爲壓低利率(artificially low rates)

資產優先的增長模式(asset-first growth)

儲備集中化(reserve concentration)

以及機構間的卡特爾化(institutional cartelization)

歷史上的相關性正在各處崩潰,因爲這個系統已經不再連貫。那些將這一切看作普通經濟週期的傳統金融(TradFi)評論員未能意識到,整個週期本身正在瓦解。

這個體系正在破裂。

底層結構已經不穩定。

利益動機正在分化。

而兩個陣營(摩根大通代表的傳統秩序與財政部推動的新興秩序)都在同一個脆弱的基礎設施上交鋒。任何一次誤判,都可能引發連鎖的不穩定。

這也解釋了爲何當前的行動顯得如此奇怪、不協調且急迫。

Strategy:受直接攻擊的轉換橋樑

現在我們引入一個大多數評論員忽略的關鍵層面。

Strategy(MSTR)不僅僅是另一家持有比特幣的企業。它已經成爲一個轉換機制——連接傳統機構資本與新興比特幣-財政部貨幣架構的橋樑。

MSTR 的結構、其槓桿化的比特幣戰略,以及其優先股產品,實際上將法幣、信貸和財政資產轉化爲長期的比特幣敞口。在此過程中,MSTR 已經成爲那些無法(或不願)直接持有現貨比特幣的機構和散戶的實際入口,同時也爲他們提供從收益率曲線控制(YCC)下壓抑的收益中解脫的機會。

這意味着:

如果政府設想一個財政部支持的數字美元與比特幣儲備共存的未來,那麼 MSTR 就是實現這一過渡的關鍵企業通道。

摩根大通對此非常清楚。

因此,當摩根大通:

促成大規模做空,

製造交付延遲,

施壓 MSTR 的流動性,

並助長負面的市場敘事時, 它攻擊的並不僅僅是 Michael Saylor(Strategy 的創始人)。 它攻擊的是那個使政府長期積累戰略可行的轉換橋樑。

甚至存在一種可能的情景(雖然仍然非常具有投機性,但邏輯上越來越合理),即美國政府最終可能介入並對 MSTR 進行戰略性投資。正如最近 (@joshmandell6) 所提出的,這種介入可能採取以下形式:

通過注入美國國債以換取 MSTR 的所有權,

從而明確支持 MSTR 的優先股工具,並提升其信用評級。

這樣的舉措將帶來政治和金融上的風險,但同時也會向世界傳遞一個無法忽視的信號: 美國正在捍衛其新興貨幣架構中的一個關鍵節點。

而僅僅是這種可能性,就足以解釋摩根大通對 MSTR 發動攻擊的激烈程度。

關鍵窗口:美聯儲理事會的掌控權

時間線在此變得緊迫。

正如 @caitlinlong 最近所指出的:特朗普需要在鮑威爾(Jerome Powell)卸任之前,實際掌控美聯儲的治理權。然而,目前的局勢對他不利……他在理事會中大約落後三到四票。

多個關鍵節點正在同時交匯:

Lisa Cook 的最高法院挑戰,可能拖延數月,導致關鍵改革被推遲。

2025 年 2 月的美聯儲理事投票,可能會讓敵對的治理結構在未來幾年內固化。

即將到來的中期選舉,如果共和黨表現不佳,將會削弱政府重新調整貨幣權力的能力。

這就是爲什麼當前的經濟動能至關重要,而不是等六個月後再行動。

這就是財政部發行策略發生變化的原因。

這就是穩定幣監管突然變得至關重要的原因。

這就是比特幣價格壓制爲何具有意義的原因。

這也是爲什麼圍繞 MSTR 的鬥爭不是小事,而是結構性問題的原因。

如果政府失去了國會的支持,特朗普將成爲一個“跛腳鴨”總統……無法重塑貨幣體系,反而被他試圖繞過的機構所困住。而到了 2028 年,這一窗口將徹底關閉。

時間的緊迫性是真實的,壓力也是巨大的。

更廣闊的戰略格局

當你退一步觀察全局時,這一模式變得清晰無比:

摩根大通正在打一場防禦戰,試圖維護以美聯儲-銀行體系爲核心的全球節點地位。

政府則在執行一場隱祕的轉型,通過穩定幣和比特幣儲備,重新將貨幣主導權歸於財政部。

比特幣成爲代理戰場,其價格被壓制是爲了保護舊體系,而隱祕的積累則在爲新體系賦能。

Strategy(MSTR)是轉換的橋樑,是威脅摩根大通對資本流動掌控的機構入口。

美聯儲的治理是關鍵的瓶頸,而政治時機是最大的限制因素。

所有這一切都發生在一個不穩定的基礎之上,任何錯誤的舉措都可能引發不可預測的系統性後果。

這不僅僅是一個金融故事,也不僅僅是一個政治故事。

這是一個關乎文明規模的貨幣轉型。而六十年來第一次,這場衝突不再隱藏於幕後。

特朗普的賭局

政府的戰略逐漸清晰:

讓摩根大通在價格壓制上過度出手。

悄悄積累比特幣。

保護並可能進一步強化 Strategy(MSTR)這一轉換橋樑。

快速推動美聯儲治理結構的重塑。

將財政部定位爲數字美元的發行者。

等待合適的地緣政治時機(可能是“海湖莊園協議”)來公佈這一全新架構。

這並非溫和的改革,而是對 1913 年貨幣秩序的徹底顛覆……貨幣權力將從金融機構迴歸到政治機構。

如果這一賭局成功,美國將進入一個全新的貨幣時代,其基礎是透明性、數字化軌道和混合比特幣抵押框架。

如果失敗,舊體系將進一步加強其掌控力,而變革的窗口可能在未來一代人的時間內都不會再次打開。

無論結果如何,這場戰爭已經打響。

比特幣不再僅僅是一種資產……它已經成爲兩個競爭未來之間的斷層線。

然而,雙方都未能認識到的是,他們最終都會輸給絕對稀缺性和數學真理。

在這兩個巨獸爭奪控制權的過程中,請做好應對意外的準備,注意安全。