在 2025 年的安全报告里,那反而被列入 Top 5 风险:单点故障 + 5 美元扳手攻击。当现实世界的暴力胁迫、社工电话、内部勾结同时出现时,“一个人掌握全部权限”不再是资产,而是索命符。

2025 年 12 月 18 日,Lorenzo Protocol 做了一次极限内部压力测试:一名仅持有部分权限的管理员,在非授权时间尝试发起大额资产转移。表面看,一切签名合法、权限在手;但整笔交易在 0.01 秒内被系统拦截——原因很简单:

在 Lorenzo 的托管体系里,已经没有任何一个人,可以独自按下那颗“核按钮”。

他们选择的答案,是一套由 MPC(多方安全计算)+ TSS(门限签名)构建的 2-of-3 数学防线:

在这个没人值得完全信任的世界里,唯一可以被依赖的,是把权力拆散的数学结构。

为什么单签私钥正在变成“索命符”

过去十年,加密世界的安全教育基本只有一句话:“守好你的私钥。”

结果就是——越来越多资金,锁死在一个人、一张纸、一台冷钱包里。

问题出在两个层面:

技术层面:

单签 EOA = 单点故障(Single Point of Failure)

一旦私钥泄露 / 丢失 / 被胁迫签名,链上没有“后悔药”;

现实层面:

5 美元扳手攻击、线下绑架、家人威胁,这些都不写在白皮书里,但天天发生。

2025 年 Q2 行业数据给出了一张残酷账单:

因私钥泄露导致的损失超过 8 亿美金,其中 70% 来自单签钱包管理不善。

对于管着 6 亿美金 BTC 资产 的 Lorenzo 来说,“某个人很靠谱”根本不是安全假设;

任何微小的作恶概率 × 这样的资产体量,都等价于不可接受的尾部风险。

机构资金最怕的也不是币价波动,而是两件事:

项目方跑路(Rug);

内部人勾结转走资产。

所以 Lorenzo 干脆把问题改写成一句话:

既然「没有一个人值得 100% 信任」,

那就干脆让所有人都没法单独作恶。

2-of-3:把生杀大权拆成三把钥匙

Lorenzo 没有用简单的链上多签,而是直接上了 企业级 MPC-TSS 架构,由 Cobo 等托管机构提供底层能力。

核心做法可以一句话概括:

“毁掉”完整私钥,只保留三个不可逆的碎片(Shares),

任何两方联合,才有能力生成一次有效签名。

结构大致是这样:

Share 1:由 Lorenzo 协议侧控制

负责业务逻辑层面判断:额度、白名单、时间窗口等;

Share 2:由合规托管商(如 Cobo / Ceffu)控制

独立风控、AML、异常行为检测;

Share 3:由第三方 Security Curator 持有

可以是独立安全机构 / 社区选出的安全委员会;

在极端情况下承担“仲裁票”。

任何一笔资产要离开金库,都必须满足一条规则:

3 选 2 才能签,2-of-3 门限必需满足。

这带来的效果非常直接:

Lorenzo 团队就算被黑客团灭,只有 Share 1,动不了钱;

托管机构内部有人作恶,也只有 Share 2,同样无权单飞;

想要跨越两边风控双重门槛,成本无限抬升;

第三方 Curator 的存在,让任何“协议升级 / 特殊提款”都必须经由中立视角确认。

这不是“相信谁更好人”,而是把权力拆开,让任何一方都无法单独当坏人。

一笔提现在后台,实际经历了什么

从用户视角,你可能只看到一行字:

“提现请求已提交,等待链上确认。”

但在 MPC 签名系统内部,这其实是一场毫秒级的多方会审:

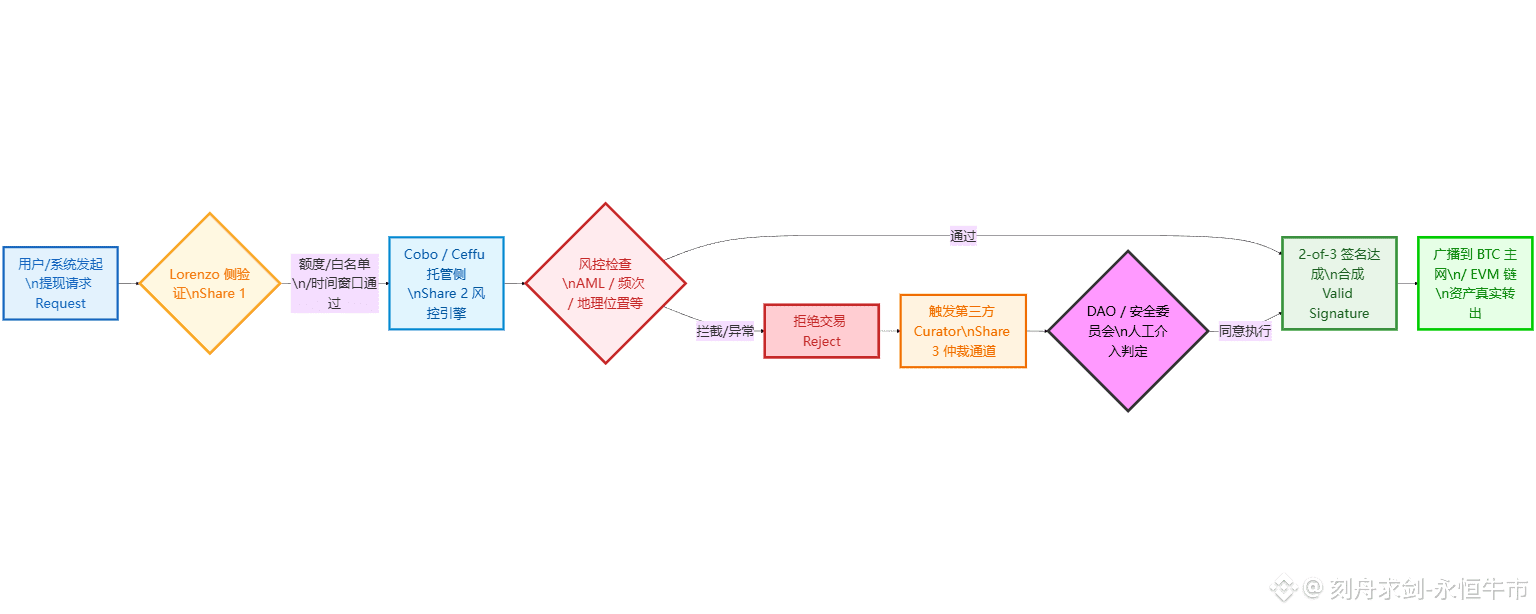

简化理解一下整条链路:

业务规则关:

金额是否超过单笔限额?

是否在允许的时间窗口内?

是否在白名单地址?

托管风控关:

是否命中 AML 黑名单/IP 风险库?

是否在短时间内多笔大额转出?

是否与历史行为画像严重不符?

极端情况仲裁关:

协议升级、紧急停机、黑天鹅事件中,

第三方持有的 Share 3 可以投出关键一票:

放行 / 否决 / 延迟执行。

对终端用户来说,这一切发生在 毫秒级链下交互 中;

对攻击者来说,这意味着:

即便你搞到了一部分“内部权力”,

也永远缺少最后那一步“致命签名”。

从“信任人”到“信任结构”:机构为什么买账

这套 2-of-3 哲学的真正受众,是那批最谨慎、最挑剔、但也最有钱的玩家——传统机构资金。

他们的几个心理点,被稳稳戳中:

第一:Rug Pull 难度被拉满

Lorenzo 团队没有“单独私钥”;

托管机构也只有一票;

必须跨主体、多机房、多司法辖区同时配合,才有可能作恶;

第二:监督不再停留在“发报告”层面

Security Curator 持有真正的签名份额;

社区 / 第三方安全机构的“监督权”被写进了签名结构里,而不是 PR 里;

第三:实战记录 = 最好的营销

多次行业安全事故、桥被打穿、CEX 出事期间,

Lorenzo 这边的托管层保持 零被盗、零异常转出 记录;

结果就是:

90% 以上的新机构入金,开口第一条就是:

“我们要 2-of-3 这条线,不然不进。”

在他们眼里,Lorenzo 不只是“一个 BTC 收益协议”,

更像是一个通过了军工级安全认证的 数字保险箱。

收益你可以和别家比,

托管结构这一层,要么做对,要么出局。

为什么不是“简单多签”?MPC 的隐形优势

有人会问:

“那我用 Gnosis Safe 多签不也行吗?

干嘛上这么复杂的 MPC 方案?”

差别主要在三点:

链兼容性:

传统多签更多依赖 EVM 智能合约,

对 BTC 这种不支持复杂合约的链,体验很差;

MPC-TSS 在链上看起来就是普通单签地址,但背后是多方计算。

隐蔽性 & 攻击面:

多签合约本身是“公开攻击面”,

MPC 的门限逻辑藏在链下安全模块里,难以被针对性利用。

Gas 成本与扩展性:

多签每次操作都要跑合约逻辑,Gas 更贵;

MPC 只在链下做签名协同,链上仍按普通签名计费。

再对比一下 wBTC 那种模式:

信任 BitGo 单一托管方;

单点信任非常明显,

“只要这家公司不出问题”听起来就像一条时代错觉。

Lorenzo 的选择是:

不把信任压在某一个人或某一家公司身上,

而是压在一个博弈论上难以合谋的结构上。

数学接管托管权:从“人治”到“数治”的一小步

回过头看那句标题:

多签托管的 2-of-3 哲学:在这个没人值得信任的世界,我们选择信任数学。

这并不是一句文案,而是一套实打实的工程与制度共振:

私钥被“毁掉”,变成三个互相制衡的碎片;

权力被拆散,写进了 MPC 协议和风控引擎;

监督从“开会看报告”,变成了“握着第三把钥匙”;

安全不再依赖某个创始人“人品如何”,

而是依赖一套作恶成本高到没人愿意尝试的机制。

等到 2026 年再回头看,现在很多还在玩单签、中心化托管的项目,

可能会像我们今天回看“明文存密码”一样离谱。

真正的安全,从来不是把钥匙藏得更深,

而是把钥匙毁掉,把开门的权力交给结构和数学。

我是刻舟求剑,长期跟踪 Lorenzo / BTCFi 这一条线。

如果下一轮比特币是从“囤币信仰”走向“机构级资产”,

那些率先把托管从“人治”升级为“数治”的协议,

大概率,也会是最后仍然站在场上的那批。@Lorenzo Protocol #LorenzoProtocol $BANK