美联储实施了预期的25个基点降息,但在头条新闻之后一切都发生了变化。

以下是实际推动市场的因素:

🔥 1. 美联储于12月12日开始购买国库券

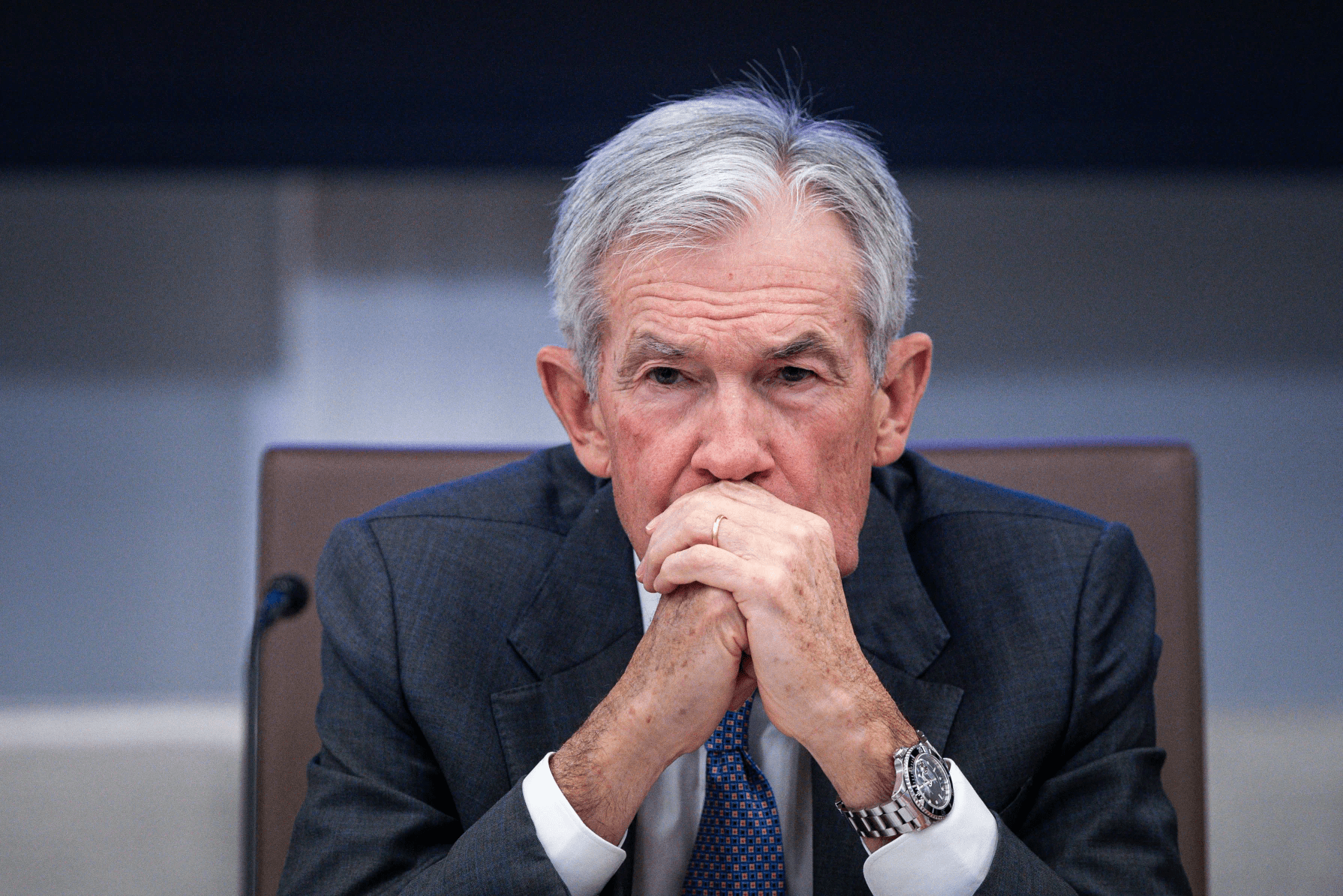

从每月400亿美元开始,鲍威尔确认这些增加的购买将持续“几个月”。

这不是量化宽松,但这是新流动性回归系统——尤其是在:

🔄 2. QT 于12月1日正式结束

QT 已结束。流动性正在回归。

这单独的组合是过去两年的重大转变。

📈 3. 鲍威尔:经济增长将在2026年上升

这悄悄暗示 ISM > 50 在2025年——历史上这是主要 altseason 周期最强的信号之一。

❌ 4. 加息不再考虑

鲍威尔很明确:

➡️ 不再加息。

➡️ 市场应该预期暂停或未来的降息,仅此而已。

这消除了最大的宏观风险。

👀 5. 通胀上升,劳动力市场疲软

鲍威尔承认通胀再次走强,但劳动力市场正在迅速疲软。

这正是美联储通常进一步降息的确切设置。

⚖️ 6. 政策利率现在是“中性”

鲍威尔说利率处于中性区间,这意味着:

• 还没有激进的降息周期

• 不再收紧

• 从这里开始依赖数据

这就是为什么语气稍微倾向鹰派,尽管流动性有所增加。

📊 结论

此次 FOMC 在利率上是鹰派,但在流动性上是看涨的。

QT 已结束。

国库券购买开始了。

加息已经结束。

增长前景正在改善。

Altseason 信号正在增强。