美联储今年第三次降息之后,比特币却依然趴在关键关口之下——利率区间来到 3.50%–3.75%,按过去几轮牛市的剧本,这本该是“风险资产全面起飞”的信号。结果盘面给的反馈很诚实:降息不再等于无脑拉盘。

原因很简单——钱变聪明了。华尔街不再为一个“Crypto”标签买单,资金正在用更冷静的方式问一个问题:

“你能给我稳定现金流吗?”

在 YZi Labs(原 Binance Labs)搭的这盘局里,Lorenzo Protocol 正好卡在这个宏观拐点:

上游是美联储打开的全球流动性水龙头;

中游是 BTC 这块全球共识最强的资产;

下游是把 BTC 变成**生息资产(Yield-bearing Asset)**的整套 BTCFi 引擎。

说白了,这是从“信仰数字黄金”,切换到“用数学捕获流动性”的游戏。

降息时代,比特币真正的风险不再是“跌”,而是“踏空收益”

很多人还停留在上一轮认知:

“降息 → 风险偏好回升 → 买 BTC 等涨。”

但这轮周期的矛盾点在于:

名义利率在下行,货币环境宽松;

通胀预期并没有完全消失;

链上无风险利率(RFR),在 TVL 回暖、Funding Rate 抬头时,轻松站上两位数。

对手上拿着大额 BTC 的人来说,问题已经不是“会不会再腰斩”,而是:

国债收益向下走;

DeFi 的无风险收益和杠杆需求向上走;

冷钱包里的 BTC 每天都在付“机会成本”。

在机构的资产负债表里,不能产生现金流的 BTC,更像是一种沉没成本:

占着名义市值;

却没有持续现金回流去对冲通胀。

Lorenzo Protocol 想解决的,就是这个“收益率剪刀差”:

让 BTC 一边保持对冲法币贬值的属性,一边拥有类似高息债券、Money Market 工具的现金流。

Lorenzo Protocol:把“死资产 BTC”变成“有息债券”

Lorenzo Protocol 的定位,不是再造一个新故事,而是重写 BTC 的资产属性:

在链上形态上:

BTC → 质押到 Babylon 等底层安全层 → 铸造 stBTC(有息 BTC);

在经济属性上:

原本只吃 Beta(价格涨跌),变成同时吃 Beta + Carry(利差);

在宏观叙事上:

从“数字黄金”,升级为“链上高信用、可审计的 BTC 收益债”。

换句话说,Lorenzo Protocol 把 BTC 从“库存商品”改成了“现金流资产”:

stBTC 对于散户,是一张可以躺着收利息的 BTC 凭证;

对于机构,是可以做 DCF(现金流折现模型)的底层资产。

这一层资产属性的抽象,由 Lorenzo Protocol 的金融抽象层(FAL,Financial Abstraction Layer)来完成。

FAL 如何把“降息水龙头”变成 stBTC 的实打实收益?

关键问题不是“有没有钱进场”,而是:

“这些钱会被谁吃掉?”

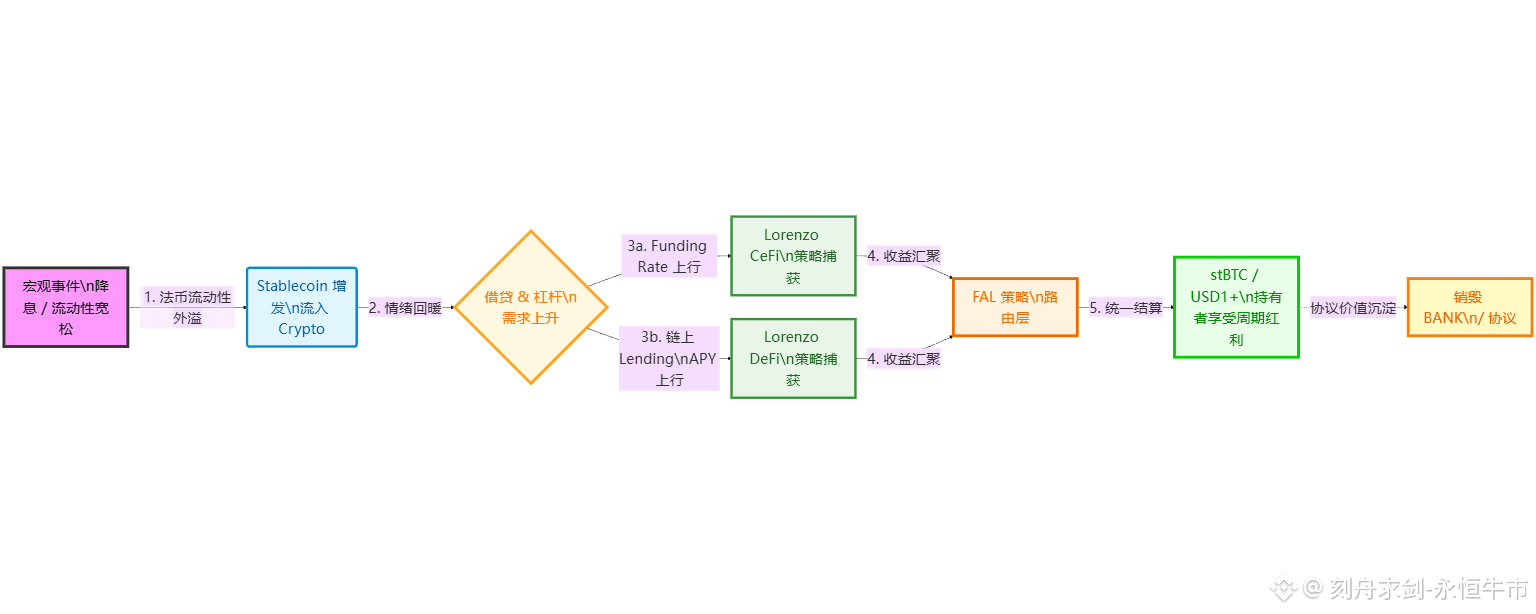

Lorenzo Protocol 给出的答案,是一套“宏观流动性 → 策略收益 → stBTC 利率”的传导链:

上游:宏观事件——美联储降息、全球放水周期;

中游:Stablecoin 扩表,链上借贷与杠杆需求抬升;

下游:CeFi / DeFi 策略,把这些波动变成可持续的收益来源。

用一张图看会更直观:

关键点有三个:

收益来源不是单一策略,而是组合:

CeFi 侧吃 Funding Rate、Basis Trade 等“宏观情绪带来的利差”;

DeFi 侧吃借贷市场利率、做市费用、RWA 收益(例如连接美债类协议)。

FAL 像一个“水电站的涡轮机”:

不管上游流入的是 Funding Rate 还是 T-Bill 收益;

最终都被抽象为 stBTC / USD1+ 的统一收益率曲线。

BANK 作为协议权益的价值回流口:

收益一部分用于提高 stBTC / USD1+ 利率;

一部分用于协议自有资产与 BANK 回购、销毁等价值捕获动作。

结果就是:宏观的“宽松周期”,通过 FAL 被具体化为一条 stBTC 的收益曲线。

数据信号:聪明钱在用脚投票

宏观叙事可以讲很多,最终还得落到链上数据上。

最近一轮降息窗口之后,Lorenzo Protocol 已经给出了一些值得观察的信号:

TVL 在消息落地后并没有“利好出尽”,反而出现了明显的逆势净流入;

stBTC 的综合 APY 没有简单跟随美元利率下行,反而因为杠杆需求回暖出现抬升;

链上地址结构呈现出典型的“大额新地址进入,小额地址持续 DCA(定投)”特征。

这些现象说明了两件事:

资金不是在赌“BTC 立刻起飞”,而是在用 stBTC 等工具,先把这一轮宽松周期的利率红利锁住;

对于不少机构来说,Lorenzo Protocol 更像是一个“对冲法币贬值 + 获取链上利率”的组合仓位,而不是单纯的投机筹码。

从上到下的逻辑可以浓缩成一句话:

以前,降息是赌价格;

现在,聪明钱先去锁收益,再决定要不要加 Beta。

对比黄金 ETF / 国债:BTCFi 正在改写“抗通胀”的范式

传统的抗通胀组合,大概长这样:

一部分黄金 ETF:博价格向上,完全没有现金流;

一部分国债 / 高等级信用债:吃票息,但面临长期实际利率走低的压力。

Lorenzo Protocol 带来的,是第三种组合形态:

BTC 的长期叙事:共识强、供应刚性、对冲法币长期稀释;

stBTC / USD1+ 的短中期属性:

可以以 BTC 为抵押,在链上吃 Funding、Lending 和 RWA 带来的利差;

收益具有可观测、可审计、可拆解的来源。

说人话:黄金 ETF 给你的是价格波动;Lorenzo 给 BTC 叠了一层“股息”。

这直接改变了 BTC 的定价方式——

过去更多是“供需 + 情绪”定价;

未来有机会引入“现金流折现(DCF)”这一整套更成熟的估值框架:

stBTC 的可持续收益率 → 作为贴现基础;

BTC 本体的长期供给与需求 → 作为远期价格锚。

在这个框架里:

Lorenzo Protocol 是给 BTC“造现金流”的工厂;

BANK 是对这家工厂的股权索取权。

结语:水龙头已经打开,关键是谁来接这盆水

这轮周期,最大的幻觉是:

“等行情好了,我再进场就行。”

如果宏观真进入一个长期宽松 + 温和通胀的组合,

最大的赢家未必是最后一个冲进场抬轿的人,

而是那些在水刚开始涨的时候,已经搭好蓄水池的协议。

Lorenzo Protocol 做的事,说穿了只有两件:

把原本躺在冷钱包里的 BTC,接入一条可审计、可拆解的收益曲线;

把每一轮降息、每一次 Funding Rate 暴动,都转化为 stBTC / BANK 持有者的长期红利。

在这个阶段,选择也变得很简单:

只盯着 K 线的,是希望下一根日线“放你一马”的赌徒;

提前搭好“BTC 生息仓 + 协议股权仓”的,是在用整个宏观周期做筹码的玩家。

美联储打开水龙头的那一刻,水往哪儿流,是无法控制的;

但在链上,谁能把这些水攒起来、转成稳定现金流,其实已经开始见分晓。

Lorenzo Protocol 想做的,不是下一个情绪轮动中的 Meme 项目,

而是这轮“资产大迁徙”里,BTCFi 方向上那座真正的蓄水池。

风险提示(Risk Disclaimer)

以上内容为个人研究与观点分享,仅用于教育与交流,不构成任何形式的投资建议、理财建议或收益承诺。

文中提及的 Lorenzo Protocol、stBTC、USD1+、BANK 等相关协议与资产,均可能面临包括但不限于智能合约漏洞、策略失败、市场极端波动、流动性枯竭、托管风险以及监管政策变化等不确定性风险。

任何参与协议交互、购买代币或使用杠杆的行为,可能造成部分或全部资金损失。

请在行动前充分 DYOR(自行研究),根据自身风险承受能力谨慎决策。

我是刻舟求剑,一个只看本质、不追噪音的分析师。@Lorenzo Protocol #LorenzoProtocol $BANK