Як ми наближаємося до кінця грудня 2025 року, податкова ситуація для стейкерів з США змінилася з "сірого зони" на "високу готовність". Як трейдер, ваш чистий прибуток не є тим, що говорить біржа, а тим, що ви зберігаєте після того, як дядя Сем забирає свою частку. 📉

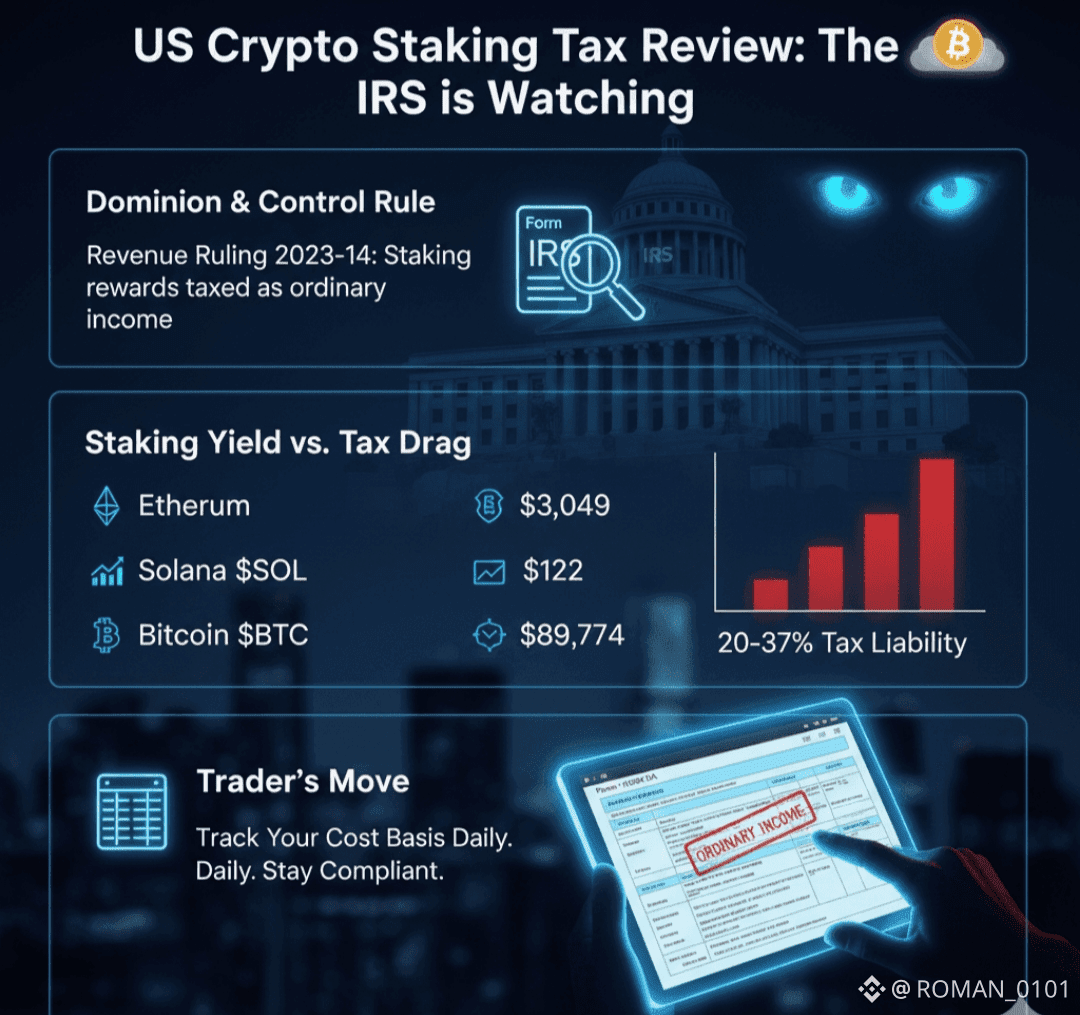

⚖️ Правило "Влада та контроль"

Згідно з Рішенням про доходи 2023-14, IRS залишається непохитним: винагороди за стейкінг обкладаються податком як звичайний дохід в момент, коли ви маєте "владу та контроль" над ними. З новою Формою 1099-DA, яка тепер активна на 2025 податковий рік, основні біржі звітують про ці винагороди безпосередньо уряду. 🚨

📊 Винагорода за стейкінг проти податкового тягаря

* Ethereum (ETH): Трейдинг за $3,049. Якщо ви заробили 1 ETH у винагородах за стейкінг сьогодні, ви повинні сплатити податок на дохід з цього $3,049 негайно, незалежно від того, чи продаєте ви чи ціна впаде до $2,000 завтра. 💎

* Solana (SOL): В даний час за $122. З високими номінальними доходами, податковий "тягар" на SOL є значним. Якщо ви не відкладете 20-37% своїх винагород для IRS, ви ефективно торгуєте з маржею проти уряду. 🛡️

* Bitcoin (BTC): Тримайтеся міцно на $89,774. Хоча BTC не є доказом стейкінгу, податкове ставлення до його "доходів" (наприклад, позики WBTC) відображає головний біль стейкінгу. 🚀

Рух трейдера: Відстежуйте свою "базу витрат" щодня. На нестабільному ринку ваша податкова відповідальність може легко перевищити ваші ліквідні кошти, якщо ви не будете обережні. Будьте уважні, дотримуйтесь норм.

Чи хотіли б ви, щоб я підготував шаблон електронної таблиці, щоб допомогти вам відстежувати вашу щоденну базу витрат на стейкінг?