“Not your keys, not your crypto” 这句话没有错,但在 2025 年,它也成了机构做大资金最头疼的障碍:

想吃到 CEX 深度和流动性,就得先把币充进去,把生杀大权交给别人。

在 FTX 事件之后,“把币完全放在交易所” 这条路,对很多资金方来说已经等同于裸奔。

但现实又是——真正的大额流动性、成熟的做市环境,依然集中在 Binance 这一类中心化交易所。

FalconFinance 的目标,不是说服大家重新信任交易所,而是:

在“不信任 CEX 的前提下,依然用上 CEX 的订单簿”。

一、交易所信任悖论:要流动性还是要控制权?

传统 CEX 使用路径大致是这样:

把资产从自托管钱包,充到 Binance 之类的交易所;

账户余额其实只是 CEX 数据库里的一个数字;

一旦遇到挪用、黑客攻击、经营失败,用户往往很难做到“先跑一步”。

这对机构资金尤其致命:

资金体量大,对“交易对手风险(Counterparty Risk)”极度敏感;

监管与合规要求资产托管可审计、可追踪;

但同时,又离不开 Binance 这类场内深度、衍生品市场和对手方丰富的环境。

传统结构下,这是一个死结:

要流动性,就要交出私钥;

要掌控私钥,就放弃 CEX 的效率。

FalconFinance 要做的,就是把这两个本来“二选一”的选项拆开。

二、FalconFinance 的核心思路:MPC 托管 + 场外结算

FalconFinance 不去改造 Binance 的撮合引擎,而是从 资产托管层 入手:

1. 私钥被“打碎”,不再由任何单一方掌控

在 FalconFinance 的托管架构中,不存在一把完整、集中存放的私钥:

FalconFinance 使用 MPC(多方安全计算)技术,将私钥分成多个“碎片”;

这些碎片分布在 FalconFinance 内部、合规托管机构、以及 HSM(硬件安全模块)等不同实体中;

发起一笔链上转账或签名指令时,各碎片参与计算,但完整私钥从未在任何地方拼合出现。

这与传统多签(Multi-sig)最大的区别在于:

多签通常是“多把完整钥匙一起开门”;

MPC 是“没有任何人拿到完整钥匙,只有数学保证共同完成签名”。

这让 FalconFinance 在托管层上天然具备两点:

没有单点故障(Single Point of Failure);

即便某一方被攻破,拿到的也只是无意义的密钥片段。

2. 资产不进所,只进“镜像账户”的额度

真正的资产,继续待在 FalconFinance MPC 托管的钱包里;

在 CEX 侧出现的,只是一种 与资产一一对应的额度映射:

FalconFinance 在 Binance 之类的 CEX 开一个受控账户(镜像账户);

托管侧为这个镜像账户设置一条“额度上限”,相当于给它开了一条信用线;

CEX 在订单簿上,只看到这份额度能下单、挂单、撤单,而看不到也动不到托管侧的“真资产”。

从交易所视角看:

这个镜像账户有余额、有可用保证金,可以正常撮合;

但这些“余额”背后,对应的是 FalconFinance 在托管层锁定的一篮子资产,而不是传统意义上的“充币”。

三、一步步拆解:钱没进 Binance,单子怎么成交?

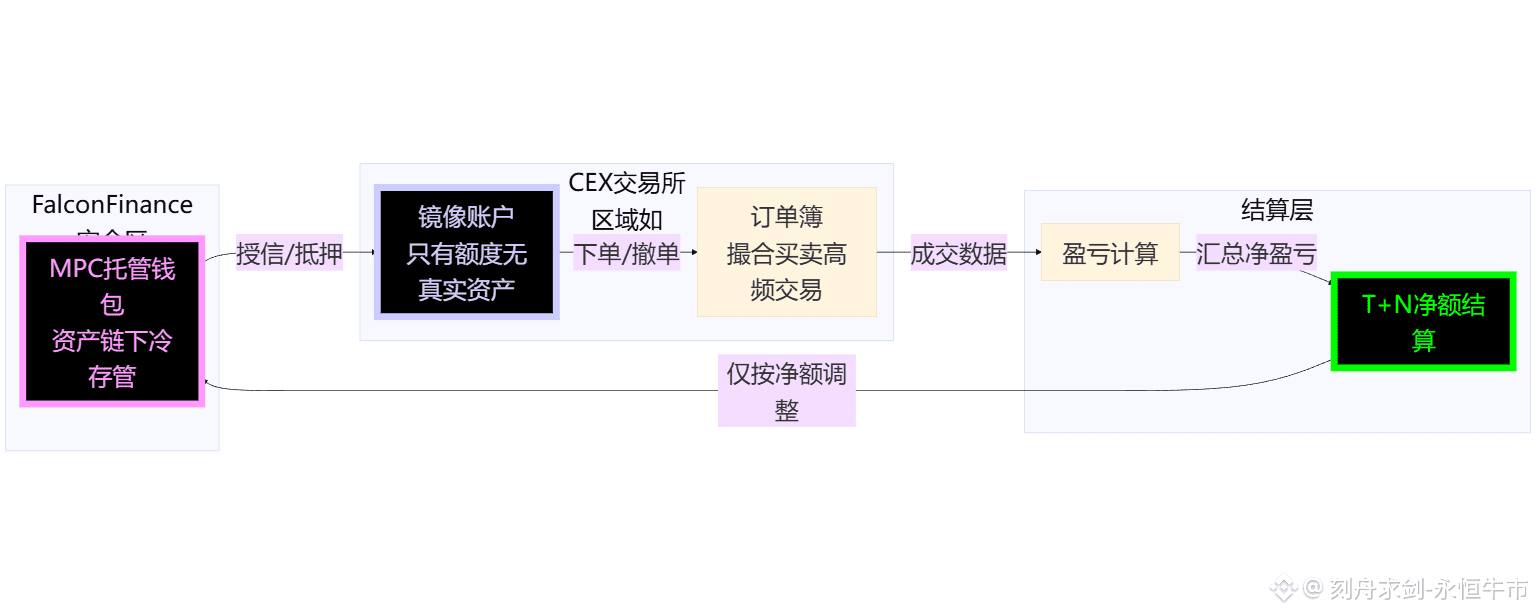

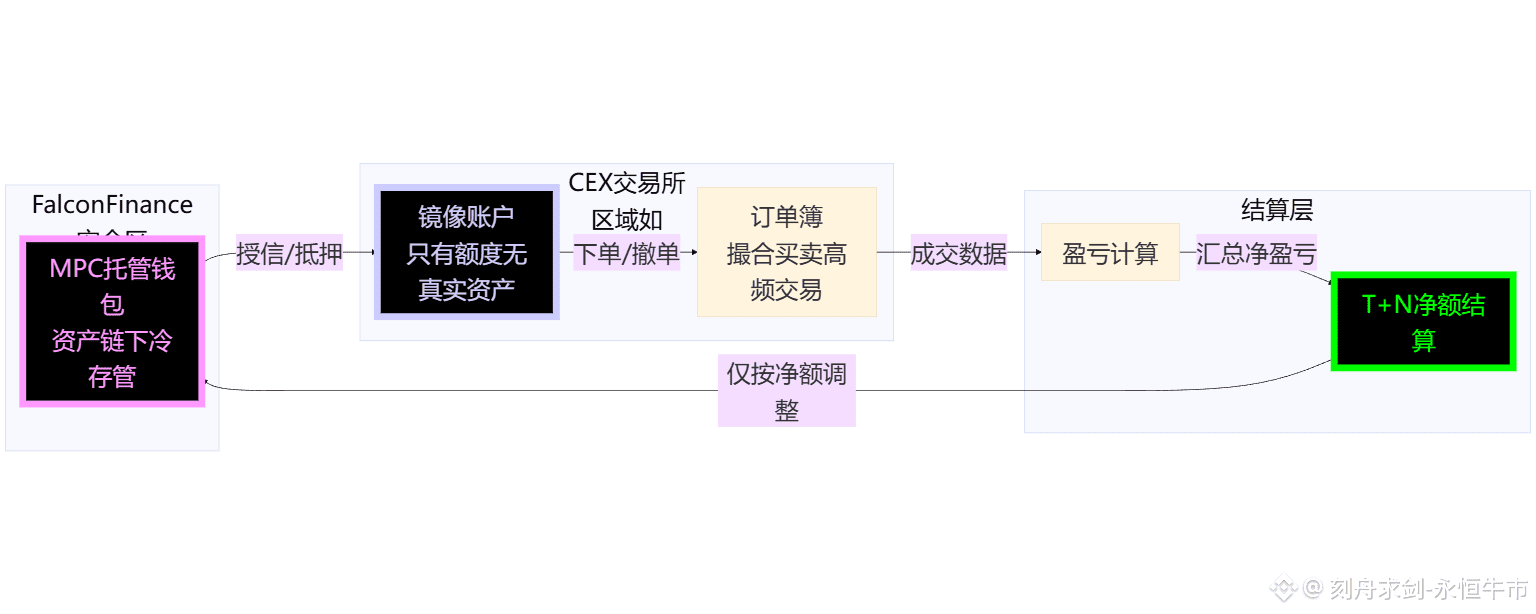

可以对照你文里的流程图,这里用语言再走一遍闭环:

资产进入 FalconFinance 安全区

用户或机构通过 FalconFinance 存入 BTC、USDT 等资产;

资产进入 MPC 托管钱包,由多方安全计算与硬件模块共同保护。

FalconFinance 在 Binance 建立镜像账户额度

托管侧根据资产规模与风险参数,为镜像账户设置可用额度;

这一步本质上是“为 CEX 账户开信用,而不是直接打钱过去”。

镜像账户在订单簿高频交易

量化策略、做市策略、套利策略都在这个镜像账户上执行;

撮合、成交、持仓管理,全部发生在 CEX 的内部账本中。

结算层定期核算盈亏

CEX 端按约定时间(例如 T+1 / T+N),与 FalconFinance 结算净盈亏;

多笔交易的结果被压缩成一个“净差值”。

仅“净额”在 MPC 钱包侧做调整

如果镜像账户本期整体盈利,托管侧可以按协议调整资产分布;

如果镜像账户整体亏损,则从托管侧划出对应的损失额度;

全程只有“净额”发生真实资产移动,本金始终受 MPC + 托管体系保护。

四、给资金穿上“防化服”:交易对手风险如何被隔离?

在后 FTX 时代,机构最大的问题不是“能不能赚钱”,而是:

如果交易所出事,资金能不能全身而退?

FalconFinance 的托管与结算架构,核心就是把 “资产保管” 和 “交易执行” 强行拆开:

托管:由 FalconFinance 联合合规托管商 + MPC + HSM 承担;

交易:由 Binance 订单簿等 CEX 执行;

结算:双方通过事先约定的接口与周期按净额对账。

这带来的直接效果:

CEX 无法在链上、也无法在内部私自挪用托管资产;

一旦 CEX 出现重大风险,FalconFinance 可以选择停止新增交易,托管侧资产结构不被动暴露;

用户持有的 sUSDf 等资产,其抵押物仍在受监管托管之下,而不是在某个黑箱热钱包里排队等待清算。

这更接近传统金融市场里:

券商负责交易撮合与前端服务;

托管银行负责资产保管与结算。

差别在于,FalconFinance 把这一整套结构,用密码学和智能合约框架固化成了标准化流程。

五、硬件 + 多重权限:把“误操作”和“内鬼”都锁在门外

FalconFinance 的风控,不只停留在“架构设计”层面,还包括运维侧的硬约束。

几个关键点:

硬件管理密钥(Hardware-Managed Keys)

密钥碎片存放在物理设备中,签名请求必须经过设备确认;

即便服务器被攻破,也拿不到可用密钥。

多重授权流程(Multi-Party Approval)

大额资金划转,需要多方授权;

设计上更接近“核按钮双钥机制”:任何一个人的误操作,都无法直接动用托管资产。

策略级限额与风控参数

对单策略、单账户、单品种设置不同的额度与风控阈值;

一旦在 CEX 侧出现异常波动,可以在 FalconFinance 侧通过参数限制迅速“刹车”。

凭这一整套组合拳,FalconFinance 不是在承诺“永远不会出事”,

而是在用结构把**“单点事故 → 全局灾难”**的路径直接剪断。

六、结语:从“相信交易所”到“只相信结构”

“Not your keys, not your crypto” 的底层逻辑没有错:

用户不应该把全部命运押在某个中心化机构的信用上。

FalconFinance 的做法,是顺着这条逻辑往前走一步:

不要求重新“相信 cex”;

而是通过 MPC、场外托管、链下结算等机制,让 cex 回到“只负责撮合交易”的位置;

真正的所有权与安全边界,回到以 FalconFinance 为核心的托管与协议结构中。

在这种架构下,用户和机构可以在两个维度同时得分:

继续使用 CEX 的深度、衍生品和对手方;

让资产主权留在一个经过密码学加固、流程可审计的体系里。

这不是一句口号式的“去信任化”,

而是通过 FalconFinance 的工程与制度设计,把“无需信任的信任”变成可以执行的日常操作路径。

我是刻舟求剑,一个只看本质、不追噪音的分析师。@Falcon Finance $FF #FalconFinance