🏛 COMPOUND – NỀN TẢNG CHO VAY ĐẶT NỀN MÓNG CHO DEFI

1. KHỞI NGUỒN CỦA CẢ MỘT NGÀNH: COMPOUND LÀ AI?

Trước khi có $AAVE , Venus hay Radiant, Compound chính là dự án đặt nền móng cho toàn bộ hệ thống cho vay & vay mượn trong DeFi

Ra đời năm 2018 bởi Robert Leshner và Geoffrey Hayes, Compound là giao thức cho vay đầu tiên hoạt động hoàn toàn trên chuỗi trên Ethereum – không cần trung gian, không cần KYC, không cần ngân hàng.

这正是其中一位“DeFi 先驱” - 与 MakerDAO、Uniswap、Synthetix 同时期的存在 - 而 Compound 则开创了“DeFi 夏季 2020”,以其传奇的收益农耕机制。

2. 运作机制 - 极其简单,但极为聪明

Compound 的运作基于流动性池,类似于 AAVE,但其独特之处在于 cToken - 代表您存款的代币。

当您将资产存入 Compound(例如 ETH、USDT、DAI...)时,您会获得 cToken*(例如 cETH、cUSDT、cDAI)。

* 这些 cToken 随著时间的推移而增值,显示您所获得的利息部分。

例如:

* 存入 100 USDT → 获得 100 cUSDT

* 一年后,1 cUSDT = 1.05 USDT → 您拥有 105 USDT

=> 也就是说,利率直接“合并”在 cToken 的价格中 - 一种极其优雅的机制,不需要申请,无需复杂。

借款人则相反:

* 他们抵押资产(例如:ETH)→ 借入其他资产(例如:DAI、USDT)。

* 借款利率(Borrow APY)和贷款利率(Supply APY)根据每个池的实际供需来计算

3. $COMP 已定义 DeFi 中的“贷款利率”概念

在 Compound 之前,DeFi 并没有“链上动态利率”的概念。

正是 Compound 是第一个项目:

* 自动调整利率基于使用程度(利用率)。

* 允许所有活动在 24/7 进行,并在区块链上透明。

* 不需要任何“信用中介”。

利率公式根据池中正在借贷的资产百分比确定。

如果 90% 的资产已被借出 → 利率上升 → 吸引新存款者 → 有助于平衡系统。

简单却天才 💡

这一机制随后被大多数其他借贷项目(AAVE、Venus、Radiant 等)复制并进一步发展。

4. 代币经济学 - COMP 与传奇的“收益农耕”机制

由于 Compound 是第一个引入“流动性挖矿”模型(对提供流动性或借贷的用户发放代币)的项目。

每个以太坊区块,Compound 将为贷款人和借款人提供奖励。

这创造了一个在 2020 年夏季的“疯狂浪潮” - 当时数十亿美元涌入 DeFi 协议仅仅是为了挖掘新代币。

→ 正是 Compound 首创了“DeFi 夏季”这一概念。

Compound 代币的主要角色:

* 治理:投票改变系统参数。

* 奖励:奖励用户。

* 价值捕获:代表协议的价值,尽管不直接分配利润。

5. COMPOUND V3 - 升级“简约化”

在 2023 年,Compound 推出了 Compound v3,秉持“简约、安全、效率更高”的理念。

主要区别:

* 每个市场只有一种主要借贷资产(基础资产) - 例如:USDC。

* 抵押资产仅用于支持借贷 USDC,无法跨多种代币借贷,如 v2。

→ 减少“连锁清算”(大规模清算)风险。

支持多链:目前已在以太坊、Arbitrum、Polygon、Base 上线。

Compound v3 旨在实现高效、低成本,适合机构用户或大型基金。

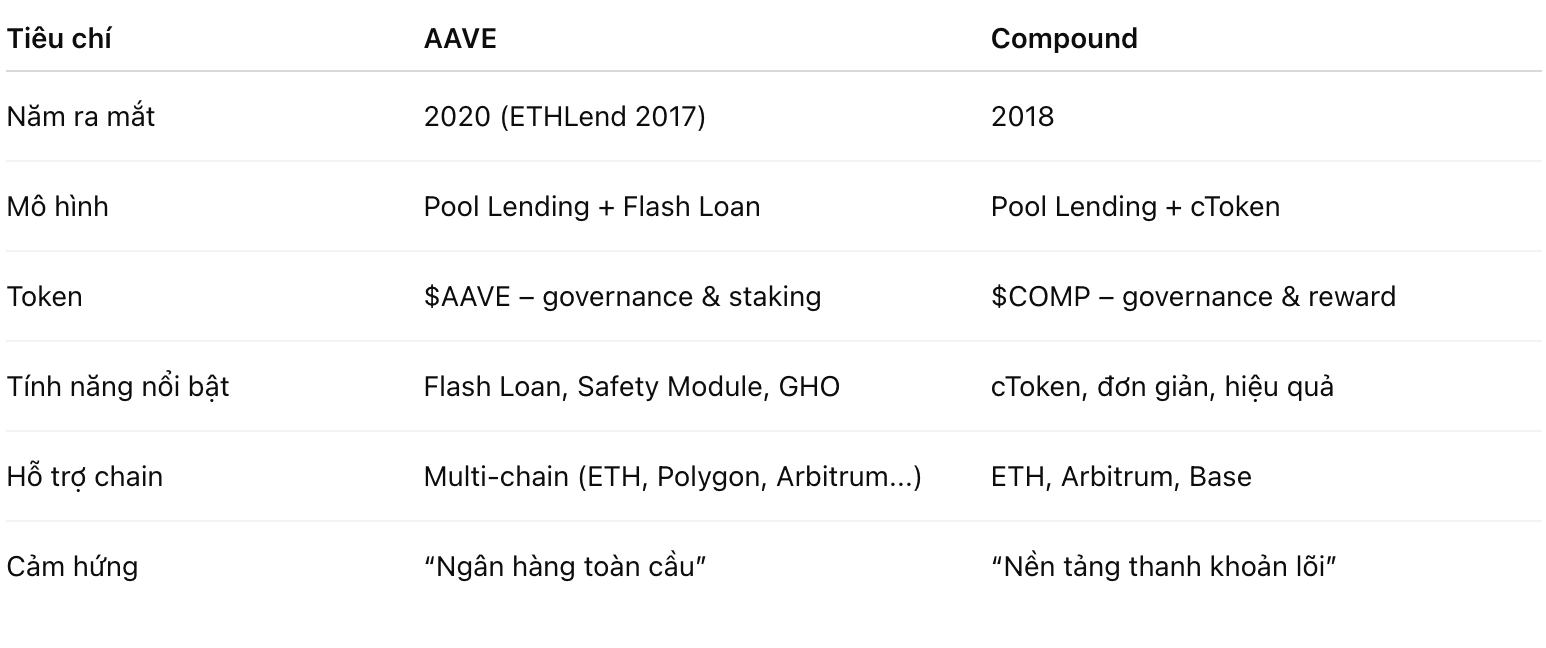

6. COMPOUND VS AAVE - 两个“DeFi 银行”的对决

AAVE 现在更灵活,支持多条链和多种资产类型。

但 Compound 仍保持 OG 的地位,拥有透明、简约和稳定的机制 - 被许多机构(如 Coinbase、Fireblocks、Anchorage)整合作为链上借贷的后端。

7. 风险与挑战

没有完美的 DeFi - Compound 也不例外。

一些需要注意的风险:

🧨 突然清算:由于抵押资产的价格波动。

🧨 Oracle 操作:错误的价格信息可能导致错误的清算。

🧨 创新不足:与 AAVE 相比,Compound 在扩展和新功能上较慢。

🧨 代币通胀:$C$COMP 奖励高,导致卖压高。

然而,由于其保守和透明的设计,Compound 仍被视为 DeFi 中最安全的贷款平台之一。

8. COMPOUND 在 RWA(实体资产)时代

类似 AAVE,Compound 正在朝著集成实体资产(RWA)作为抵押品的方向发展。

这开启了可能性:

基金可以抵押债券、稳定收益以借入加密货币。

创造更稳定的利率,较少依赖市场波动。

如果成功,Compound 有可能成为“传统金融机构的 DeFi”。

9. 结论:COMPUND - 为一个时代铺路

如果 AAVE 是当前借贷的“王者”,那么 Compound 则是现代 DeFi 借贷模型的“创始者”。

cToken 机制、动态利率、流动性挖矿 - 所有这些都源自 Compound。